2023-07-11 16:25:28 发布人:hao333 阅读( 4099)

博将资本投资7年DPI尚未回1 多只基金进入退出清算期

编者按:6月30日,博将控股有限公司递表港交所,联席保荐人为中国光大融资有限公司、德意志证券亚洲有限公司。

招股书显示,博将控股是一家专注于服务高净值人群、致力于赋能中国高科技企业的领先私募投资基金管理人。自2016年5月18日至2022年12月31日,公司的总资产管理规模由人民币1亿元大幅增长至约人民币93亿元。

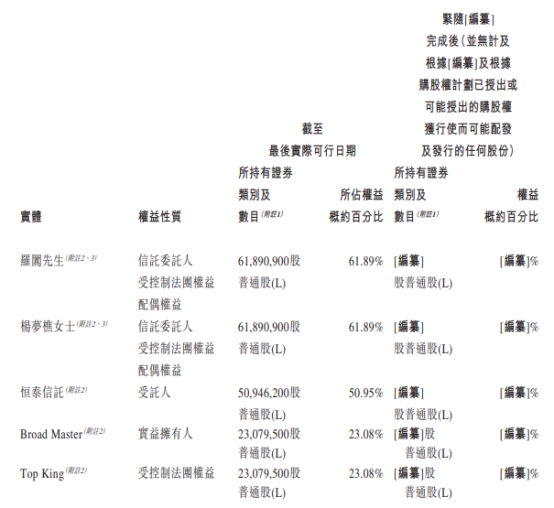

截至最后实际可行日期,罗阗及杨梦樵通过彼等信托公司及多个中间公司合共拥有公司61,890,900股普通股,所占权益百分比为61.89%,因此彼等为一组控股股东。

博将控股拟将募集资金分别用于下列用途:一是用作巩固公司的领先地位及进一步发展公司的基金管理业务。具体而言,公司计划:投资于公司的现有及新基金;聘请投资管理、风险管理及投后管理方面的新人才;及投资于公司的人才库。二是用作维护及扩大公司的高净值客户群体。具体而言,公司计划:加强公司的营销能力;扩展至中国及中国大陆以外的地区,如香港及新加坡等;及优化公司的客户服务,包括招聘专业销售人员。三是用作开发一款软件以提升客户管理,以及用作提高公司的投资和研究能力。四是用作一般公司用途。

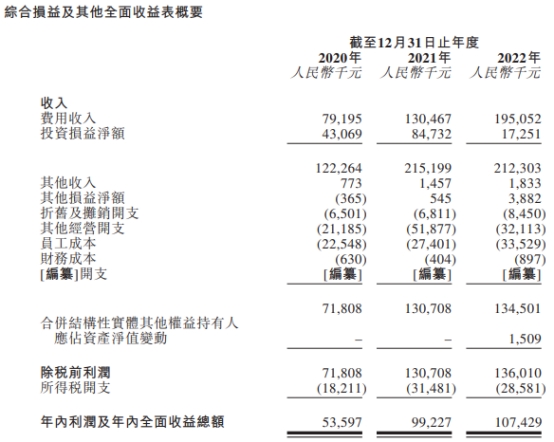

截至2020年、2021年及2022年12月31日止年度,公司的总收入分别约为1.22亿元、2.15亿元及2.12亿元,而公司的年内利润分别约为5359.7万元、9922.7万元及1.07亿元。

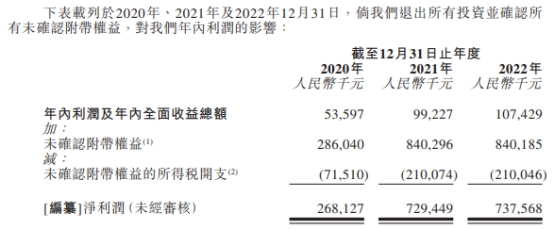

截至2020年、2021年及2022年12月31日止年度,公司净利润分别为2.68亿元、7.29亿元、7.38亿元。其中,未确认附带权益分别为2.86亿元、8.40亿元、8.40亿元。

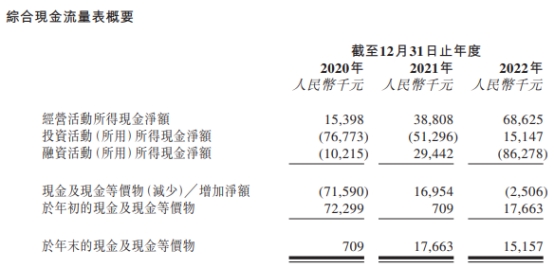

同期,公司经营活动所得现金净额分别为1539.8万元、3880.8万元、6862.5万元,于年末的现金及现金等价物分别为70.9万元、1766.3万元、1515.7万元。

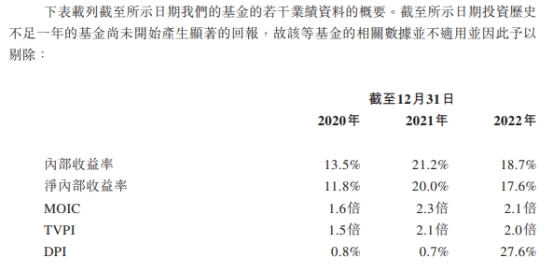

截至2020年12月31日、2021年12月31日和2022年12月31日,博将控股的内部收益率分别为13.5%、21.2%、18.7%;净内部收益率分别为11.8%、20.0%、17.6%;DPI分别为0.8%、0.7%、27.6%。

DPI为分配至实缴资本的比例,是指已变现或部分变现的投资组合公司占额的所得及投资组合公司的分派除以实缴资本的比例。

招股说明书显示,截至2022年12月31日,博将控股披露的8只基金中,无一只基金实现DPI回1。具体而言,创富系列、福睿系列及专项系列录得较高DPI,分别为55.9%、26.0%、32.5%。

据澎湃新闻,博将资本多只基金面临到期退出清算。招股书数据显示,博将资本管理规模最大的系列为创富系列及鼎升系列,资产管理规模均在千万级别以上。创富系列包含11只基金,成立时间为2015年至2018年,鼎升系列包含26只基金,成立时间为2015年至2022年。考虑到两大系列基金的存续期均为7年,也就是说,从去年开始,创富系列与鼎升系列的基金陆续进入退出清算期,但是其退出情况不容乐观。

澎湃新闻还注意到,博将资本旗下的政府基金系列面临的退出形势更为严峻。政府基金系列共有3只基金,均成立于2018年,由于基金存续期仅有5年,意味着今年将全部到期。截至2022年12月31日,政府基金系列投资公司达11家,但已退出投资组合的公司仅有1家。此外,福瑞系列11只基金、优选成长系列2只基金、专项系列5只基金将在未来3年内开始陆续到期。这些基金共投资35家公司,但已退出投资组合的公司仅有1家。

递表港交所

招股书显示,博将控股是一家专注于服务高净值人群、致力于赋能中国高科技企业的领先私募投资基金管理人。自2016年5月18日至2022年12月31日,公司的总资产管理规模由人民币1亿元大幅增长至约人民币93亿元。截至2022年12月31日,公司管理基金共74只,该等基金主要向外部投资者筹集资金。

截至最后实际可行日期,罗阗及杨梦樵通过彼等信托公司及多个中间公司合共拥有公司61,890,900股普通股,所占权益百分比为61.89%,因此彼等为一组控股股东。

博将控股拟将募集资金分别用于下列用途:一是用作巩固公司的领先地位及进一步发展公司的基金管理业务。具体而言,公司计划:投资于公司的现有及新基金;聘请投资管理、风险管理及投后管理方面的新人才;及投资于公司的人才库。二是用作维护及扩大公司的高净值客户群体。具体而言,公司计划:加强公司的营销能力;扩展至中国及中国大陆以外的地区,如香港及新加坡等;及优化公司的客户服务,包括招聘专业销售人员。三是用作开发一款软件以提升客户管理,以及用作提高公司的投资和研究能力。四是用作一般公司用途。

2022年营收下降

招股书显示,于往绩记录期间,博将控股的收入主要来自基金管理业务所得费用收入;及公司以自有资金投资在管基金所得投资损益。

其中,公司的基金管理业务所得的费用收入包括基金管理费和附带权益。基金管理费通常每年按公司基金实缴资本的2%的预定费率收取。附带权益一般按基金超额收益的20%收取。

截至2020年、2021年及2022年12月31日止年度,公司的总收入分别约为1.22亿元、2.15亿元及2.12亿元,年复合增长率为31.8%,而公司的年内利润分别约为5359.7万元、9922.7万元及1.07亿元,年复合增长率为41.6%。

博将控股表示,公司的收入及利润有所增加,可归因于公司的资产管理规模由截至2020年12月31日的约人民币61亿元增长至截至2022年12月31日的约人民币93亿元,促使公司所收取的基金管理费有所增加;及于往绩记录期间,公司部分退出若干投资组合公司的投资及若干投资组合公司的公允价值有所增加,这使公司能够自截至2021年12月31日止年度起自该等投资确认附带权益收入。于往绩记录期间,投资组合公司的公允价值增加亦促使公司的投资收益净额有所增加。

截至2020年、2021年及2022年12月31日止年度,公司净利润分别为2.68亿元、7.29亿元、7.38亿元。其中,未确认附带权益分别为2.86亿元、8.40亿元、8.40亿元。

同期,公司经营活动所得现金净额分别为1539.8万元、3880.8万元、6862.5万元,于年末的现金及现金等价物分别为70.9万元、1766.3万元、1515.7万元。

DPI尚未回1

招股书显示,博将控股通过公司的在管基金来管理来自投资者的外部资本以及公司的自有资金。公司基金的基金存续期一般为五至七年。公司的基金结构为根据中国法律注册的有限责任合伙企业,而公司担任普通合伙人。公司的大部分基金要求投资者须根据与公司的投资协议于订立协议后七天内缴付其投资资本。

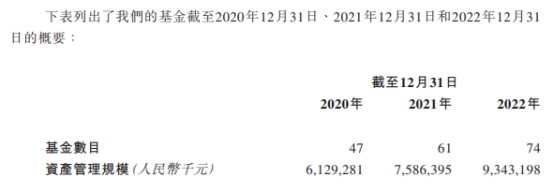

截至2020年12月31日、2021年12月31日和2022年12月31日,博将控股的基金数目分别为47只、61只、74只,资产管理规模分别为61.29亿元、75.86亿元、93.43亿元。

截至2020年12月31日、2021年12月31日和2022年12月31日,博将控股的内部收益率分别为13.5%、21.2%、18.7%;净内部收益率分别为11.8%、20.0%、17.6%;DPI分别为0.8%、0.7%、27.6%。

博将控股表示,截至2022年12月31日,公司录得较高DPI,乃主要由于2022年公司部份退出了公司在某些投资组合公司的投资。基金整体内部收益率由截至2020年12月31日止年度的13.5%增长至截至2021年12月31日止年度的21.2%,增长显著,此乃主要由于公司的基金进入相对后期投资阶段,从而产生更多回报。主要由于公司的一些于2021年成立的新基金的资金未完全在2022年部署投资,因此需要更多时间来产生显著的回报,导致该整体内部收益率轻微下滑至截至2022年12月31日止年度的18.7%。

招股说明书显示,截至2022年12月31日,博将控股披露的8只基金中,无一只基金实现DPI回1。

博将控股表示,截至2022年12月31日,公司就部分系列基金录得较高DPI,乃主要由于2022年公司部份退出了公司在某些投资组合公司的投资。基金整体内部收益率由截至2020年12月31日止年度的13.5%增长至截至2021年12月31日止年度的21.2%,增长显著,此乃主要由于公司的基金进入相对后期投资阶段,从而产生更多回报。主要由于公司的一些于2021年成立的新基金的资金未完全在2022年部署投资,因此需要更多时间来产生显著的回报,导致该整体内部收益率轻微下滑至截至2022年12月31日止年度的18.7%。

证券时报:重仓高科技产业,投到多家知名企业,但DPI不足1

据证券时报,虽然具有巨大的可挖掘空间,但高净值人群并不好“伺候”,尤其在经济下行阶段,高净值人群出手也变得越发谨慎。博将的LP中,有超过30%进行了复投,其投资业绩究竟怎样?

博将看似名不见经传,但从投资组合来看,却有多个国内知名的企业。招股书显示,博将投资组合包括87家公司,其中有75家在高科技产业内运营,包括极米科技、智云健康等。其中,在A轮及更早期的初创期投资中,博将现已投资65家初创期企业,54家属于高科技行业,约占总投资成本的34.4%;在成长期及后期阶段投资中,博将已投资了40家成长期及后期阶段的企业,约占总投资成本的65.6%。截至2022年12月31日,在博将的投资组合公司中,10家公司的估值超过5亿美元,其中5家公司的估值超过10亿美元。

从被投项目的成长来看,在初创期投资中,截至2022年12月31日,博将的25家投资组合公司的估值增长至相对于其初始期间的估值的至少两倍。在这25家公司中,14家公司实现了快速估值溢价,截至2022年12月31日的估值为初始投资期间的估值的至少四倍;在成长期及后期投资中,极米科技、智云健康已分别于2021和2022年登陆科创板与香港联交所主板。

在项目退出方面,截至2022年12月31日,博将已全部或部分退出对7家公司的投资,总投资成本约为4.34亿元,实现的退出价值约为12亿元,MOIC约2.8倍。同时,博将的19家投资组合公司正在筹备于可预见未来上市或计划上市。

营收方面,2020年至2022年,博将的总收入分别约为1.22亿元、2.15亿元和2.12亿元,复合年增长率为31.8%;同期的备考净利润分别为2.7亿元、7.3亿元和7.4亿元,复合年增长率为65.86%。

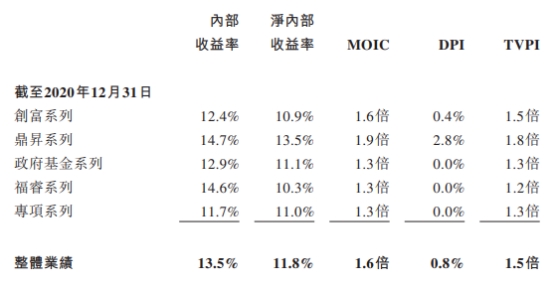

在基金业绩方面,招股书显示,截至2022年12月31日,其基金实现了18.7%的整体内部收益率。其中,创富系列基金表现最好,对应IRR、NIRR、MOIC、DPI、TVPI分别为21.3%、20.5%、3.2倍、55.9%和2.9倍。不过招股书披露的8只基金尚无一只实现DPI回1,DPI指的是现金回款除以投资金额的倍数,明确地指向LP拿到手的真金白银。如此看来,该基金的账面回报算是正常偏上,但DPI偏低,反映了基金的大部分项目仍未退出。

科创板日报:投资7年,DPI尚未回1

据科创板日报,尽管博将资本在市场上不被广为所知,但这似乎并没影响这家VC机构的管理规模和行业排名。

招股书显示,截至2022年底,博将资本总资产管理规模约人民币93亿元。在高科技产业的私募投资基金管理人之中,排名第一。

一位硬科技领域投资人告诉记者,“投资高科技产业没问题,不过相较其他行业,高科技产业退出周期会比较长,这对出资方的耐心和眼光,是一个挑战”。

记者注意到,此次递表的博将资本于2014年在中基协登记私募投资基金管理人,2016年5月完成第一只在管私募股权基金备案。从时间上看,第一支基金已运作7年。

“按照人民币基金最高9年的时限计算,博将资本第一只基金即将进入清算期。但这是最高时限,如果只有7年时间,那么博将资本第一支基金已经到了清算期。”该硬科技领域投资人说。

7年时间,博将资本投资收益如何?招股书显示,博将资本披露的8只基金,尚无一只基金实现DPI回1。其余基金则因运行不足一年运行,而被剔除。

从IRR、NIRR、MOIC、DPI、TVPI多个指标来看,旗下创富系列表现最好。对应IRR、NIRR、MOIC、DPI分别为21.3%、20.5%、3.2倍、55.9%和2.9倍。

但即便IRR和MOIC光鲜亮丽,但只要DPI未回1,就意味着LP投资7年都未收回成本,更不要说超额收益和分红了。

一位广东投资机构合伙人在接受记者采访时表示,基金未进入清算期前,IRR是业内机构向LP汇报的重要指标。不过当基金进入清算期时,DPI才是机构业绩的真正“试金石”。

该投资人认为,博将资本主要募资对象是高净值人群。“这类人群投资诉求很明确,就是财富增长。尽管博将资本表示,2022年投资者复投金额占到融资金额的69.2%,但作为高净值人群要求基金回本并兑现收益,会是GP必须面临的压力。”

博将资本称,手中握有多家独角兽公司。不过估值不等于市值,记者看到,截至2022年底,博将资本累计投资的合共88家投资组合公司中,只有1家公司完成投资退出。这意味着很多独角兽公司还没上市,即便上市了也要等解禁期结束。”

澎湃新闻:多只基金进入退出清算期

据澎湃新闻,截至2022年12月31日,博将资本管理基金共74只,归在不同的基金系列下管理,其中主要包括鼎升系列、创富系列、福睿系列、睿泽系列、科创系列及优选成长系列等。

不过,博将资本多只基金面临到期退出清算。招股书数据显示,博将资本管理规模最大的系列为创富系列及鼎升系列,资产管理规模均在千万级别以上。创富系列包含11只基金,成立时间为2015年至2018年,鼎升系列包含26只基金,成立时间为2015年至2022年。考虑到两大系列基金的存续期均为7年,也就是说,从去年开始,创富系列与鼎升系列的基金陆续进入退出清算期,但是其退出情况不容乐观。

在中国资本市场上,IPO退出几乎已成投资人退出的“独木桥”,但随着二级市场新股破发成常态,一级市场投资人退出的压力较大。业内人士坦言,疲软的市场,会限制退出投资和变现投资价值的机会,导致投资回报率较低。博将资本也不例外,澎湃新闻注意到,创富系列投资公司达28家,已退出投资组合的公司仅有4家,鼎升系列投资公司达75家,但已退出投资组合的公司仅有6家。

澎湃新闻还注意到,博将资本旗下的政府基金系列面临的退出形势更为严峻。政府基金系列共有3只基金,均成立于2018年,由于基金存续期仅有5年,意味着今年将全部到期。截至2022年12月31日,政府基金系列投资公司达11家,但已退出投资组合的公司仅有1家。

此外,福瑞系列11只基金、优选成长系列2只基金、专项系列5只基金将在未来3年内开始陆续到期。这些基金共投资35家公司,但已退出投资组合的公司仅有1家。

截至2022年12月31日,博将资本的基金实现了18.7%的整体内部收益率,其中,专项系列实现了27.0%的内部收益率,为博将资本各大系列中收益最高。清科研究中心发布的《2022年中国股权投资市场项目退出收益研究报告》显示,2021年VC机构的内部收益率中位数约为23.0%。博将资本除了专项系列外,其他系列均低于23.0%。

需要注意的是,在当下流动性偏紧的一级市场,DPI成为LP唯一关心的指标。澎湃新闻注意到,博将资本创富系列DPI最高,为0.559倍,未能破1倍,也就是说尚未收回投资成本。仅完全退出一家公司

截至2022年12月31日,博将资本已累计投资88家投资组合公司,其中有75家在高科技产业内运营,涵盖高技术服务、数字信息技术、先进制造与自动化、医药与医疗技术及新材料行业,投资企业包括极米科技、睿至、地上铁、智云健康、分贝通、梯影传媒等。

不过,截至2022年12月31日,博将资本仅对其中一家公司的投资完全退出,6家公司部分退出。博将资本涉及已全部或部分退出的总投资成本,约为4.338亿元,实现了约12亿元的退出价值,投资收益倍数约2.8倍。

“当面对不利趋势或情况时,我们投资的投资组合公司可能需要更长的时间达到首次公开发售上市标准,或我们可能需要通过其他方式退出投资,而退出时获得的估值可能低于预期。因此,我们的投资期可能长于预期,从而降低了我们的预期投资回报水平。”博将资本在招股书中表示,“可能无法在投资组合公司上市后,在公开市场上或通过私人交易以我们预期的估值退出,或者根本无法退出。”

相关阅读

RelatedReading猜你喜欢

Guessyoulike