2023-01-09 16:28:48 发布人:hao333 阅读( 6683)

安凯微净利波动预计2022扣非降5成 小米产业基金持股

编者按:据上交所网站消息,科创板上市委员会定于2023年1月13日上午9时召开2023年第7次上市委员会审议会议,届时将审议广州安凯微电子股份有限公司的首发事项。保荐机构为海通证券股份有限公司,保荐代表人为周成材、吴熠昊。

安凯微主要从事物联网智能硬件核心SoC芯片的研发、设计、终测和销售,主要产品为物联网摄像机芯片、物联网应用处理器芯片等,产品广泛应用于智能家居、智慧安防、智慧办公、工业物联网等领域。

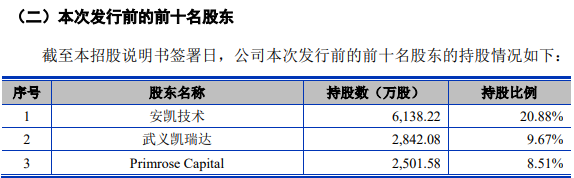

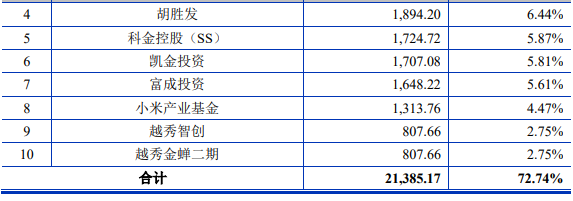

截至招股说明书签署日,安凯技术持有公司20.88%股份,为公司第一大股东,公司股权较为分散,且任何单一股东所持表决权均未超过30%。因此,公司任何单一股东均无法控制股东大会或对股东大会决议产生决定性影响,公司不存在控股股东。胡胜发作为公司创始人之一,且担任公司董事长、总经理,通过自身持股和上述一致行动关系,能够控制公司39.94%股份表决权,超过30%,足以对公司股东大会的决议产生重大影响。因此,胡胜发为公司实际控制人。胡胜发,美国国籍,2020年9月至今,任安凯微董事长、总经理。

安凯微本次拟在上交所科创板上市,拟公开发行股票数量不超过9,800.00万股,占发行后总股本的比例不低于25%,全部为新股发行,不涉及原股东公开发售股份,拟募集资金100,610.00万元,分别用于物联网领域芯片研发升级及产业化项目、研发中心建设项目、补充流动资金。

2019年、2020年、2021年、2022年1-6月,安凯微营业收入分别为26,777.27万元、27,000.56万元、51,481.25万元、22,809.40万元;净利润、归属于母公司所有者的净利润分别为2,324.36万元、1,361.83万元、5,924.38万元、1,087.91万元;扣除非经常性损益后归属于母公司所有者的净利润分别为1,615.85万元、486.95万元、4,699.11万元、542.86万元。

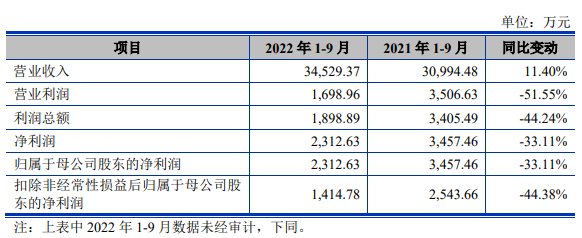

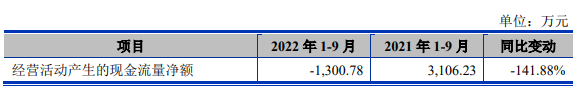

2022年1-9月,公司实现的营业收入为34,529.37万元,较上年同期增长11.40%;实现的归属于母公司股东的净利润为2,312.63万元,较上年同期下降33.11%;实现的扣除非经常性损益后归属于母公司股东的净利润为1,414.78万元,较上年同期下降44.38%;经营活动产生的现金流量净额为-1,300.78万元,较上年同期下降141.88%。

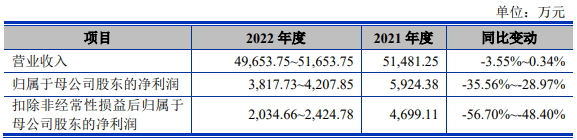

基于公司目前的经营状况及市场环境,公司预计2022年全年可实现的营业收入约为49,653.75万元至51,653.75万元,同比变动-3.55%至0.34%;预计可实现的归属于母公司股东的净利润约为3,817.73万元至4,207.85万元,同比下降28.97%至35.56%;预计可实现的扣除非经常性损益后归属于母公司股东的净利润约为2,034.66万元至2,424.78万元,同比下降48.40%至56.70%。

招股书显示,本次发行前,湖北小米长江产业基金合伙企业持有安凯微共计1313.76万股,持股比例为4.47%,位列第八大股东。截至招股说明书签署日,公司股东中,小米产业基金等11名股东属于私募股权投资基金,科金控股与凯得创投2名股东属于私募基金管理人。

预计2022年扣非净利同比下降48.4%至56.7%

2019年、2020年、2021年、2022年1-6月,安凯微营业收入分别为26,777.27万元、27,000.56万元、51,481.25万元、22,809.40万元;净利润、归属于母公司所有者的净利润分别为2,324.36万元、1,361.83万元、5,924.38万元、1,087.91万元;扣除非经常性损益后归属于母公司所有者的净利润分别为1,615.85万元、486.95万元、4,699.11万元、542.86万元。

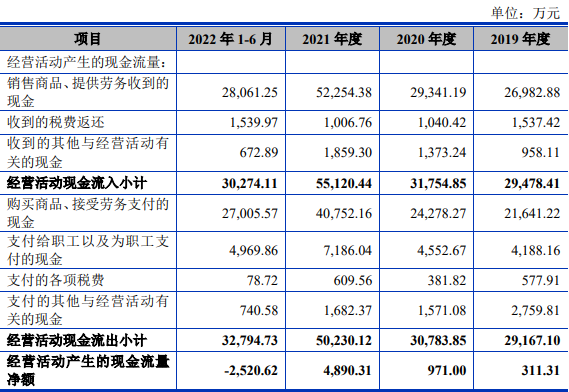

同期,安凯微经营活动产生的现金流量净额分别为311.31万元、971.00万元、4,890.31万元、-2,520.62万元;销售商品、提供劳务收到的现金分别为26,982.88万元、29,341.19万元、52,254.38万元、28,061.25万元。

经计算,安凯微收现比分别为1.01、1.09、1.02、1.23,净现比分别为0.13、0.71、0.83、-2.32。

2022年1-9月,公司实现的营业收入为34,529.37万元,较上年同期增长11.40%;实现的归属于母公司股东的净利润为2,312.63万元,较上年同期下降33.11%;实现的扣除非经常性损益后归属于母公司股东的净利润为1,414.78万元,较上年同期下降44.38%;经营活动产生的现金流量净额为-1,300.78万元,较上年同期下降141.88%。

基于公司目前的经营状况及市场环境,公司预计2022年全年可实现的营业收入约为49,653.75万元至51,653.75万元,同比变动-3.55%至0.34%;预计可实现的归属于母公司股东的净利润约为3,817.73万元至4,207.85万元,同比下降28.97%至35.56%;预计可实现的扣除非经常性损益后归属于母公司股东的净利润约为2,034.66万元至2,424.78万元,同比下降48.40%至56.70%。

小米产业基金持股4.47%

截至招股说明书签署日,安凯技术持有公司20.88%股份,为公司第一大股东,公司股权较为分散,且任何单一股东所持表决权均未超过30%。因此,公司任何单一股东均无法控制股东大会或对股东大会决议产生决定性影响,公司不存在控股股东。

招股书显示,安凯微实际控制人为胡胜发。公司股东安凯技术、武义凯瑞达、胡胜发、凯安科技、凯驰投资持有公司股权比例分别为20.88%、9.67%、6.44%、1.75%、1.20%,合计持有公司的股权比例为39.94%。其中,胡胜发及其配偶合计持有安凯技术25.31%股权,胡胜发担任安凯技术董事,安凯技术提名胡胜发担任公司董事;武义凯瑞达控股股东、实际控制人胡华容为胡胜发之妹;凯安科技和凯驰投资均为公司员工持股平台,胡胜发为凯驰投资执行事务合伙人,并持有凯驰投资43.18%财产份额;安凯技术及其股东李雪刚、XIAOMINGLI,武义凯瑞达、凯安科技、凯驰投资均与胡胜发签署了一致行动协议,均与胡胜发保持一致行动。

胡胜发作为公司创始人之一,且担任公司董事长、总经理,通过自身持股和上述一致行动关系,能够控制公司39.94%股份表决权,超过30%,足以对公司股东大会的决议产生重大影响。因此,胡胜发为公司实际控制人。

胡胜发,1962年出生,美国国籍。拥有清华大学学士、硕士和博士学位及美国科罗拉多大学博士学位,博士研究生学历。1994年至1995年,任美国商务部海洋与大气管理局大气实验室研究助理;1995年至1996年,任SykesEnterprise软件工程师;1996年至1997年,任AMLogic算法与体系架构设计师;1997年至1999年,任ESSTechnology高级芯片设计师;1999年至2000年,任SigmaDesigns芯片设计部经理;2000年至2001年,任AnykaInc.首席执行官;2001年4月至2020年9月,任安凯有限董事长;2012年4月至2020年9月,任安凯有限总经理;2020年9月至今,任安凯微董事长、总经理。

招股书显示,本次发行前,小米产业基金持有安凯微共计1313.76万股,持股比例为4.47%,位列第八大股东。

截至招股说明书签署日,公司股东中,小米产业基金等11名股东属于私募股权投资基金,科金控股与凯得创投2名股东属于私募基金管理人。

界面新闻:毛利率低于行业平均

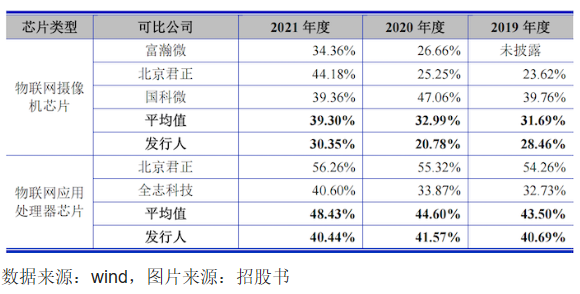

据界面新闻,2019年至2021年,安凯微的主营业务毛利率分别为31.37%、30.57%和33.15%,略有波动。其中,2020年公司主营业务毛利率较2019年下降0.80个百分点,主要系公司物联网摄像机芯片毛利率从2019年的28.46%下滑至2020年的20.78%,下降7.68个百分点。

公司表示,2020年为了争取进入部分重点客户的供应体系,以具有市场竞争力的价格开拓市场。2021年,芯片市场景气度较高,安凯微根据市场情况调高产品价格,物联网摄像机芯片毛利率较2020年上升9.57个百分点,带动公司主营业务毛利率上升2.58个百分点。

一方面,靠低价从市场获客,安凯微是否为科技驱动企业值得深思;另一方面,公司产品毛利率在行业中也处于较低水平。

从行业整体毛利率水平分析,2019年至2021年,上述提到的富瀚微、北京君正等业内公司平均毛利率分别为39.10%、36.56%和35.40%;比公司毛利率高出4-8个点。

如果单从不同公司同类产品进行行业比较,2019年至2021年富瀚微、北京君正和国科微三家公司在物联网摄像机芯片产品销售平均毛利率分别为31.69%、32.99%和39.30%;而安凯微对应产品的毛利率分别只有28.46%、20.78%和30.35%,与行业差距较大。

物联网应用处理芯片产品上,2019年至2021年北京君正和全志科技毛利率分别为43.50%、44.60%和48.43%,而安凯微的毛利率分别为40.69%、41.57%和40.44%,同样低于行业产品平均毛利率。

财联社:研发投入低科创含量或低

据财联社,芯片行业属于高研发投入的高科技行业,但安凯微在行业内的研发水平却并不突出。

尽管安凯微研发投入比例与同行相比不算太低,但是研发投入金额却远低于同行。根据安凯微招股书,2021年,同样设计物联网SoC芯片业务的富瀚微、北京君正、国科微研发投入金额分别为2.50亿元、5.21亿元、3.03亿元,但安凯微却仅为0.75亿元,且在过去三年内的投资均低于0.75亿元。

相对低的研发投入也体现在了研发成果上,目前安凯微的专利数量、软件著作权与同行业几家公司差异不大,但集成电路布图数量却以9件远远低于富瀚微的67件、北京君正的88件以及国科微的42件。

集成电路布图是确定用以制造集成电路的电子元件在一个传导材料中的几何图形排列和连接的布局设计,可以说是半导体设计的核心环节。

在学历组成上,安凯微也较同行落后。根据富瀚微2016年IPO时的招股书,富瀚微硕士以上学历的员工占比为39.29%,安凯微则为27.95%。

高技术含量的产品往往附加值更高,但招股说明书显示,2019年至2021年,安凯微的毛利率分别为31.34%、30.5%、32.99%,同行业可比公司平均值分别为39.1%、36.56%、36.4%,毛利率始终低于同行业可比公司平均值。

值得一提的是,公司在研发过程中所使用的部分功能需要向IP和EDA工具供应商获得技术授权。IP供应商主要为安谋中国、上海赛昉、Allegro等,EDA工具则主要由Cadence、MentorGraphics等授权提供。

安凯微在招股书中坦言,“集成电路设计行业中IP和EDA工具的寡头垄断格局显著,公司所使用的授权技术和产品具有较强的不可替代性。若国际局势、知识产权保护或其他不可抗力因素发生不利变化,公司所获得的技术授权受到限制,则公司的研发和经营活动将会受到一定程度的不利影响。”

国际金融报:中芯国际是第一大供应商

据国际金融报,除了上述情况之外,IPO日报还注意到,安凯微的供应商较为集中。

招股说明书显示,2019年至2021年,安凯微向前五大供应商采购的金额分别为15111.65万元、16167.19万元和33434.65万元,占当期采购总额的91.76%、85.38%、86.30%。与此同时,安凯微向中芯国际采购的金额分别为5913.34万元、7204.11万元、12256.26万元,分别占当期采购总额的35.91%、38.04%、31.63%,中芯国际也一直是安凯微的第一大供应商。

也就是说,安凯微每年至少有8成的原材料是向前五大供应商采购,3成原材料是向中芯国际采购。

对此,安凯微表示,若供应商生产环节出现质量问题,公司产品稳定性和可靠性将受到影响。此外,若供应商向公司提供的产能下降,将影响公司的生产计划和产品的交付,最终均会对公司的经营业绩产生不利影响。

除了上游较为集中,安凯微下游的集中度也较高。

招股说明书显示,2019年至2021年,安凯微向前五大客户产生的销售收入分别为20954.43万元、17711.41万元、25722.22万元,分别占当期主营业务收入的78.61%、66.05%和50.22%,安凯微每年至少有一半的收入是来自前五大客户。

对此,安凯微表示,若主要客户经营状况发生重大不利变化、采购需求大幅下降或调整采购政策,均可能导致公司销售订单减少,从而对公司的经营业绩产生不利影响。

相关阅读

RelatedReading猜你喜欢

Guessyoulike