2023-07-30 14:50:27 发布人:hao333 阅读( 5814)

合合信息面临市场竞争加剧风险 不差钱拟IPO募14.9亿

编者按:上海合合信息科技股份有限公司将于2023年8月4日首发上会,拟登陆上交所科创板,保荐人为中国国际金融股份有限公司,保荐代表人为冷小茂、刘文博。

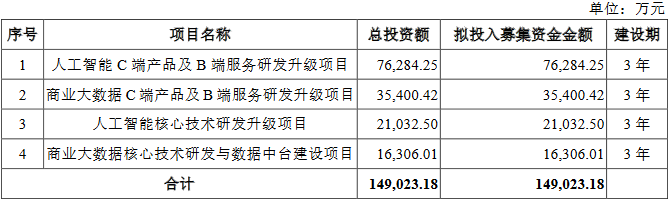

合合信息本次拟在上交所科创板发行股份不超过2,500万股,拟募集资金149,023.18万元。

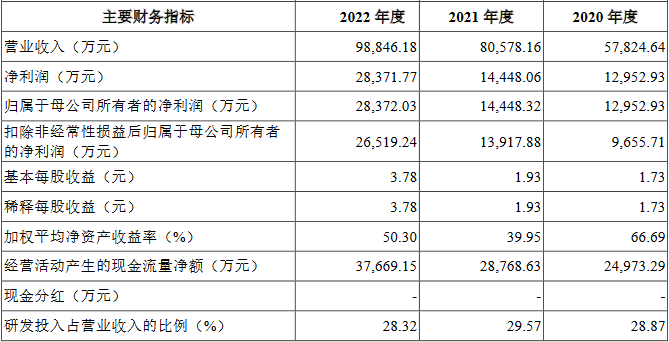

2020年至2022年,合合信息实现营业收入分别为57,824.64万元、80,578.16万元和98,846.18万元,实现归属于母公司所有者的净利润分别为12,952.93万元、14,448.32万元和28,372.03万元,实现扣除非经常性损益后归属于母公司所有者的净利润分别为9,655.71万元、13,917.88万元和26,519.24万元;经营活动产生的现金流量净额分别为24,973.29万元、28,768.63万元和37,669.15万元。

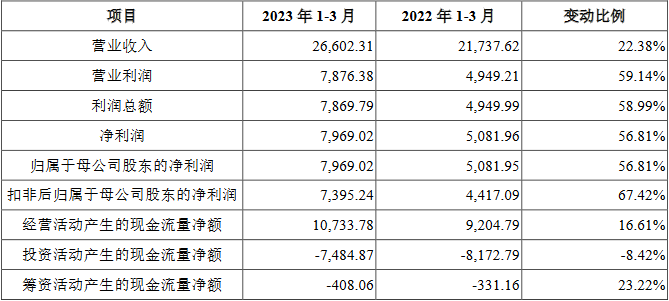

2023年1-3月,合合信息实现营业收入26,602.31万元,同比增长22.38%;实现归属于母公司股东的净利润7,969.02万元,同比增长56.81%;实现扣非后归属于母公司股东的净利润7,395.24万元,同比增长67.42%;经营活动产生的现金流量净额为10,733.78万元,同比增长16.61%。

报告期各期末,合合信息货币资金余额分别为45,061.16万元、63,435.48万元和55,284.88万元,占流动资产的比例分别为82.10%、77.84%和45.03%。

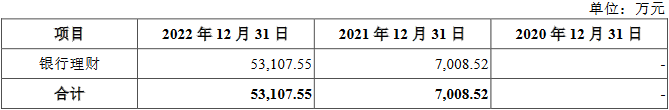

截至2021年末和2022年末,合合信息交易性金融资产分别为7,008.52万元和53,107.55万元,占流动资产的比例分别为8.60%和43.26%。招股说明书显示,该公司交易性金融资产系投资的银行理财产品。

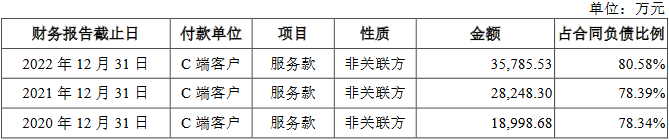

报告期内各期,合合信息无短期借款。该公司流动负债中,占比最高的为合同负债,分别为24,250.77万元、36,034.32万元和44,411.44万元,占流动负债比例为71.53%、72.01%和72.22%。合合信息解释称,合同负债主要为公司C端APP产品预收会员费余额、C端APP客户为购买服务进行的预充值及B端客户因终验法等原因尚未确认的收入,其中C端APP产品C端客户预收会员费余额是主要构成,分别为18,998.68万元、28,248.30万元和35,785.53万元,占合同负债比例分别为78.34%、78.39%和80.58%。

合合信息还在招股说明书中提示市场竞争加剧的风险。该公司称,随着公司所在的人工智能及大数据行业技术日趋成熟,政府的多项利好政策加速行业的整体生态建设,未来的市场进入者预期将不断增加,行业整体竞争未来将呈现逐步加剧态势。

拟募集资金14.9亿元

合合信息是一家人工智能及大数据科技企业,基于自主研发的领先的智能文字识别及商业大数据核心技术,为全球C端用户和多元行业B端客户提供数字化、智能化的产品及服务。

镇立新直接持有合合信息32.2504%的股权,并通过其控制的上海狮吼投资管理有限责任公司间接控制端临科技发展合伙企业、上海顶螺投资中心、上海融梨然投资中心、上海目一然投资中心持有的合合信息股权,合计控制合合信息39.9331%股权,系合合信息的控股股东以及实际控制人。

镇立新,男,1968年1月出生,中国国籍,无境外永久居留权,毕业于中国科学院自动化研究所,模式识别与智能系统博士。1989年7月至1992年8月任中国石化集团公司洞庭氮肥厂电气工程师;1995年4月至1997年8月任大连海事大学讲师;2000年7月至2009年9月任摩托罗拉电子有限公司高级经理;2008年11月至2011年11月任同济大学兼职教授;2009年11月至今,就职于合合信息。现任合合信息董事长、总经理及法定代表人。

合合信息本次拟在上交所科创板发行股份不超过2,500万股,超额配售部分不超过本次公开发行股票数量的15%。

合合信息拟募集资金149,023.18万元,分别用于人工智能C端产品及B端服务研发升级项目、商业大数据C端产品及B端服务研发升级项目、人工智能核心技术研发升级项目和商业大数据核心技术研发与数据中台建设项目。

业绩连升

2020年至2022年,合合信息实现营业收入分别为57,824.64万元、80,578.16万元和98,846.18万元,实现归属于母公司所有者的净利润分别为12,952.93万元、14,448.32万元和28,372.03万元,实现扣除非经常性损益后归属于母公司所有者的净利润分别为9,655.71万元、13,917.88万元和26,519.24万元。

2020年至2022年,合合信息经营活动产生的现金流量净额分别为24,973.29万元、28,768.63万元和37,669.15万元,销售商品、提供劳务收到的现金分别为71,554.70万元、96,540.89万元和119,738.34万元。

2023年1-3月,合合信息实现营业收入26,602.31万元,同比增长22.38%;实现归属于母公司股东的净利润7,969.02万元,同比增长56.81%;实现扣非后归属于母公司股东的净利润7,395.24万元,同比增长67.42%;经营活动产生的现金流量净额为10,733.78万元,同比增长16.61%。

合合信息表示,公司2023年1-6月经营情况良好,预计2023年1-6月业绩较2022年1-6月实现增长。2023年1-6月公司预计实现营业收入53,000至59,000万元,预计同比增长17.99%至31.35%;预计实现归母净利润15,953至19,144万元,预计同比增长35.38%至62.46%;预计实现扣非后归母净利润14,928至17,928万元,预计同比增长32.62%至59.28%。

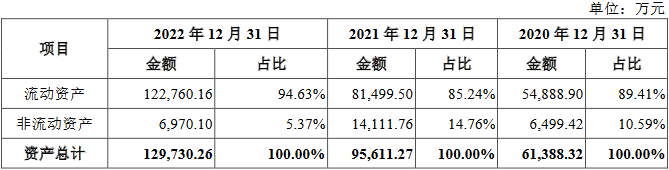

2022年末资产负债率47.88%

报告期各期末,资产规模方面,合合信息资产总额分别为61,388.32万元、95,611.27万元和129,730.26万元,2021年和2022年分别同比增长55.75%和35.69%。合合信息表示,报告期内公司资产总额随业务规模的扩大而持续稳步增长,主要原因系公司经营状况良好、营业收入逐年增加,货币类项目及应收账款等流动资产整体呈增长趋势。

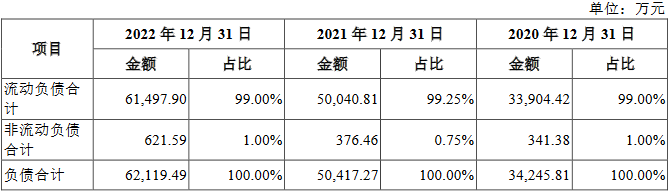

负债规模方面,报告期各期末,合合信息负债总额分别为34,245.81万元、50,417.27万元和62,119.49万元。2021年末和2022年末分别同比增长47.22%和23.21%。合合信息表示,主要系因C端业务大幅增长,C端APP产品预收会员费金额同比大幅增长,合同负债较上期末大幅增长导致。

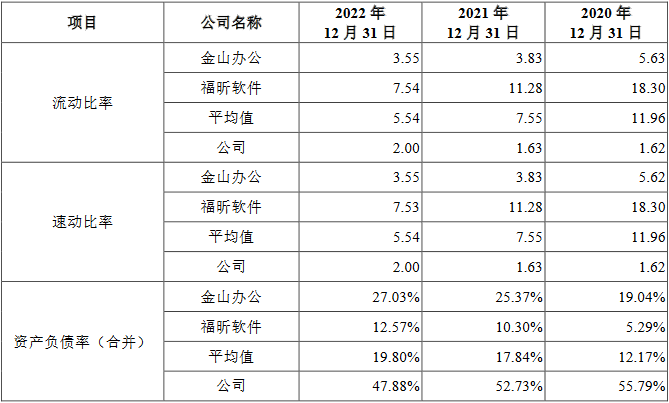

报告期各期末,合合信息流动比率分别为1.62倍、1.63倍和2.00倍,同行业可比公司流动比率平均值分别为11.96倍、7.55倍和5.54倍;速动比率分别为1.62倍、1.63倍和2.00倍,同行业可比公司速动比率平均值分别为11.96倍、7.55倍和5.54倍;资产负债率分别为55.79%、52.73%和47.88%,同行业可比公司资产负债率平均值分别为12.17%、17.84%和19.80%。

2022年末货币资金5.53亿元

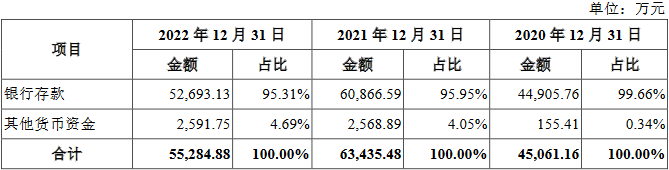

报告期各期末,合合信息货币资金余额分别为45,061.16万元、63,435.48万元和55,284.88万元,占流动资产的比例分别为82.10%、77.84%和45.03%。其中,银行存款分别为44,905.76万元、60,866.59万元和52,693.13万元,其他货币资金分别为155.41万元、2,568.89万元和2,591.75万元。

合合信息表示,报告期内,公司其他货币资金主要由C端客户支付后留存在微信、支付宝等平台账户余额构成。2021年度货币资金余额增加,主要系公司经营情况不断向好,经营性现金流量净额大幅增加,2022年12月底货币资金余额较2021年末略有减少,主要系购买理财产品。

截至2021年末和2022年末,合合信息交易性金融资产分别为7,008.52万元和53,107.55万元,占流动资产的比例分别为8.60%和43.26%。招股说明书显示,该公司交易性金融资产系投资的银行理财产品。

报告期内无短期借款

报告期内各期,合合信息无短期借款。该公司流动负债中,占比最高的为合同负债。

报告期各期末,合合信息合同负债分别为24,250.77万元、36,034.32万元和44,411.44万元,占流动负债比例为71.53%、72.01%和72.22%。

合合信息表示,根据财政部颁布的新收入准则的要求,公司将2020年12月末不含税预收款项24,250.77万元重分类为合同负债,6.81万元税金重分类至其他流动负债,当期末公司无预收款项。

合合信息解释称,合同负债主要为公司C端APP产品预收会员费余额、C端APP客户为购买服务进行的预充值及B端客户因终验法等原因尚未确认的收入,其中C端APP产品C端客户预收会员费余额是主要构成。

报告期各期末,合合信息C端APP产品C端客户预收会员费余额分别为18,998.68万元、28,248.30万元和35,785.53万元,占合同负债比例分别为78.34%、78.39%和80.58%。

招股说明书提示市场竞争加剧的风险

合合信息在招股说明书中称,随着公司所在的人工智能及大数据行业技术日趋成熟,政府的多项利好政策加速行业的整体生态建设,未来的市场进入者预期将不断增加,行业整体竞争未来将呈现逐步加剧态势。

在商业大数据业务方面,启信宝所处的C端APP市场存在一定的同质化竞争,报告期内启信宝付费用户比例以及新增付费转化率持续下降主要系与主要竞争对手相比公司营销推广投入较低,报告期内启信宝的广告宣传费分别为7,095.48万元、6,384.77万元和2,204.43万元。主要竞争对手天眼查、企查查近几年通过聘请代言人、线下广告等方式在广告宣传方面投入了较大力度的资源。2020年百度上线了自有的企业查询平台“爱企查”,主要面向C端用户提供企业信息免费查询服务,并于2022年5月上线付费会员,结合线下硬广等其他广告营销方式,凭借其互联网搜索平台的用户流量优势,进一步加剧了行业竞争。启信宝相比主要竞争对手的竞争劣势是:未聘请代言人,上线至今市场营销投入有限,在早期用户积累、后续用户流量获取方面存在劣势,市场占有率与行业前两名存在一定差距,考虑到市场的同质化竞争将短期内持续存在,未来启信宝APP存在品牌知名度下降、用户流失或转移至其他竞品、收入下降、短期内无法盈利的风险。

在智能文字识别业务方面,扫描全能王面临来自多个包含扫描功能或文字识别功能的移动端APP的竞争,包括一些文档编辑类软件、云存储类软件、通讯协作类软件均包含扫描与文字识别功能,未来竞争的加剧可能会导致扫描全能王VIP用户续费率及收入的下降。名片全能王产品已进入产品发展的相对成熟阶段,并面临来自微信等社交软件的竞争,部分用户使用社交软件交换联系方式来替代交换纸质名片,报告期内名片全能王的APP月活出现一定下降,未来存在月活进一步下降及收入减少的风险。公司报告期内智能文字识别B端基础技术服务业务分别实现收入3,013.02万元、4,146.36万元和4,343.86万元,占相应期间公司营业收入总额比例分别为5.21%、5.15%和4.39%,主要是因为此领域产品偏向同质化,竞争较为激烈所致;百度、腾讯、阿里等综合型AI厂商均在其云平台提供智能文字识别标准化服务,加剧了公司智能文字识别B端业务所面临的行业竞争,未来存在收入下降的风险。市场上部分主流手机自带的基础扫描功能和公司智能文字识别C端产品免费功能中的部分功能有所重叠,会分流一部分的免费用户,一定程度上加剧了公司所面临的行业竞争;另外,公司手机技术授权业务的主要客户为手机厂商,手机厂商拓展手机自带的扫描功能对公司手机技术授权业务带来一定不利影响,报告期内,手机厂商技术授权业务分别实现收入803.32万元、517.29万元和504.84万元,占相应期间公司营业收入总额比例分别为1.39%、0.64%和0.51%,2021年度与2022年度分别同比减少35.61%和2.41%,未来存在收入持续下降的风险。若公司未能保持自身在技术积累、服务模式以及项目经验上的优势,激烈的市场竞争将会对公司业务拓展及可持续经营带来不利影响。

相关阅读

RelatedReading猜你喜欢

Guessyoulike