2023-09-11 09:16:32 发布人:hao333 阅读( 3395)

如果一件事情无法永远持续,那么,它必将停止。今年以来,美国经济复苏强劲,美联储模型显示,三季度美国GDP或实现5.6%的年化环比折年增长,这将是近20年以来的最...

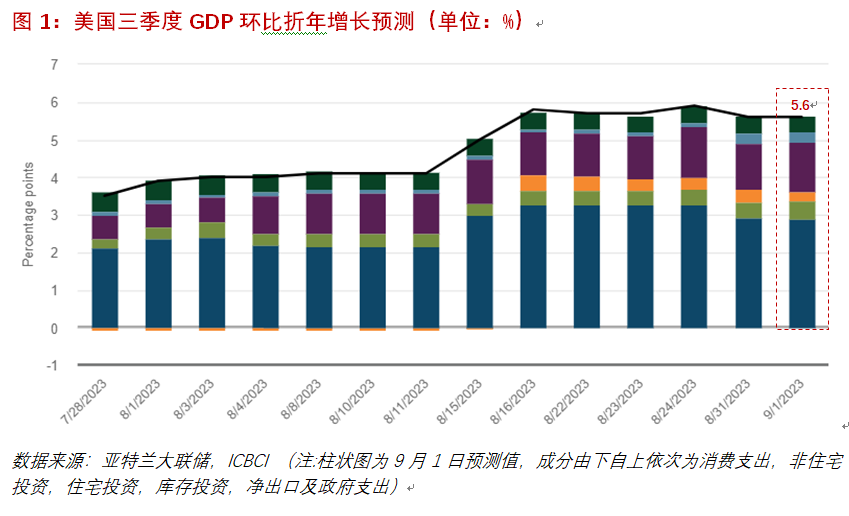

如果一件事情无法永远持续,那么,它必将停止。今年以来,美国经济复苏强劲,美联储模型显示,三季度美国GDP或实现5.6%的年化环比折年增长,这将是近20年以来的最高增速水平。根据我们的测算,三季度也将是美国经济本轮超预期反弹的达峰期,随后美国经济将进入趋势回落阶段。

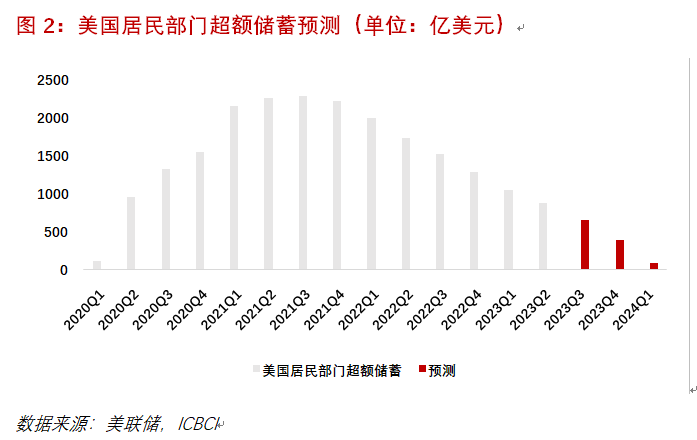

美国经济超预期增长的背后主因是服务消费和私人固定资产投资端的强劲表现。然而,这些动能都将自今年四季度开始渐次衰减:首先,基于我们估算,尽管美国家庭部门仍存有6000亿~7000亿美元的超额储蓄,但这部分超额储蓄预料会在2024年二季度消耗殆尽,居民部门消费预期则将在2023年底或2024年一季度提前发生变化。其次,尽管美国住宅投资强势反弹,但预计地产投资强势周期不会持续太长时间。此外,非住宅投资对GDP的贡献度有限,尽管中长期来看美国制造业正进入新一轮补库存周期,但制造业投资对美国实际GDP的贡献度预计仅为0.2~0.4个百分点。最后,从劳动力市场的角度来看,尽管8月非农数据表现不差,但实际情况还需9月最终数据验证,更重要的是,结合美国劳动力市场薪资增速、职位空缺率、JOLTS主动离职率、劳动参与率、最终失业率整体情况来看,美国劳动力市场实际上已经出现趋势性降温迹象。

短期内美国经济“再加速”

进入三季度以来,美国经济增长超预期再次加速,根据亚特兰大联储的GDP空间状态模型预测,三季度美国GDP或实现5.6%的年化环比折年增速,这是美国20年以来的最高增速水平。根据我们的计算,如果美国三季度GDP环比折年增速实现5.5%以上的增长,那么美国季调后的实际GDP增长趋势将重新回归疫情前的长期趋势水平。

美国经济再加速背后的逻辑缘于美国经济增长动能在经济周期上的交错切换,从2021~2022年,美国经济增长的驱动力量缘于商品消费和非住宅投资驱动。进入2022年下半年到2023年三季度,服务消费和住宅投资继续支持美国经济再次加速。

从支出法来看,尽管美联储持续加息推动基准利率水平屡创新高,但居民部门超额储蓄支持私人消费支出保持较强增长水平。同时,美国住宅投资受到成屋库存不足影响,刺激了消费者集中转向新屋销售,从而提振了住宅投资增速。根据我们估算,美国房地产及其相关行业产值接近美国GDP的20%。此外,2022~2023年以来,在全球供应链持续改善的情况下美国再工业化战略加速落地,支持了美国非住宅投资近两年内保持稳健增长。

从具体数据来看,三季度私人消费支出对经济增长的贡献度预计将超过50%,其次为库存投资,非住宅类的固定资产投资的贡献值预计为0.47个百分点,住宅类投资大幅转正。

产业端数据方面,美国二、三季度零售销售连续保持4个月的增长态势。非耐用品消费和服务消费保持强劲增长。其中,食品餐饮消费、文体娱乐类消费、衣帽消费和医疗消费均超预期增长。然而,耐用品消费进入7月以来普遍转负。地产行业方面,美国新屋开工环比再次超预期反弹,新屋销售也创近17个月来新高水平,印证了美国地产市场供需失衡状况仍存。

美国经济三季度见顶,四季度末增长速度将边际放缓

支出端和产业端数据均显示了美国经济再加速的事实,但我们认为美国经济增速已经出现见顶回落迹象。

首先,美国家庭部门超额储蓄对私人消费支出的支持动力在减弱。实际上美国家庭部门超额储蓄对私人消费支出的贡献二季度以来已经边际放缓。然而,由于美国通胀在二季度以来快速回落释放了一部分通胀压力,导致超额储蓄对消费的边际支持作用被通胀的回落对冲了。我们在今年6月的展望报告《虽迟将至的趋势反噬——2023年下半年全球经济展望》中估计了2023年一季度末美国居民部门的超额储蓄仍有1万亿美元。但从我们目前的估算来看,美国家庭部门的超额储蓄二、三季度内已消耗了7000亿美元,但考虑到每个月财政部对家庭部门的财政转移支持,预计美国家庭部门三季度末仍有6000亿~7000亿美元的超额储蓄。这部分超额储蓄预料会在明年二季度消耗殆尽,但对消费预期的消极影响应在今年四季度末和明年一季度有所体现。

其次,尽管美国住宅投资强势反弹,但预计地产投资强势持续的周期不会太长。实际上,今年三季度前,住宅投资对美国GDP的贡献一直为负,住宅投资8月对GDP贡献度迅速由负转正,显示了房屋库存对住宅投资影响的波动性很大。尽管当前美国成屋库存低迷,加速了新屋销售和住房投资信心指数回升,但随着拜登政府《住房供应行动计划》的推出,成屋库存提升预计将在年底开始抑制住宅投资增长。另一方面,美国抵押贷款利率再创新高,地产市场买家的购房意愿始终受到来自需求端的抑制。从历史来看,美国地产周期与家庭部门信贷周期高度相关,如果短中期内企业和居民部门无法出现信用扩张,那么地产投资也难以依赖供给侧的支持维持较长时间的扩张。因此,我们认为一旦成屋库存短中期内供给回升,住宅投资对经济的贡献度可能会迅速回落。

最后,非住宅投资对GDP的贡献度有限。尽管中长期来看美国制造业将进入新一轮补库存周期,叠加美国再工业化的产业政策支持,高端制造业保持较强增长将是大概率事件。然而,制造业投资在非住宅类投资的占比为18%,在总的私人部门固定资产投资占比区间为5%~10%,而私人部门固定资产投资对GDP的贡献度区间为15%~20%。因此,若制造业投资短中期内进入景气周期,对美国实际GDP的贡献度仍然有限,预计可拉动GDP增长0.2~0.4个百分点。

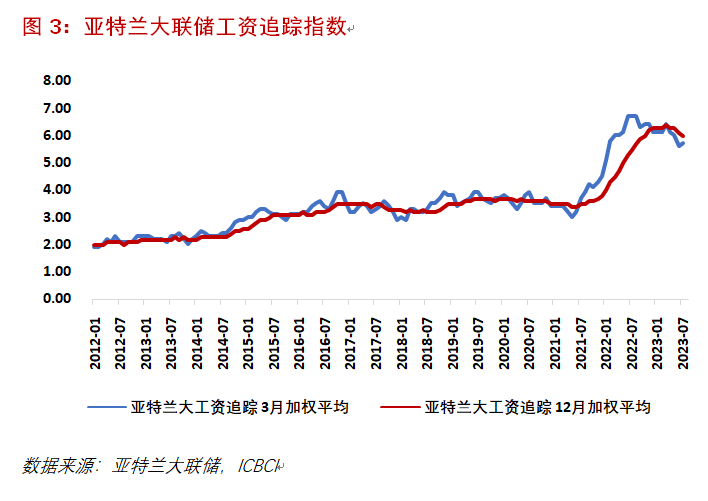

美国就业市场已现趋势性降温迹象,工资黏性将逐步弱化

尽管8月非农数据表现不差,但实际情况还需9月最终数据验证。今年4月以来非农数据终值连续下修,企业雇佣数据收集率延缓,可能反映劳动市场景气度存在弱化迹象。更重要的,我们结合美国劳动力市场薪资增速、职位空缺率、JOLTS主动离职率、劳动参与率、最终失业率整体情况来看,发现美国劳动力市场实际上已经出现趋势性降温迹象。

首先,薪资增速和职位空缺相互印证劳动市场供需正在移动至均衡水平。美国劳动力市场职位空缺率在2023年5~7月出现明显下降,员工离职意愿明显下降,反映劳动力市场供需关系正在发生实质性变化。劳动力市场雇员议价能力弱化导致工资黏性进一步弱化。从美国平均时薪来看,美国劳动力市场工资增速水平正在出现趋势性放缓。

其次,需要特别注意最新的失业率数据显著跳涨,反映加息的累积效应和劳动供给增加。从历史统计来看,1950年以来10次经济衰退中,8次通胀回落一定会出现失业率的大幅上行,本次失业率跳涨背后的逻辑是加息对劳动力市场的传导影响。另一方面,劳动力供给显著增加,刺激了失业率上行。二、三季度美国劳动参与率有所上行,主因是前期离开劳动力市场的员工重新进入劳动力市场寻求新工作。其中,青年劳动参与率显著上升,劳动参与率提高则进一步支持了劳动力市场薪资上涨放缓。然而,从新增劳动力的结构来看,非洲裔、亚裔、拉美裔的新增劳动力数量均全面下降,考虑到这些族裔人群大多从事服务业,这反映了服务业的劳动力需求已经接近饱和。结合二、三季度美国信用卡拖欠率的上升,劳动力市场中从事服务业的中低收入人群的支付能力可能会在今年四季度末至明年一季度出现明显下滑。

相关阅读

RelatedReading猜你喜欢

Guessyoulike