2023-09-20 17:49:43 发布人:hao333 阅读( 3541)

文 | 闰然编辑 | 江江红极一时的顶流明星产品——扫地机器人——如今,卖不动了。怎么回事?要回答这个问题,我们先问两个问题:一、你愿意花一台旗舰手机的价格,去...

文 | 闰然

编辑 | 江江

红极一时的顶流明星产品——扫地机器人——如今,卖不动了。

怎么回事?

要回答这个问题,我们先问两个问题:

一、你愿意花一台旗舰手机的价格,去买一台扫地机器人吗? 二、你愿意像换手机那样,为了一些新体验,不断迭代更新你家的扫地机器人吗?

这两个问题的答案或许能解释,这一明星产品为何会逐渐失宠。但真有这么简单吗?

贵,越来越贵

打开各大电商平台发现,扫地机器人的“机皇”真是越来越贵了。

追觅X30Pro原价7699起,科沃斯X2原价6789起,石头G20原价6119,叠加商家以及电商平台活动折扣后,这些新款的扫地机器人售卖价格依然高达5000块以上。

这些年,扫地机器人均价一直在大幅上涨,似乎掉入了高端化陷阱。

这价格让人不禁疑惑:我买的扫地机器人不好用,是不是因为钱花少了?

GfK中怡康给盐财经提供的数据显示,2013年到2019年,扫地机器人的均价在1300—1500元这个区间范围内,2020年均价涨到了1830元,2021年上涨到2394元,2022年价格继续上行至3210元。

2013年-2022年,中国零售市场扫地机器人需求趋势/图源:GfK中怡康

“最近10年扫地机器人在中国发生过两次有代表性的技术创新,对产品规模的扩大和单价的变化都有直接的影响。”GfK中怡康家电事业部资深分析师马佳对盐财经记者表示。

第一次技术创新发生在2016年,以小米1扫地机器人上市为代表事件。

这款产品采用LDS激光扫描建图方式构建全局智能化扫地模式,大大提升了扫地机的智能性。

尤其是小米主打“性价比”的策略,在此之前,扫地机器人的均价在1350元左右,但小米仅仅将成交价定在了1688这个层次。

“价格增加不多,但消费者使用体验大大提升,再叠加当时消费升级的背景,2016—2018这三年扫地机器人市场迎来了一个快速的上涨期。也是从这个时间段开始,中国的扫地机器人产品技术含量开始领先于全球其他市场。”

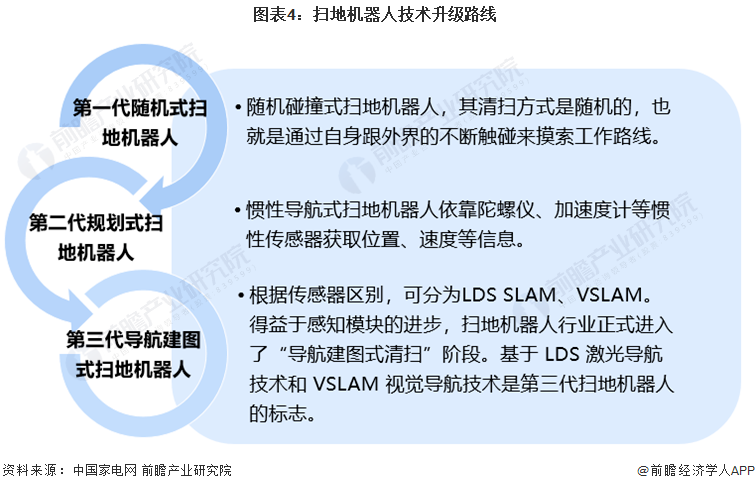

扫地机器人技术升级路线/图源:前瞻经济学人

第二次创新发生于2019年“双11”期间,代表事件是云鲸J1上市。这款产品将单机的扫地机器人扩展为带有多功能基站的产品。

在接下来的几年,这种能自动清洗抹布,自动脏水回收,烘干抹布的“全能”产品立刻成为了主流力量,2022年甚至达到了行业占比的90%以上。

但是这款产品3888元左右的定价,也直接拉升了扫地机器人的整体价位。

云鲸J1

到2022年,行业均价也来到了3210元。

但是因为多功能基站产品已经达到了如此高的比重,后续扩大带来的均价上涨空间也没有了。

涨价走进死胡同后,行业大佬也意识到了问题,“价格战”还是得打起来。

2023年初,石头科技对外表示,以价换量可能是今年扫地机器人行业一个重要趋势。科沃斯2022年报也提及,对芙万系列高体验爆品进行价格下探。

券商研报显示,扫地机整体降本空间预计在12%—36%,一个是靠非核心功能减配,另一个则是靠核心零部件技术降本,以价换量的逻辑开始在这个行业显现。

但从电商平台的销售情况看,这一策略,似乎不能从根本上改变市场的整体趋势。

卷,越来越卷

与售价飙升趋势相反的是,扫地机器人行业增长正在“失速”。

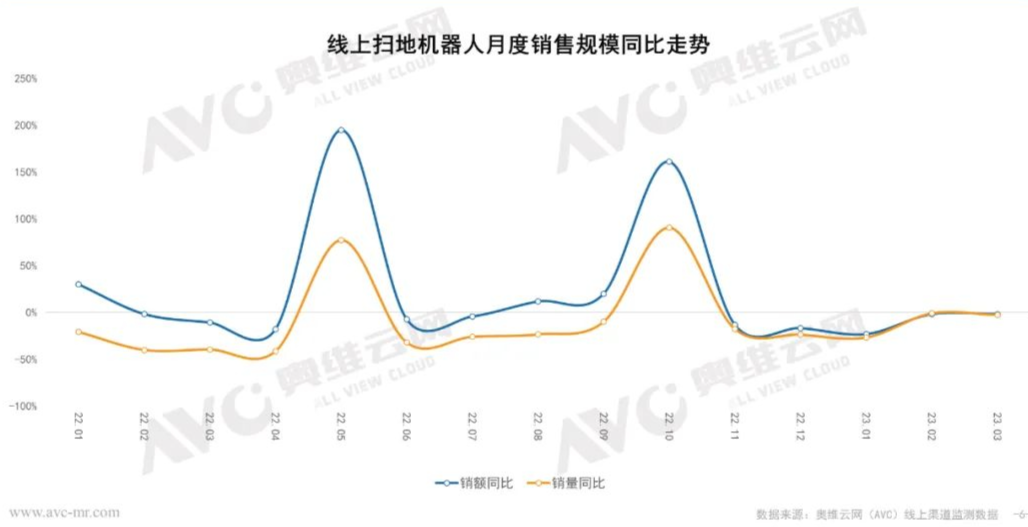

奥维云网数据显示,2022年中国扫地机器人销量为441.4万台,同比下降23.8%。

2023年第一季度,扫地机器人行业延续了此前的低迷态势,其销量为67.8万台,同比下降14.7%;全渠道销售额为19.8亿元,同比下降11.4%。

2022年-2023年3月,线上扫地机器人月度销售规模同比走势/图源:奥维云网

马佳认为,需求的减少主要受到三个因素的影响。

第一是因为均价的激涨,消费者受众变窄。

第二是受到新品类的影响,2019年洗地机开始快速增长,分散了消费者对扫地机器人的首选性。

第三则是因为疫情后迎来了周期性的低需求。

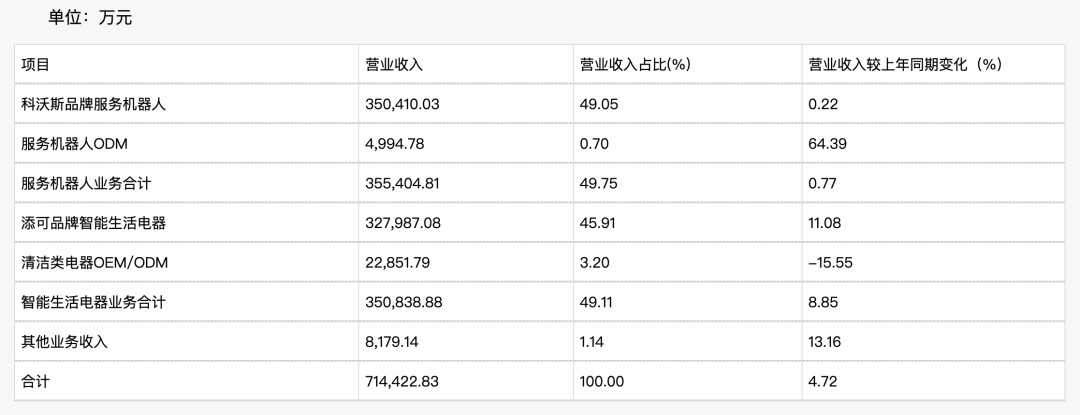

“扫地茅”科沃斯近期披露了2023年上半年财报,正如行业趋势一样,它的营收和净利润都不太理想。

具体来看,今年上半年科沃斯实现营收为71.44亿,营收增速为4.72%,净利润5.84亿元,同比下降33.4%。

核心业务显示,科沃斯服务机器人的处境也是不太妙——销售收入35.04亿元,占全部收入的49.05%,较上年同期增长0.22%,可以说是增长乏力。

公司按业务板块统计的营业收入情况/图源:科沃斯2023年半年度报告

石头科技的情况相对要好一些。2023年上半年,石头科技实现营业收入33.74亿元,同比增长15.41%;归母净利7.39亿元,同比增加19.93%。

但今年一季度,石头科技也面临了营收、净利双降。实现营收11.6亿元,同比下降14.18%;归母净利为2.04亿元,同比下降40.42%。

两家头部公司的一举一动,都备受市场关注。

从股市表现来看,吃尽了行业红利的科沃斯和石头科技这些年都从高处跌落,股价已惨遭“膝盖斩”。高价代表了高投资回报率,所以提价也变成了维持盈利的一种方式。

产品提价的凶猛,但客户的体验程度提升,未必匹配。不少消费者既不愿意勉为其难地购买功能不够超前的低端产品,也不愿意为高端产品当个“大冤种”,进一步造成了销量的尴尬境地。

艾媒咨询CEO兼首席分析师张毅博士对盐财经记者分析:“扫地机器人价格飙升主要是因为产品的丰富和功能的提升所导致的一些成本的增加,但消费者对这个价格并不完全认可。消费者要考虑产品的实际需求,也会考虑性价比。而且对于消费者来讲,他们对传统的清洁方式更加认可,或者家政方面也能有更好的替代效果。扫地机器人的清扫成果跟真人相比,还是有一定差距的。”

这些年,扫地机器人的技术进步肉眼可见,但智慧程度还没有达到大家的期待。

比如,扫地扫到一半就去与电线和拖鞋搏斗,时不时还得还得解救它。

比如,碰上比较大面积顽固的污渍,它还会造成“地脏得很均匀”。

黑猫投诉平台上关于扫地机器人的吐槽不少,即便是5000元高价的产品,也要面对刮地板、缠线、故障等投诉。

并且扫地机器人不仅价格赶上旗舰手机,迭代速度也跟消费电子有得一拼。家用电器怎么也得用个几年吧?

就现实情况来看,这个行业难以深挖护城河,同行之间“卷”的方向基本一致,很难真正拉开差距。

行业内部都在怒斥友商的抄袭和复制。你首创了混合固态激光雷达,我立刻也宣扬无人驾驶级导航,你升级了内嵌语音助手,我加强了AI视频管家。

对于扫地机器人的护城河,张毅认为,还是在于技术壁垒和品牌影响力两方面。近年来,行业发展失速的主要原因还是在于这个市场有一定的饱和,以及创新力的不足,尤其是产品的解决能力存在不足,这也是整个市场想要寻求突破的一个关键点。

2023年德国柏林国际消费电子展,科沃斯展台/图源:科沃斯官微

与此同时,销售费用在扫地机器人企业的支出中节节攀升。

2023年上半年,科沃斯销售费用达到22.97亿元,同比增长23.66%,同期研发支出仅为3.9亿元,同比增长10.86%。

石头科技2023年上半年的研发费用为2.87 亿元,研发投入占营业收入的比例为8.49%。销售费用、管理费用分别为6.73亿元、1.1亿元,分别同比增长34.16%、77.86%。值得一提的是,今年上半年,研发人员人均月薪下降了近千元。

说起技术创新停滞不前的局面,让人很容易联想到手机行业的一个词——“堆料”,在扫地机器人领域也一样。有些品牌一年发一款新品,有些甚至会发两款。

然而,各大品牌一味堆料、微调的策略无疑增添了许多成本,已经不再吸引消费者了。当然了,堆料也不是不行,得堆别人堆不了的料。仅仅是砸钱搞营销,已经很难带来转化了。

市场疲软,怎么办

市场疲软,其实是有一定预兆的。

当年消费升级叠加直播带货的飞速崛起,曾经让扫地机器人红极一时,相关的推广更是无处不在。

但现在,大家变得不太爱花钱了。人们的消费行为普遍趋于谨慎、理性,让可有可无的“非刚需”的影响无限放大。

受消费大环境影响,不仅是扫地机器人市场疲软,传统小家电品牌九阳、苏泊尔深陷“中间危机”,近些年崛起的新宝、北鼎等企业,其市场增速也都出现了明显放缓。

追觅门店/图源:视觉中国

这是一个摆在消费品牌面前的难题,消费者不愿花钱了,你怎么才能提高销量?

机会一定是有的。

国内大家电的普及基本完成,但是很多细分领域的需求仍然未被满足。

一个行业共识已经形成——扫地机器人现在的渗透率相较发达国家和地区仍然较低,智能清洁电器增长的空间依然很大。

扫地机器人这个产品虽然诞生多年,但真正风靡起来还是因为近年技术的进步。这几年,算法的推进令它快速具备了路径规划和智能避障功能,产品形态也一步步变得成熟。未来想要突破瓶颈,还是得靠Ai技术,仿生机器人技术,新能源技术等硬核技术的突破才行。

马佳认为:“扫地机产品后面产品发展的护城河可能更多来源于企业对于中国消费者发展趋势的理解,比如我国正在进入人口老年化,那么适老产品有可能迎来上涨的机会,扫地机器人是否可以在扫地机中提示老人勿踩等关注老年人的功能来影响消费者心智。”

对于突破点,张毅也提出,“智能产品可以提供更综合的增值服务,包括空气净化、家庭安防等,满足消费者对于全面的家居服务的需求,前提是产品本身不管是技术、用户体验都必须是智能敏捷高效的”。

大家电解决的是生活刚需问题,小家电解决的则是生活品质问题,而扫地机器人这个品类恰好有机会介于两者之间。

这个机会在于技术的革新,让产品聚焦最根本、最核心的诉求,尽可能成为消费者的“必需品”。

目前,面对国内需求的减弱,国内的企业也在积极开发海外市场。

GfK数据显示、科沃斯、追觅、石头和小米等中国品牌已经在欧洲、东南亚等热点市场跻身前五,并且带动当地扫地机器人市场快速成长,进而形成了国内市场和国外市场两根支柱的局面。

2019年-2022年,全球清洁电器市场容量/图源:GfK中怡康

此外,扫地机器人企业还试图向外扩张,想要打造第二增长曲线。

比如,科沃斯布局了割草机器人、商业清洁机器人以及添可食万等产品。

比如,石头科技除了智能扫地机器人、手持无线吸尘器、商用清洁机器人等核心产品,还要跨界造车。石头科技要造的也不是清洁有关的车,而是硬派越野车。

跨界会让创始人分散精力,股价的表现就很现实。当年石头科技传出下场造车的时候,也并没有提振股价,反而让股民为它捏了把汗。石头科技也马上开始撇清关系,表示造车是创始人的个人行为,与公司无关。

2023年8月,石头科技创始人昌敬的造车项目正式亮相,汽车品牌名为极石汽车,并发布了首款SUV车型极石01/图源:极石汽车

新故事新业务,短时间内无法快速代替整体业绩的提升,必然会导致它们的盈利持续承压。

竞争加剧,也会导致市场份额逐渐分散。

数据显示,在国内市场扫地机器人线上销售额市占率方面,科沃斯、石头、云鲸、小米、追觅市占率分别为39.98%、21.53%、15.07%、9.19%、6.8%,行业格局还在不断变化。

回归到产品本身,企业把实用的功能做得好用,让机器人把扫地这个简单枯燥的活儿完成得更好,消费者才愿意为它们买单。

毕竟,中产的钱也是钱。

相关阅读

RelatedReading猜你喜欢

Guessyoulike