散户逼空,其利断金!金帝“三连板”,中国版“散户大逼空”真上演了?

2023-09-21 08:16:00 发布人:hao333 阅读( 4904)

随着金帝股份再次走出三连板,一个中国版“散户大战机构”的“热血故事”似乎正在逐渐成型。9月20日,金帝股份连续第三日涨停,散户的热议也使其继续“霸榜”A股人气榜...

随着金帝股份再次走出三连板,一个中国版“散户大战机构”的“热血故事”似乎正在逐渐成型。

9月20日,金帝股份连续第三日涨停,散户的热议也使其继续“霸榜”A股人气榜第一位。

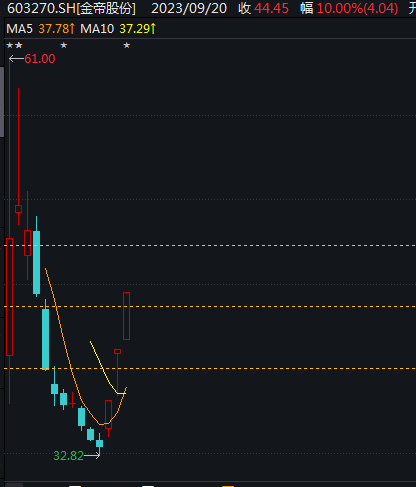

端看金帝股份的K线图,对于一只新发股票而言,发行当日炸板也不见得多么离奇,连续多天下跌也是常事。

但不寻常的,是发行当日的大量融券卖出。

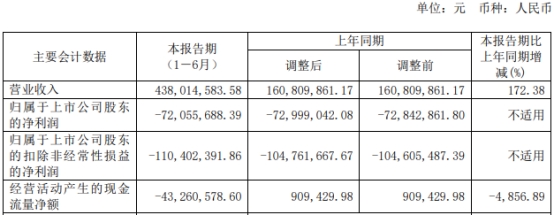

融资融券数据显示,金帝股份上市当日,融券卖出量达到458.32万股,融券余额2.21亿元,占流通市值的9.346%。

金帝股份发行价为21.77元/股,9月1日上市当日,金帝股份最高涨幅达175.61%,截至当日收盘,涨幅达121.73%。

之后,金帝股份的股价一路走低,前11个交易日中7个交易日为下跌,从最高61元/股跌至最低32元/股,近乎腰斩。

机构砸盘?

市场人士认为,金帝股份股价的大幅波动或与首日融券行为有关。

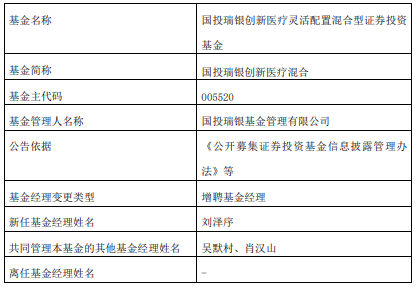

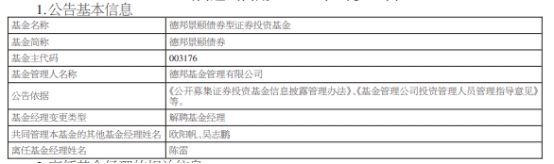

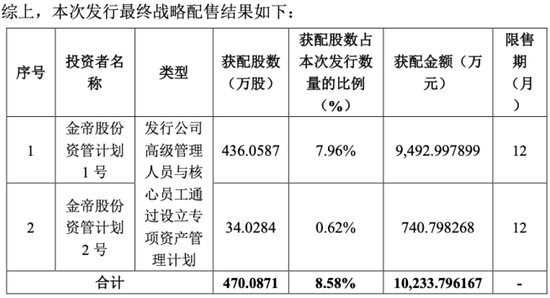

金帝股份战略配售信息显示,金帝股份资管计划1号、金帝股份资管计划2号分别持有436.06万股、34.03万股,合计获配470.09万股,限售期为12个月,战略投资者类型为发行公司高级管理人员及核心员工通过设立专项资产管理计划。

首日融券卖出量458.32万股,而战略配售数量为470.09万股,两个数字已非常接近。

如果融券来自战略投资者,这意味着战略投资者几乎是“清仓式”出借股份。

这也令股民将视线投向金帝股份自身,怀疑是公司实控人、高管员工等集体“做空自己”,以期实现高位套现。

金帝股份方面则表示“公司董监高人员从未进行过减持行为,相关资管计划由资产管理人进行管理,公司或员工个人不具有管理权力”。

换言之,两项资管计划是否实际借出,为资产管理人行为,公司并不知情,与公司无关。

证监会之后的回应,也再次印证了这一说法:

经我会核查,金帝股份高管与核心员工参与战略配售后,在上市首日由资管计划通过转融通业务将股票出借给证券金融公司,再由证券金融公司转融券给13家证券公司,124名投资者依规从13家证券公司融券卖出。

根据目前核查情况,上述融券业务符合当前监管规定,未发现相关主体绕道减持、合谋进行利益输送等问题。

在2019年科创板开板时,监管部门出台规定,战略投资者配售获得的、在承诺的持有期限内的股票可进行证券出借。实现了新股上市首日即可融券。

也就是说,利用融券机制打新套利,本就是规则内所允许的行为。

但是,向金帝股份这样在上市首日大幅融券卖出的情况却是罕见,这才引发了市场关注。

按金帝股份21.77元/股的发行价,即便股价腰斩至32元,做空者仍能获得超过40%的收益。

这或许也是散户感到愤怒的原因。

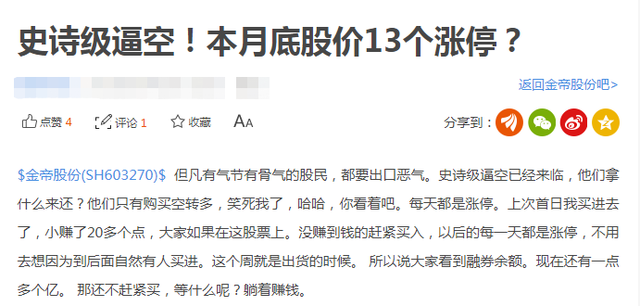

讨论首先发生在股吧中,之后随着股价连日下跌,越来越多人注意到了这一现象,影响力逐渐扩大。

直至股价腰斩之后的9月16日,散户们终于将金帝股份送上了A股市场人气榜第一位。

反转

金帝股份的股价,在登顶人气榜后的第一个交易日出现了转折。

当天开盘,金帝股份出现大笔买单,开盘两分钟后即迅速封板。

次日,金帝股份再次开盘封板,但此后大量卖单炸板,涨幅一路收窄,直到午后收盘前约38分钟时才再次拉升封板。

一位在周二买入金帝股份的投资者称,买入的逻辑是“情绪退潮”,以及“融券在本月28日必须要还,可能会走出逼空的走势”。

每经报道称,“28日必须要还”的说法,在近期投资者中流传甚广,可能也成了短期连板的炒作逻辑之一。

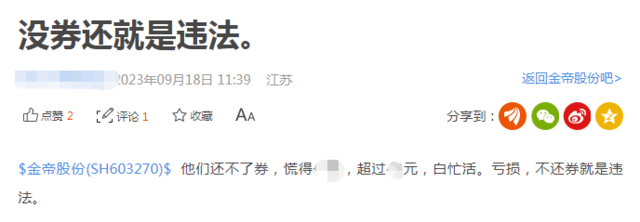

金帝股份上市首日,通过转融通的“转融券”业务借给“空头”的证券,将于9月28日到期。中证金融数据显示,这些券的年化融出费率最低不低于20%,最高达28.1%,期限均为27天。

也正因为融出费率如此之高,“空头”仍愿意借,才引来不少质疑。

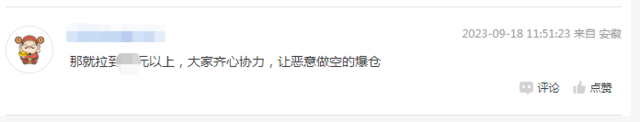

希望“打爆空头”的人或许认为,如果在28日之前金帝股份的股价超过9月1日这些股票被卖出的价格,将对做空者造成实质性打击。

当然,融券是否是“砸盘”的“元凶”,目前市场上并无确凿定论。

每经评论指出,理论上融券交易不存在大幅做空市场的可能性,极端情况下,融券的大卖单足够多,同样有对股价形成压力的可能。

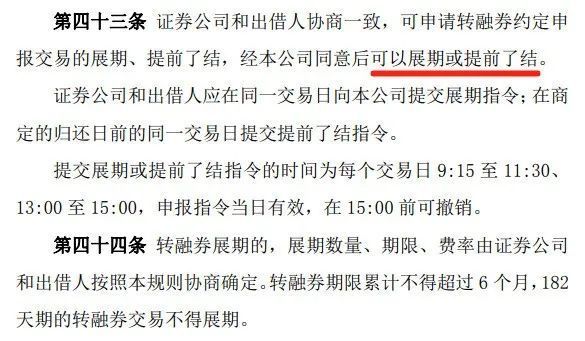

同样,“28日还券”的说法也并不准确。《中国证券金融股份有限公司转融通业务规则》规定,转融券业务在券商与出借人协商一致后,既可以展期也可以提前了结。展期最长可达到6个月。

如果机构在9月28日还券时会面临亏损,最早一批融券者也可以选择展期,等到股价稍微回落再做决定,用息费避免更多亏损。

但,散户投资者的愤怒或许是真实的。

逼空,也成为了金帝股份股吧上的一个热词。

9月20日,金帝股份继续涨停,收获三连板。“散户大战机构”冲上热搜。

美国版“散户大战机构”

与此同时,在股吧上和“逼空”一起出现得最多的另一个词,是“游戏驿站”。

股民们所指,是发生在2021年,美国华尔街著名的“散户大战机构”事件。

游戏驿站是美国一家以实体店为基础的视频游戏零售商。由于数字游戏的兴起,游戏驿站的业务逐年下滑,机构投资者开始押注其股价下跌。

然而,2021年1月,一群散户投资者在美国社交平台发起了一场运动,号召人们买入游戏驿站的股票,以“打爆”那些押注股价下跌的机构投资者。

这群美国的新一代年轻散户们,既不看基本面,也不谈技术面,他们高喊着“YOLO”——You only live once,你只活一次,所以干票大的。

他们的秘诀就在于,要和华尔街对着干。

他们发现,那些普遍不被机构看好的股票,反而有机会利用衍生品、杠杆等交易机制掀起巨大的波动。只要散户足够团结,就能有足够的力量,可以战胜机构,主宰市场。

在他们的抱团作战下, 游戏驿站股价短时间内上涨了数百甚至数千倍,令包括知名空头香橼、规模超百亿的对冲基金梅尔文在内的一众华尔街机构“丢盔弃甲”,成为了美国散户的“手下败将”。

一时间,华尔街陷入了混乱。以Robinhood为代表的美国券商突然限制了游戏驿站等一些受散户热捧的股票交易,美国散户聚集的论坛WSB服务器也被关闭。这种无异于直接“拔网线”的不讲武德行为,引发了公众愤怒。

在WSB论坛服务器关闭之前,一名用户发布公开信,斥责华尔街机构在2008年的金融危机中给数以百万的普通民众制造了莫大的苦难,却没有受到任何惩罚,反而得到救助,如今又公然非法做空游戏驿站这样的个股、还搞市场操纵,没有从危机中吸取丝毫教训。

对于对冲基金Melvin Capital,我要说:你代表金融危机期间我仇恨的一切。你是一家靠剥削别家公司和操纵市场以及媒体赚钱的公司。你的继续存在就等于在深刻提醒那些要为08年危机制造的苦难负责的人,他们没有因为当年的所作所为受到惩罚。你明目张胆地罔顾法律,不论是几个月前赤裸裸的非法卖空,还是最近无耻的市场操纵,都显示出,08年以来,你没有吸取任何教训。为什么会针对你?因为你们那些华尔街的家伙做了可怕的非法金融决策,改变了几百万人的生活,带来恶劣后果,却得到救助和奖赏。

几天前我买了股票,我把积蓄掏出来买了游戏驿站的股票,用信用卡付了这个月的房租,把原本付房租的钱用来买了更多的GME股票。我现在持有这些股票。这是我个人的决定,也是其他几百万人的决定。你可以几小时内把GME的股价打压到120美元,我不会逃的。你可以花钱买几千个reddit论坛的机器人干扰,可我就是要持有。你可以让所有的主流媒体把我们丑化成妖魔鬼怪,我不在乎。我要尽一切能力让你痛苦。

这一事件的结局是什么?游戏驿站股价回落,美国监管机构表示将密切关注市场波动性。

但散户和机构也找到了下一个做空或做多的对象,一个个新的“散户抱团股”不断涌现,然后再消失于人们的视野中。

猜你喜欢

Guessyoulike