折价入股也能腰斩?定增市场收益平平,这些基金经理“神操作”博收益

2023-09-25 08:15:25 发布人:hao333 阅读( 7401)

定增新规实施三年多以来,公募基金在布局股票时,能够通过定增的方式获得更高的折价率,从而降低了投资成本。从过往数据推测,不少基金经理通过低买高卖的方式成功“秀操作...

定增新规实施三年多以来,公募基金在布局股票时,能够通过定增的方式获得更高的折价率,从而降低了投资成本。从过往数据推测,不少基金经理通过低买高卖的方式成功“秀操作”,如若能踏准行情节奏,游刃有余地“做T”,则能在行情轮动中博取不菲的收益。

基金经理通过定增“秀操作”

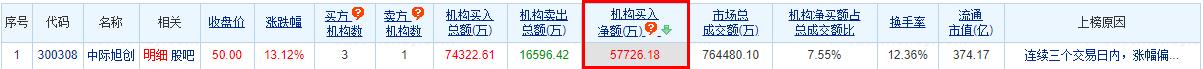

9月12日,主营业务为电源管理芯片的芯朋微披露定增结果:募资总额9.69亿元,发行数量为1790.5万股。该公司定增对象名单中出现了包括兴证全球基金、诺德基金以及财通基金等在内的多家公募基金,其中,乔迁与谢治宇参与管理的兴全合润、兴全合宜等基金合计认购877.66万股,总成本约4.75亿,包揽了此次定增的近半份额。

值得一提的是,此次大手笔认购是兴证全球基金两年前高位卖出芯朋微后,在低位以“折扣价”的再度买入。

芯朋微的机构股东名单显示,截至2021年年末,兴证全球基金以926.1万股的持有量、占上市公司总股本13.69%,位居机构持股榜第一,遥遥领先于其他公募;谢治宇、乔迁所管产品也有布局,彼时该公司股价尚处于100多元的高位;但在随后的季度中,芯朋微的股价开始持续走低,兴证全球旗下的产品也在逐步减持,半年后的2022年二季报中,持股量仅剩208万股,又过了半年后则完全消失在机构股东名单里。

仅过了大半年,在刚刚完成的定增中,兴证全球以54.11元/股的“地板价”再度强势入手近900万股,若以今年二季报数据来看,不出意外将重回芯朋微机构持股榜首。

此番高卖低买,让兴证全球基金在芯朋微这只股票上收获颇丰。同样,也有其他基金通过低买高卖的方式降低持股成本价,借道定增“做T”的操作以图增厚基金收益。

如今年1月份,富国基金旗下多只产品认购海思科的定增股份。其中,王园园管理的富国消费主题以1500万元认购75万股。但数据显示,该基金一季度末对海思科的持仓小于去年末的数量;富国基金旗下另一名基金经理杨栋也是类似情况,他管理的富国积极成长一年认购75万股海思科,但一季度内对其持仓增幅仅有不到20万股。

这样的例子屡见不鲜,主营业务为直流电机、直流牵引电机等产品的湘电股份,从2020年三季度开始就成为了东方阿尔法精选的十大重仓股,该基金彼时持有近600万股,在随后的季度持续减持,直到去年三季度末仍持有175.46万股。

在去年四季度,湘电股份公告定增结果,上述东方阿尔法精选以17.6元/股获配102.27万股,成本为1800万元;如果在接下来的时间内没有操作,该基金持有量应该在280万股左右。但随着年报的披露,该基金持有湘电股份在去年末仅剩189万股,这意味着东方阿尔法基金在四季度上演“左手定增、右手减持”的操作,虽然定增的股份有6个月的限售期,但基金经理无疑减持了原先就有的持仓。据回溯,定增基准日当天股价为22.10元/股,而整个四季度湘电股份股价均在19元附近徘徊,因此基金经理的操作能够博取价差间的超额收益。

折价优势亦难免套牢

天相投顾认为,公募基金参与定增主要有两方面考虑:首先,如果公募基金产品原本就想投资于某一标的并长期持有,那么通过定增的方式参与相当于额外获得了一定的折价率,降低了投资成本;其次,市场上部分基金专注于定增策略,通过研究个股标的以及市场情况,在流动性风险与个股的折价收益中做出权衡,当性价比较高时则参与,以期获得回报。

Wind数据显示,截至9月23日,年内公募基金共计参与127家上市公司的定增项目,定增总规模约167.92亿元。虽然有定增的折价优势,但在行情波动的背景下,这些项目的浮盈仅有1.06%。

其中,新诺威的定增实现了翻倍浮盈。该公司主营业务为咖啡因出口,并兼具食品饮料以及医药保健概念,在今年年初披露了5亿元的定增项目,除了大股东以外获配的机构寥寥,公募基金里只有兴全多维价值以800万元成本获配50.38万股。定增完成后该公司股价稳步上行,截至9月23日定点复权价已经涨超32元,较15.88元的定增价浮盈约105%。

此外,年内华夏磐锐一年定开参与光迅科技定增浮盈约七成,润泽科技、厦门信达以及曼卡龙等多家公司浮盈超20%。

然而,部分公司在二级市场的疲软表现还是拖累了定增的收益。如年初锦浪科技的定增吸引了中欧基金周蔚文旗下多只产品认购,东方阿尔法优势产业更是斥资超1亿元参与,但因新能源行情持续下挫,截至9月23日公司股价较较定增成本已达49.46%,接近腰斩;派能科技项目浮亏也超过四成,恩捷股份、九洲药业以及可立克等多家公司浮亏则超过20%。

南方基金相关人士表示,定增后出现股价下跌可以从短期、长期两个方面解释。短期,上市公司往往会在景气度较高时发起定增,而定增公告发布后,市场对于利好出尽的担忧可能随之而来;同时,折价的定增发行价也会对市场其他投资者的价格锚产生影响。从中长期来看,A股定增企业多数聚集于制造业,而对于制造业企业来说,其往往会在行业供小于求时有扩产意愿进行增发募资,但在募资扩产落地后,新增产能大量进入市场,可能行业供需格局已发生逆转,企业盈利能力转而降低,导致股价反应低迷。

定增市场或充满机遇

华东一家公募基金认为,再融资新政三年以来,竞价定增的解禁收益整体上较为稳定,但震荡市场中项目解禁收益波动较大,对投资研究能力提出了更高的要求。“同时,认购倍数的增加令报价的重要性进一步体现,解禁后股价的下跌和修复则为退出策略提供了更多可能。”

据不完全统计,近期有关部门出台的稳增长及呵护市场政策超过30项。其中, 8月27日周末,财政部、证监会、三大交易所均官宣重大政策调整,其中主要包括印花税利好,包括IPO、再融资、两融、减持等政策,可谓“四箭齐发”,释放出积极政策信号的同时,进一步体现监管层呵护市场的意图。

财通基金对此解读认为,再融资新政以来,定增市场逐步转向良性健康的发展态势;近期“四箭齐发”针对“动态平衡一二级市场”的内容将为定增投资者营造更好的投资环境,有利于定增市场长期健康发展,提高“资本市场支持实体经济”的政策成效。此外,A股可能进入注册制2.0时代,将进一步引导A股市场的融资和投资向生态平衡方向发展。

华夏基金张城源在二季报中也表示,目前大多数公司估值仍处于合理到合理偏低的水平,仍然有较多性价比较高的优质公司存在投资机会,且当前定增待发行的项目数量仍然较多,项目质地也较好,在这样的背景下,定增市场仍会有较好的投资机会。

猜你喜欢

Guessyoulike