2023-09-25 15:20:32 发布人:hao333 阅读( 9403)

万邦医药上市首日涨9% 募资总额11.3亿元原拟募4.8亿

北京9月25日讯今日,安徽万邦医药科技股份有限公司在深交所创业板上市。该股开盘破发报67.40元,最低至63.30元,截至收盘报74.00元,涨幅9.02%,成交额7.98亿元,振幅33.88%,换手率70.40%,总市值49.33亿元。

万邦医药是国内较早提供药物研发服务的CRO企业之一。公司从临床研究服务起步,先后设立临床部、生物样本分析部、药学部、伊然生物等子公司,具备提供药学研究和临床研究全流程服务的能力。

公司的控股股东为陶春蕾,实际控制人为陶春蕾、许新珞。本次发行前,陶春蕾持有公司2,642.78万股股份,持股比例为52.86%,许新珞持有公司972.62万股股份,持股比例为19.45%。陶春蕾、许新珞系母子关系,二人合计持有公司3,615.40万股股份,持股比例为72.31%,此外,陶春蕾通过百瑞邦投资、合肥航邦控制公司10.68%的股份。

万邦医药于2022年10月13日过会,创业板上市委2022年第73次审议会议提出问询的主要问题:

1.请发行人:结合生物等效性研究的业务流程和关键技术要点进一步说明技术创新性;结合现有业务规模、技术实力以及开展创新药和改良型新药自研业务的基础条件,说明与同行业可比公司的竞争优劣势,以及相关风险。请保荐人发表明确意见。

2.发行人药学研究服务收入确认采用产出法中的里程碑法,设置了12个里程碑节点确定履约进度。请发行人对比同行业可比公司收入确认政策及合同设置的结算节点,进一步说明里程碑节点设置的必要性,以及相应履约进度设置的合理性。请保荐人发表明确意见。

需进一步落实事项:

无。

万邦医药本次公开发行股票1,666.6667万股,占发行后公司股份总数的比例为25.00%,全部为新股发行,原股东不公开发售股份,发行价格为67.88元/股。公司本次发行的保荐机构为民生证券股份有限公司,保荐代表人为王璐、傅德福。

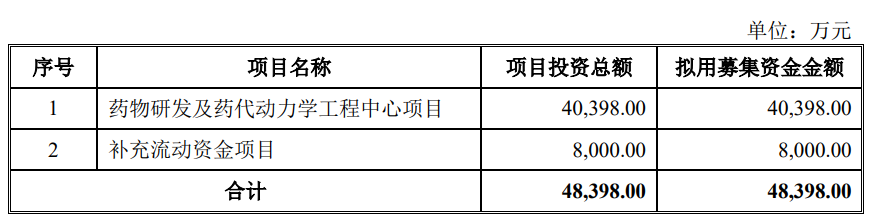

万邦医药本次公开发行募集资金总额为113,133.34万元,扣除发行费用后募集资金净额为102,430.09万元。公司最终募集资金净额比原计划多54,032.09万元。万邦医药2023年9月20日披露的招股说明书显示,公司拟募集资金48,398.00万元,用于药物研发及药代动力学工程中心项目、补充流动资金项目。

万邦医药本次发行费用总额为10,703.25万元,其中民生证券股份有限公司获得保荐及承销费用7,919.33万元。

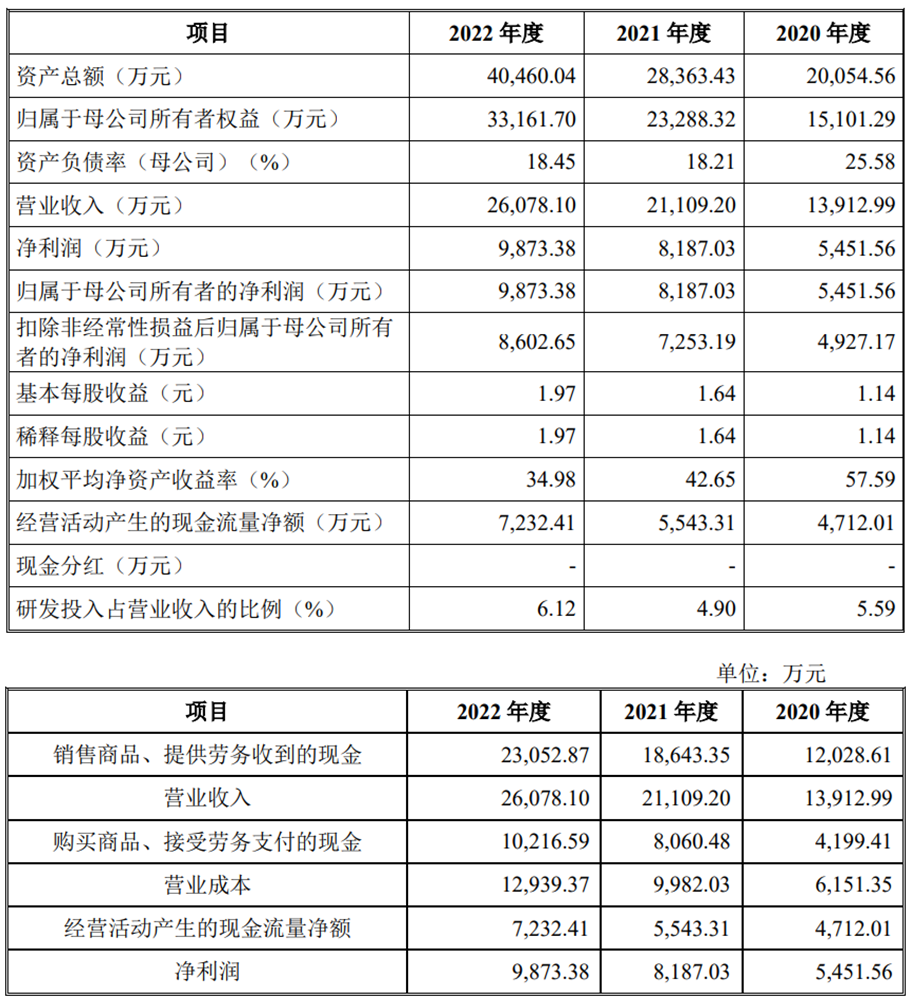

2020年至2022年,万邦医药的营业收入分别为13,912.99万元、21,109.20万元和26,078.10万元;净利润/归属于母公司所有者的净利润分别为5,451.56万元、8,187.03万元和9,873.38万元;扣除非经常性损益后归属于母公司所有者的净利润分别为4,927.17万元、7,253.19万元和8,602.65万元。

上述同期,公司销售商品、提供劳务收到的现金分别为12,028.61万元、18,643.35万元和23,052.87万元,经营活动产生的现金流量净额分别为4,712.01万元、5,543.31万元和7,232.41万元。

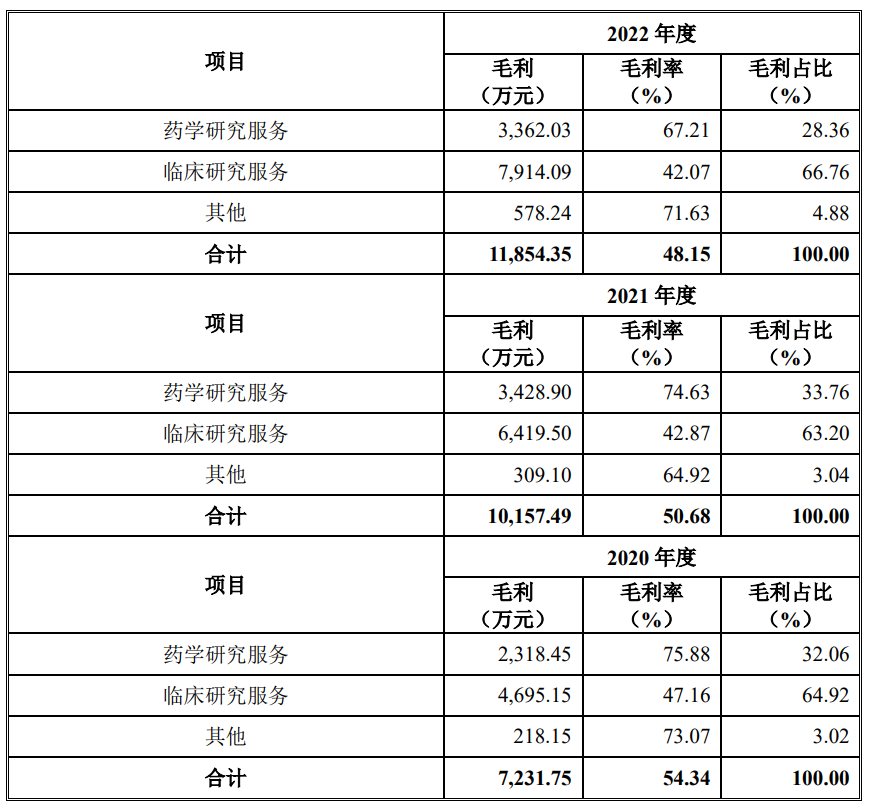

2020年至2022年,万邦医药的主营业务毛利率分别为54.34%、50.68%和48.15%,逐年下降。

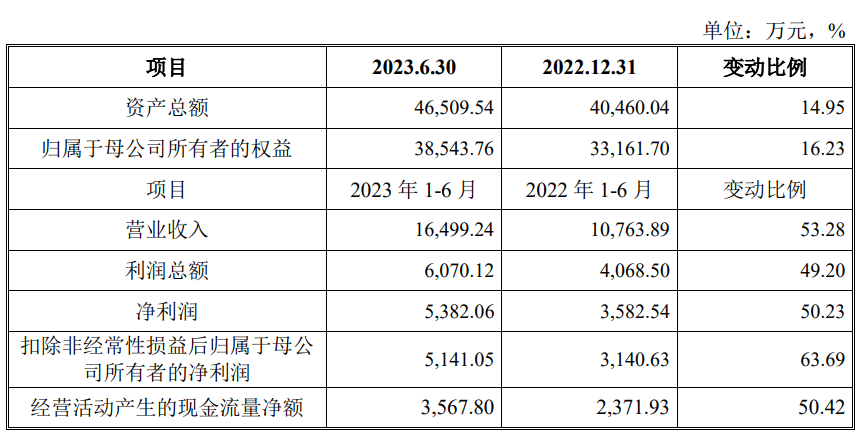

2023年1-6月,万邦医药实现营业收入16,499.24万元,同比增长53.28%;实现净利润5,382.06万元,同比增长50.23%;实现扣除非经常性损益后归属于母公司所有者的净利润5,141.05万元,同比增长63.69%;经营活动产生的现金流量净额为3,567.80万元,同比增长50.42%。

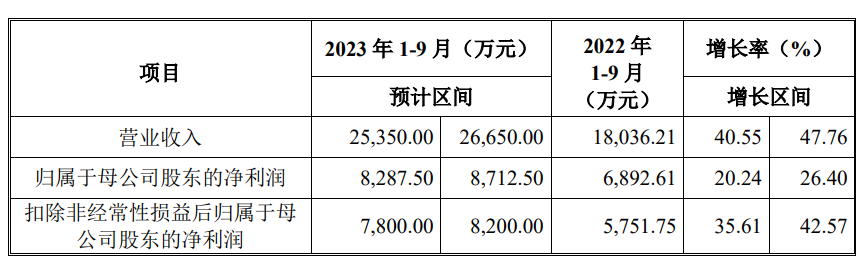

万邦医药预计2023年1-9月实现营业收入的区间为25,350.00万元至26,650.00万元,同比增长40.55%至47.76%;归属于母公司股东的净利润的区间为8,287.50万元至8,712.50万元,同比增长20.24%至26.40%;扣除非经常性损益后归属于母公司股东的净利润区间为7,800.00万元至8,200.00万元,同比增长35.61%至42.57%。

相关阅读

RelatedReading猜你喜欢

Guessyoulike