2023-09-26 11:18:35 发布人:hao333 阅读( 9101)

对冲基金 正在带着高确信度做空股市,净杠杆率创下自2020年3月疫情熊市以来投资组合杠杆的最大周环比跌幅。伴随上周抛售浪潮席卷各类风险资产,对冲基金加大了对股票...

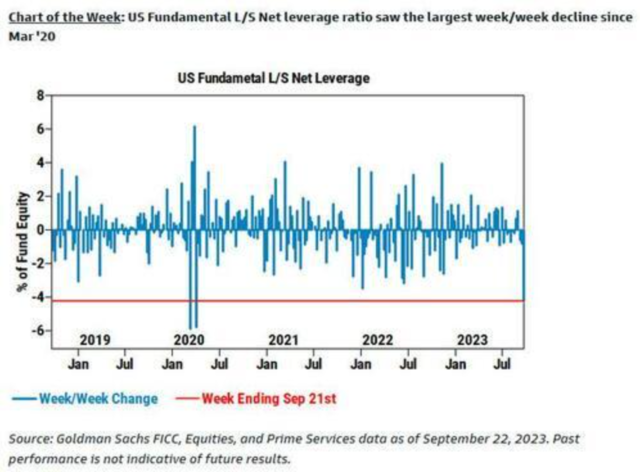

对冲基金 正在带着高确信度做空股市,净杠杆率创下自2020年3月疫情熊市以来投资组合杠杆的最大周环比跌幅。

伴随上周抛售浪潮席卷各类风险资产,对冲基金加大了对股票的空头交易,而衡量其市场定位的一项指标则出现了疫情崩盘以来的最大跌幅。

高盛集团主要经纪业务的数据显示,被称为“快钱投资者”或“聪明钱”的对冲基金加码了看跌押注,上周将净杠杆率降低了4.2个百分点,至50.1%,创下自2020年3月疫情熊市以来投资组合杠杆的最大周环比跌幅。

与此同时,摩根大通跟踪的对冲基金空头交易增加;而摩根士丹利的客户以10月以来最快的速度减少净杠杆,增加了对科技股、零售股和AI板块的空头头寸。

酿成这一轮悲观情绪的是,美联储坚持利率在更长时间保持较高水平的决心,这给已经紧绷的市值估值带来更大压力。7月份,标普500指数升至年内高点时,以20倍市盈率进行交易,比过去二十年的年度平均水平高出27%。

高盛对冲基金业务主管Tony Pasquariello在一份备忘录中写道:

客户活动一直是具有反射性的,股价降低,伴随交易界大规模降杠杆以及散户界承受投资损失,尽管我相信美国增长的韧性和美国科技巨头的异于常人,但从目前的水平来看,我对明年的盈利或市盈率难以感到兴奋。

净杠杆下降意味着,对冲基金对股市持较为悲观和谨慎的态度。对冲基金风险偏好的另一个测量方法是总杠杆。当空头头寸增加时,总杠杆可能朝与净杠杆相反的方向变动。

当前对冲基金空头头寸大幅增加,导致总杠杆上升,这表明,对冲基金 正在加大对股票的做空力度,并且是带着高确信度做空的。

高盛数据显示,美股净杠杆率出现自20年3月以来最大周跌幅,因为对冲基金加大了做空步伐。美国股市连续第三周出现净抛售,并出现自22年1月以来最大的净抛售,几乎完全是由卖空推动的。非必需消费品是迄今为止净卖出最多的行业,而能源是净买入最多的行业之一。

此前该行交易员认为,由于空头的规模,美股临近又一场逼空。

相关阅读

RelatedReading猜你喜欢

Guessyoulike