亏1亿变成赚2亿!谋划重组的大连热电,半年业绩为何快速“变脸”?

2023-09-26 11:31:55 发布人:hao333 阅读( 1979)

针对大连热电半年度业绩预告披露不准确,且业绩预告更正公告披露不及时的情况,9月25日晚,上交所向大连热电及公司时任董事长、时任总经理等人予以监管警示。今年7月1...

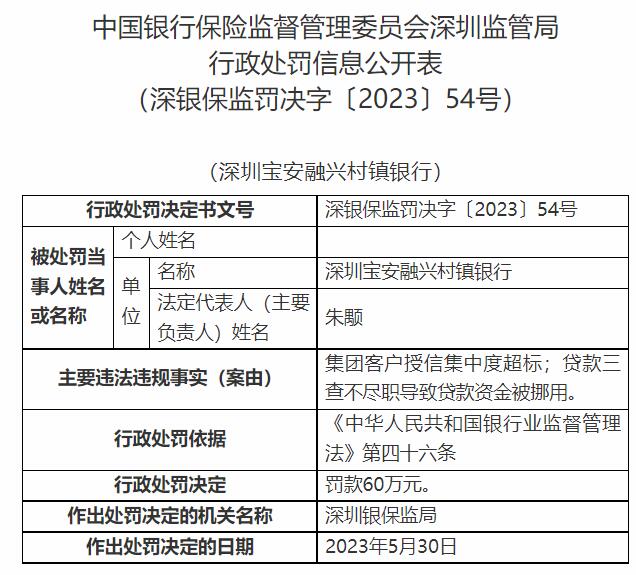

针对大连热电半年度业绩预告披露不准确,且业绩预告更正公告披露不及时的情况,9月25日晚,上交所向大连热电及公司时任董事长、时任总经理等人予以监管警示。

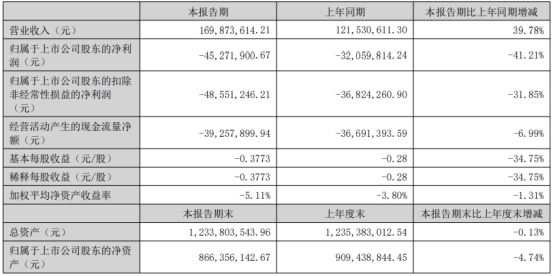

今年7月13日,大连热电披露2023年半年度业绩预亏公告,公司预计上半年归母净利润约为-1亿元到-1.2亿元,预计扣非后归母净利润为-1.01亿元到-1.21亿元,与上年同期相比由盈转亏。

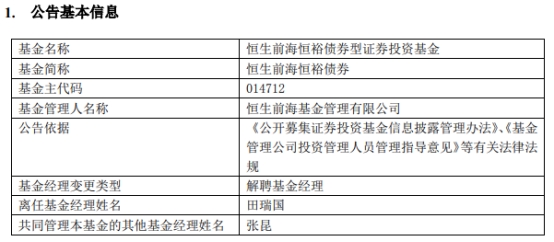

一个多月后,8月22日,大连热电突然发布业绩预告更正公告称,经财务部门再次测算,预计2023年半年度实现归母净利润2亿元到2.35亿元,预计实现扣非后归母净利润-1.42亿元到-1.07亿元。

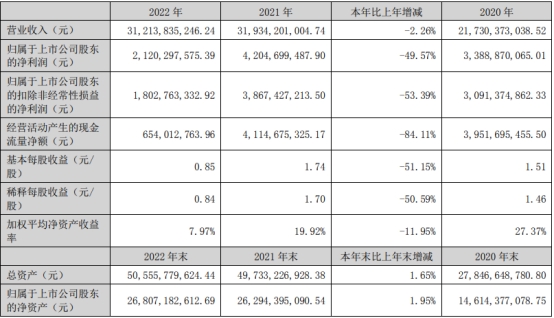

更正公告发布的次日,大连热电披露了2023年半年报,报告期内,公司实现营业收入4.02亿元,归母净利润为2.07亿元,同比增长38.54倍,扣非后归母净利润为-1.35亿元。

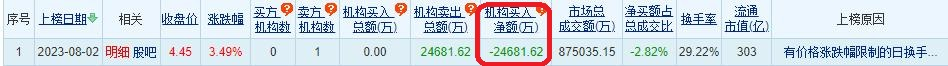

上交所指出,半年度业绩是投资者关注的重大事项,可能对公司股价及 投资者决策产生重大影响。但大连热电业绩预告披露不准确,实际业绩与预告金额存在较大差异,归母净利润的盈亏性质发生变化,影响了投资者的合理预期。同时,公司迟至2023年8月22日才发布业绩预告更正公告,更正公告披露不及时。

上交所表示,对大连热电及时任董事长田鲁炜、时任总经理张永军、时任董事会秘书郭晶、时任财务总监孙红梅、时任独立董事兼审计委员会召集人刘晓辉予以监管警示,并要求大连热电在收到决定书后一个月内,提交经全体董监高人员签字确认的整改报告。

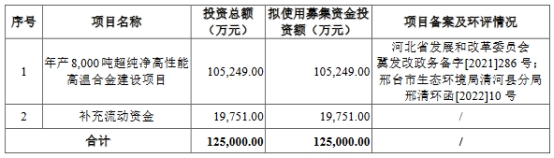

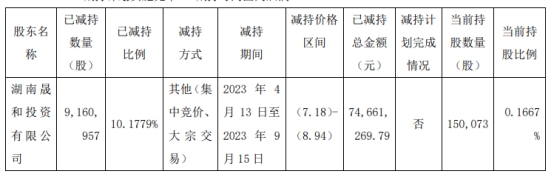

热电业务连年亏损的大连热电,目前正在筹划一系列重大资产重组。约两周前,大连热电和恒力石化双双披露公告,后者拟将子公司康辉新材料科技有限公司分拆,借壳大连热电上市。本次“分拆+重组”涉及三个部分:大连热电重大资产出售、发行股份购买资产及募集配套资金。其中,大连热电重大资产出售、发行股份购买资产互为前提。

若重组完成,大连热电通过本次交易,退出热电业务,康辉新材将成为公司之全资子公司,未来将定位于新材料行业,具体涉及功能性膜材料、高性能工程塑料和生物可降解材料等新材料产品。

近日,大连热电披露了本次重大重组的问询函公告。上交所就康辉材料的资产整体评估情况、锂电隔膜业务估值、业绩承诺安排保障、出售资产的评估方式及支付方式、大连热电的预付款等多方面进行了问询。

根据重组草案,锂电池隔膜业务系康辉新材新拓展的业务,首条生产线于2023年6月才产出合格品,未产生实际营业收入,2023年下半年预期销售收入为0.88亿元、毛利率为15.6%,2024年预期销售收入14.85亿元、毛利率为34.2%,远高于目前生产销售水平,这又是康辉新材净资产评估的重要组成部分。

上交所要求大连热电补充披露锂电池隔膜产线目的投产情况、生产良率,是否存在良率爬坡的情况,如是请说明良率爬坡的具体过程及对生产量的影响;,并结合目前的送样情况、销售情况、在手订单、相关领域的发展趋势及行业内竞争情况,说明预期销售收入的实现是否存在重大不确定性。

此外,康辉新材的整体评估情况也受到上交所高度关注,大连热电被要求就七大方面具体说明标的资产的整体评估情况。

根据草案,2022年,恒力石化对康辉新材累计认缴出资额为30亿元,由此康辉新材2022年末净资产账面价值增至61.02亿元,而本次重组股东全部权益评估值高达101.53亿元。2022年、2023年上半年,康辉新材的净利润仅为1.61亿元、0.50亿元,而2024-2026年预期净利润分别较2022年增加457.15%、696.46%、861.09%,预期净利润增长也成为了康辉新材净资产评估增值的重要原因。

上交所要求大连热电就合康辉新材目前经营状况、行业地位、议价能力、战略规划等,说明各产品预期实现销售量及 销售价格的依据及假设,关于营业收入、净利润大幅增长的评估结果是否审慎、合理,规划建设产能能否得到消化,原有产能利用率下降或不足的情况下仍大量 新建产能的合理性。

猜你喜欢

Guessyoulike