2023-10-03 08:18:46 发布人:hao333 阅读( 3653)

作者 | 廖鸿杰 编辑 | 冯羽美编 | 邱添 审核 | 颂文将价格战进行到底,不是卷死同行,便是被同行卷死。近来,零跑超级增程式的“加量降价”再次成为新能源汽...

作者 | 廖鸿杰 编辑 | 冯羽

美编 | 邱添 审核 | 颂文

将价格战进行到底,不是卷死同行,便是被同行卷死。近来,零跑超级增程式的“加量降价”再次成为新能源汽车行业关注的焦点。

9月20日,零跑推出最高300公里纯电续航的C11增程版,且新版本价格相比原来的285公里最高便宜了1万元。同时,还推出了最高316公里纯电续航的C01增程版。至此,零跑以C11和C01为主的C系列车型将进一步站稳15万-20万元的价格区间。

继3月零跑C11增程版掀起新能源汽车的“价格战”后,零跑汽车犹如找到了成功秘诀一般,一路高歌猛进,到8月实现新车交付1.42万台,其中售价15万-20万元的C系列销量占比达85%,成为造车新势力中的“后起之秀”。

相比于新车销量的提升,在这场不见终点的“价格战”中,更让零跑值得骄傲的是单车均价有了明显的提升。然而,就是在这种不赚钱的“极致性价比”下,零跑如何从缓解亏损转向盈利成为企业持续发展的关键,也是决定着零跑还能跑多远的关键。

价格战下逆盘回暖

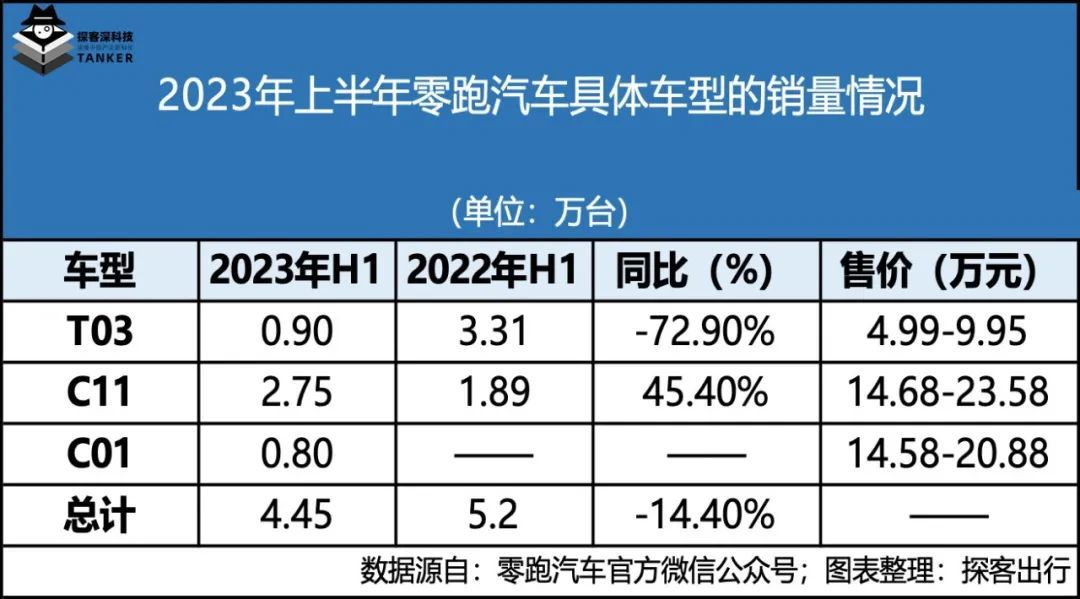

零跑汽车数据显示,2023年上半年实现收益58.13亿元,同比增加14.40%;前六个月实现新车交付4.45万台,同比下降14.41%;单车收益约13.06万元/台,比上年同期增加3.29万元/台,同比涨幅达33.66%。

从营收层面看,零跑汽车无疑是规模最小的一个,但从单车均价变化看,零跑以33.66%的均价增速无疑完胜“蔚小理”。

「探客出行」从零跑汽车的半年报中发现,在零跑汽车2023上半年的累计4.45万台销量中,售价4.99万-9.95万元的零跑TO3车型销量为8975台,占总销量比为20.17%,而上年同期T03车型在零跑汽车的占比达63.58%;售价14.68万-23.58万元的零跑C11车型销量为2.75万台,占比达61.78%,而上年同期C11车型在零跑汽车的占比为36.38%。

另一款在2022下半年才上市的零跑C01在2023上半年也卖出了8034台,占零跑总销量比为18.05%。其产品售价在14.58万-20.88万元之间。

可以见得,2022上半年还处于主导地位的T03车型在2023年上半年迅速被边缘化,取而代之的是售价更高的C11车型。新上市的C01虽然算不上“大卖”,但其销量占比也已经是在逐步追平T03。

更值得一提的是,从零跑汽车官方公布的最新数据来看,8月零跑汽车单月交付1.42万台,相比7月虽略有下降,但C系列的交付却再次超过了1.20万台,C系列销量占比达85%。

尤其是售价最高的C11车型8月交付首次突破1万台大关,C11单款车型销量占比已超过70%,相比于上半年的整体水平再度提升了近9个百分点。

上半年零跑汽车交付4.45万台,而刚刚过去的三季度累计交付了4.43万台,且交付车型主要集中在均价超15万起的C系列。再考虑到,在9月20日刚上市的C11和C01超级增程版本,同样的售价可以获得更大的电池、更长的续航,在一定程度上还会将C系列的生命周期进一步拉长。

可以预见的是,在即将公布的2023年三季度报,以及最终的2023年报上,零跑汽车无论在市场规模还是单车售价上都将实现一个明显的提升。

得益于单车售价的明显提升,以及整体的销量表现大有好转,零跑汽车股价和市值也逐步回归正常。

2022年9月29日,零跑汽车以41港元/股的发行价登陆港交所,成为中国造车新势力“第四股”。然而从上市首日的“破发”,到一路下挫至17.50港元/股,仅仅用了11个交易日,累计跌幅达57.32%。

图 / 东财Choice

自2022年11月零跑C01正式开启交付,零跑汽车也顺利交出了上市以来的首次季度业绩,被“低估”的股价这才让人看到了回归理性的“希望”,但依然处于破发状态。

直到2023年3月1日零跑推出了C11增程版,并打响了新能源汽车价格战的“第一枪”,将增程车的起售价打到了15万元以内,这才算是让零跑在股价上找回了该有的“尊严”。

卷死零跑的两座大山

从T03到C01,从纯电到增程,在零跑汽车售价提升的同时,品牌用户的消费意愿也随之跟进,上市一年来的零跑不但取得了明显的“涨价”优势,还获得了明显的“提量”优势。

伴随着产品能级的升级,零跑汽车的盈利能力也得到了一定的改善空间。

半年报显示,2023年上半年,零跑汽车实现收益58.13亿元,同比增长14.38%;毛利润亏损约3.42亿元,同比收窄74.07%;净利润亏损约22.76亿元,同比收窄6.87%。

而反映在利润率上,2023年上半年毛利率为-5.88%,相比上年同期改善了20.07个百分点;净利率为-39.15%,相比上年同期改善了8.94个百分点。

浅看似乎觉得是形势一片大好,利润亏损有所收窄,利润率明显得以改善。

但如果对比来看,毛利润和对应的毛利润率的确有明显的向好趋势,可反映到投资者的净利润和净利润率依然没有太大的改观。即便是在单车收益出现33.66%大涨的同时,净利润依然亏损22.76亿元,相比上年仅收窄了1.68亿元,净利率亏损依然逼近40%。

总体而言,盈利能力还是处在一个向好的过程中,但远不及预期。试想一下,在情况大好的今天,盈利能力都得不到显著的提升,当企业稍有遇挫,或走上下坡路又该如何应对?

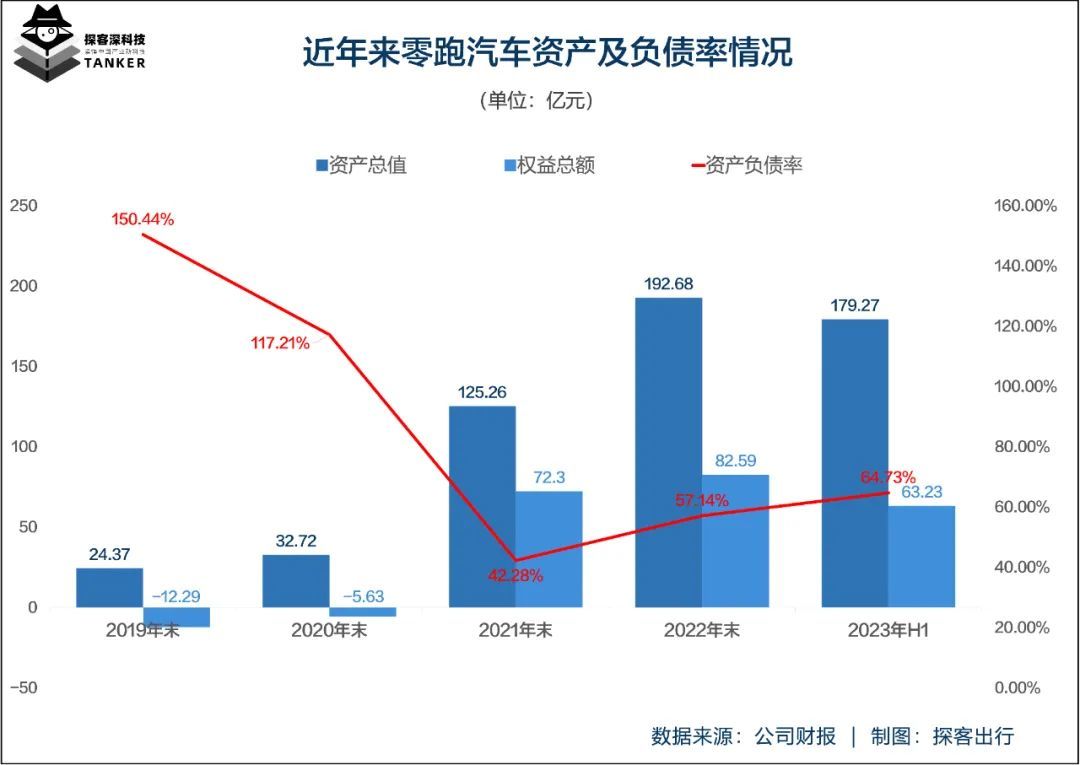

另一方面,「探客出行」注意到,在零跑汽车冲刺IPO时极力“修复”的资产质量如今在上市之后却走出“向差”的发展趋势。

半年报数据显示,截至2023年6月末,零跑汽车的资产总值约179.27亿元,相比于上年末缩水了6.96%;负债总额约116.04亿元,相比于上年末增加了5.40%;权益总额约63.23亿元,相比于上年末下降了23.44%。

资产的明显缩水,债务反倒有所增加,净资产被明显挤压,进而加深企业的债务负担。

截至2023年6月末,零跑汽车的资产负债率达64.73%,相比于上年末再度提升了7.59个百分点,这也是继2021年末净资产转正以来负债率的再一次攀升。

当然,这个负债率水平还不足以上升到债务危机层面。况且,截至2023年6月末零跑汽车手里还握有价值71.08亿元的现金及现金等价物。

但是,在业绩销量数据变好的同时,牺牲掉的资产质量也必须给予一定的重视。若是按照当前这个负债率的攀升水平看,用不了多久零跑还没能解决亏损问题的同时,还将出现更大的债务问题。

零跑还能跑多远?

从上市破发到跌入谷底,再到原地反弹,零跑成功“翻盘”的背后有两个关键时间点不可被忽略:一者,2022年11月底,零跑C01车型开启交付;二者,2023年3月初,零跑C11增程版的正式发布。

前者,让零跑实现了从微型车向中大型SUV,再到中大型车的全面布局,产品销量的主力也从5万-10万的价格区间转向了15万-20万间。零跑汽车也完成了从“入门级”到“性价比”的转变。

后者,C11增程版车型除了有足够大的车身尺寸外,还将理想ONE的增程器平行过渡到零跑汽车上,再加上288公里的超长纯电续航,配合以低至15万元的起售价,进一步强化了零跑的“极致性价比”打法。

9月20日的这次C11的升级,除了续航提升到300公里外,还将原来被理想淘汰的1.2L的3缸机升级成小康的1.5L的4缸增程器,动力更加强劲。关键是新版本的售价最高还降低了1万元。

每次升级都是诚意满满,但一味追求“性价比”,即便市场规模起来了,盈利能力还是难以跟上。

毕竟,在“性价比”和“价格战”的双重压力下,零跑汽车的利润很难得以提升。若是想通过薄利多销实现更多的利润,零跑必须得卖更多的车,扩充更大的产能。这样必定会进一步将零跑推向重资产的发展方向,稍有不慎过重的资产包袱,将会瞬间转化为负债压力。

这也是让零跑最为头疼的——卖车不赚钱,但想做好卖车的生意,就必须持续地推出具有“性价比”的产品。

同时,随着新能源汽车产业链的逐步成熟,外加传统车企在新能源汽车赛道的加速转型,零跑想将“性价比”持续到底,除了常规的降本增效外,还需要不断进行新车的研发投入和产能扩张。要实现扭亏为盈,既需要努力地去卖车,也可以通过获取外部的资金和品牌背书。

近来,随着小鹏汽车引入大众,上汽集团引入奥迪之外,零跑汽车内部消息透露,除了在与大众洽谈出售增程式技术平台之外,零跑还正在与Stellantis集团进行入股洽谈。如果洽谈成功,Stellantis将成为零跑最大的股东。

虽然最终消息没有被确认,但零跑也并未就此作出否认。

若是从Stellantis旗下的汽车品牌来看,标致、雪铁龙、Jeep等汽车品牌在全球最大的新能源市场中的份额“几乎为零”,且燃油车在中国的市场也近乎处于“归零”的状态中。如果Stellantis想要盘活中国市场,进入新能源赛道寻找一个不错的合作标的也是极其有可能的事情。

这么看来,Stellantis选择零跑,也是情理之中。

也许洽谈需要一段时间,也许还会有新的合作方案。但今天的零跑已经不再是专注10万元以下微型车的小车企了。作为“新能源第四股”的零跑汽车底牌是有的,但存在的问题也必须予以足够的重视。

结语

9月4日,零跑汽车亮相慕尼黑车展,向全球展示了零跑基于“四叶草”的中央集成式电子架构方案的全域自研LEAP3.0架构,并借助车展发布了首款面向全球的领跑C10车型。

创始人兼CEO朱江明表示:“慕尼黑车展是零跑全球化战略的起点”。并声称未来两年内将向欧洲、亚太、中东和美洲地区推出五款全球化的车型。

在慕尼黑车展上一展雄风的零跑汽车也将品牌对外形象从玩弄供应链的“产品拼装”逐步转向“中国汽车”。虽然在其擅长的领域中没有让人眼前一亮的技术优势,但在其全栈自研的布局中,几乎没有什么受制于人的短板,否则C11产能也没办法实现如此迅速的攀升。

出海,无疑对于零跑而言是一个非常好的历史机遇,国内干不过“蔚小理”、华为和比亚迪,海外抢夺燃油车的市场还是有很大的优势。

但如何解决盈利问题,以及如何在规模扩张中抑制住一路攀升的负债率水平,成了零跑在“性价比”赛道中持续领跑的关键。

相关阅读

RelatedReading猜你喜欢

Guessyoulike