开特股份北交所上市首日零涨幅 募1.3亿华源证券保荐

2023-10-05 23:44:40 发布人:hao333 阅读( 6870)

开特股份北交所上市首日零涨幅 募1.3亿华源证券保荐

北京9月28日讯湖北开特汽车电子电器系统股份有限公司今日在北交所上市。截至今日收盘,开特股份报7.37元,涨幅0.00%,成交额1.97亿元,振幅6.65%,换手率30.10%,总市值12.94亿元。

开特股份系国内知名的汽车热系统产品提供商,主要从事传感器类、控制器类和执行器类等产品的研发、生产和销售,主要细分产品包括温度传感器、光传感器、调速模块、直流电机执行器、步进电机执行器和无刷电机执行器等。

截至招股说明书签署日,郑海法直接持有公司28.7242%股份,通过和瑞绅间接控制公司0.5078%股份,合计可支配的有表决权股份比例为29.2320%,同时担任公司董事长、总经理,能对公司的战略决策、人事任免、经营管理产生重大影响,系公司控股股东、实际控制人。

开特股份于2023年7月26日过会,北京证券交易所上市委员会2023年第38次审议会议提出问询的主要问题:

1.关于关联方资金往来。请发行人说明发行人及其控股子公司、发行人实际控制人及其配偶与法利贝尔及其实际控制人及配偶之间是否存在异常资金往来或利益输送。请保荐机构及申报会计师核查并发表明确意见。

2.关于营业收入及净利率、净资产收益率。请发行人说明报告期净利润率、净资产收益率明显高于2019年且增幅明显高于营业收入增幅的原因及合理性。请保荐机构及申报会计师核查并发表明确意见。

3.关于下游市场需求的可持续性及风险。请发行人说明新能源汽车补贴政策调整等行业政策变化对发行人经营业绩的影响,并结合产品在新能源汽车中应用场景、新能源客户开拓及订单获取情况等,说明发行人新能源领域收入变动情况及可持续性。请保荐机构核查并发表明确意见。

开特股份本次发行数量为1,800.00万股;2,070.00万股,发行价格为7.37元/股。保荐机构为华源证券股份有限公司,签字保荐代表人为宋德华、施东。

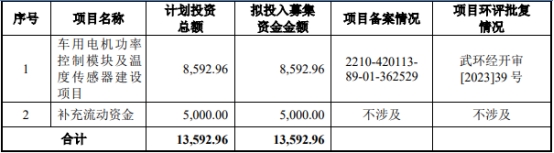

本次发行超额配售选择权行使前,公司募集资金总额为人民币132,660,000.00元,募集资金净额为113,737,256.69元;131,641,624.76元。开特股份于2023年9月18日披露的招股书显示,公司拟募集资金13,592.96万元,分别用于车用电机功率控制模块及温度传感器建设项目、补充流动资金。

开特股份本次发行费用总额为18,922,743.31元;20,917,375.24元,其中保荐承销费用12,466,000.00元;14,455,900.00元。

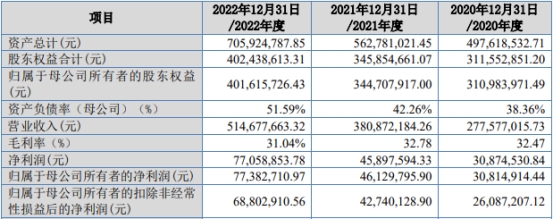

2020年、2021年、2022年,开特股份的营业收入分别为2.78亿元、3.81亿元、5.15亿元;净利润分别为3087.45万元、4589.76万元、7705.89万元;归属于母公司所有者的净利润分别为3081.49万元、4612.98万元、7738.27万元;归属于母公司所有者的扣除非经常性损益后的净利润分别为2608.72万元、4274.01万元、6880.29万元。

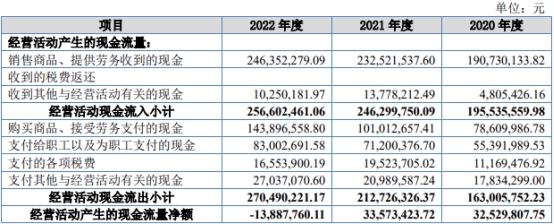

2020年至2022年,开特股份销售商品、提供劳务收到的现金分别为1.91亿元、2.33亿元、2.46亿元;经营活动产生的现金流量净额分别为3252.98万元、3357.34万元、-1388.78万元。

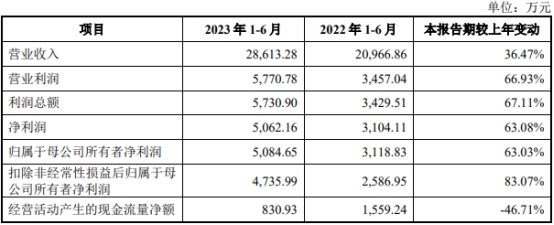

2023年1-6月,公司实现营业收入28,613.28万元,同比增长36.47%;归属于母公司所有者的净利润5,084.65万元,同比增长63.03%;扣除非经常性损益后归属于母公司所有者净利润4,735.99万元,同比增长83.07%;经营活动产生的现金流量净额830.93万元,同比减少46.71%。

猜你喜欢

Guessyoulike