公募“开闸”加仓,新发市场更是亮点频出,新信号来了?

2023-10-11 18:32:18 发布人:hao333 阅读( 1099)

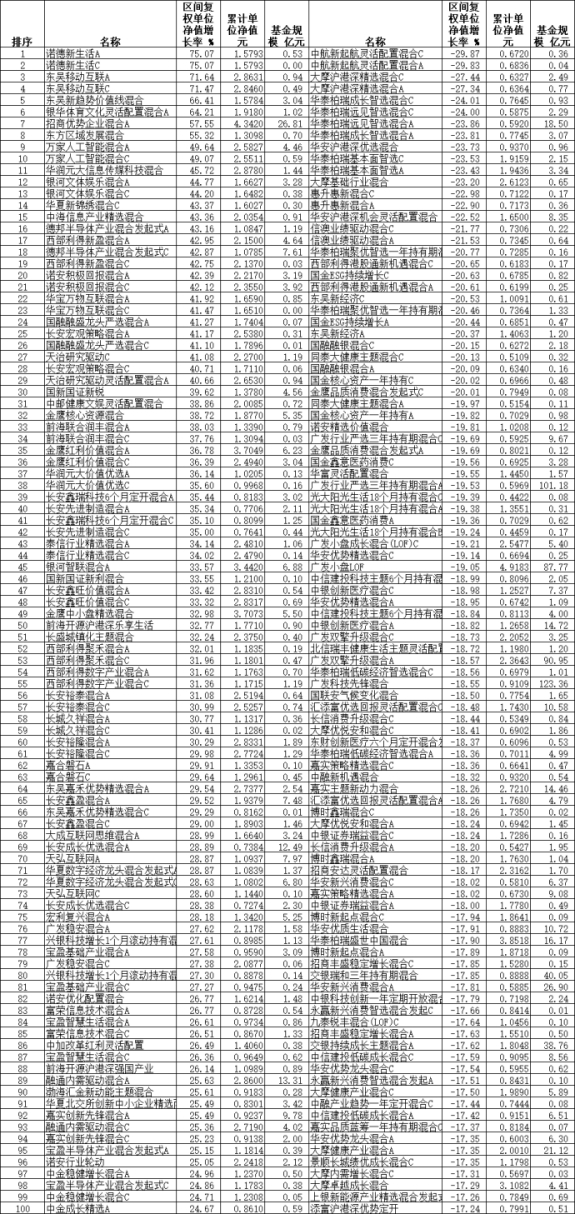

市场处于相对低点,部分基金经理开始“开门迎客”。节后,包括金鹰基金、中信保诚基金、国寿安保基金及泰康基金在内的多家基金公司旗下产品,解除了大额限购。基金恢复大额...

市场处于相对低点,部分基金经理开始“开门迎客”。节后,包括金鹰基金、中信保诚基金、国寿安保基金及泰康基金在内的多家基金公司旗下产品,解除了大额限购。

基金恢复大额申购一般是因为对后市信心较强、基金策略能够承载更大规模等。同时,从近期的市场观察来看,积极性因素正在累积并产生效果,目前是逆势布局的较好时点。

此外,总体来看,10月份基金发行市场亮点颇多,其中不乏明星基金经理领衔的新基金、市场关注度较高的红利主题新基金等不同类型产品。针对后市,当前公募预计发行的新基金类型主要集中在债券型基金、指数型基金这类适合风险承受能力较低投资者的产品上;二是持有期新基金的发行数量占比较高;三是投资者十分关注的浮动费率新基金将陆续面世;四是高股息、高分红主线投资机会备受基金经理重视,公募基金在快速布局红利主题型基金产品。

公募“开闸”加仓

本周以来,包括金鹰基金、中信保诚基金、国寿安保基金及泰康基金在内的多家公募基金宣布旗下有产品取消大额申购限制。

其中,中信保诚深度价值混合发布公告称,根据本基金当前投资运作情况,为满足广大投资者的投资需求,本基金于 2023 年 10 月 9 日起恢复办理上述大额申购及大额转换转入业务。

金鹰科技创新股票发布公告则称,从2023年10月9日起取消机构客户在全部销售机构的大额申购业务超过 50万元的限制。

不仅频频放开大额限购,随着四季度行情也正式拉开序幕,各基金公司也纷纷推出旗下新品,目前已有多只拟在假期后公开发售。数据显示,10月份全市场即将发行的70只新基金中,占比最高的类型为持有期基金,共有20只。其中,仅10月9日,就有财通资管鸿兴60天持有期债券A、万家创业板综合ETF、华夏中证全指医疗器械ETF等15只新品同步开启发行。

谈及近期基金恢复大额申购及新发情况,有业内人士就表示,在A股市场低位震荡之际,尤其是权益基金发布恢复大额申购的公告,被业内视为是基金经理看好后市的信号,可能迎来布局良机:一是吸引资金、为基金补充弹药,以便逆势布局,做大产品规模;二是显示看好A股中长期走势的态度,以引导基民理性投资。

例如,数据显示,10月份全市场即将发行的70只新基金中,占比最高的类型为持有期基金,共有20只。10月9日至23日更是新基金的“高发期”,共有42只新基金蓄势待发。仅10月9日,就有财通资管鸿兴60天持有期债券A、万家创业板综合ETF、华夏中证全指医疗器械ETF等15只新品同步开启发行。

整体来看,在这42只等待发行的基金中,共有14只债券型基金、12只被动指数权益类基金、10只主动权益类基金、3只养老FOF、2只QDII基金以及1只公募REITs。债券型基金和指数类产品成为当前公募基金布局的两大主要方向。

看好逆周期布局

“在市场低位时往往也是投资者信心不足的时候,通过基金管理人带头‘逆周期布局’,一方面可以提振投资者信心、适时参与投资;另一方面在低位布局可以提升投资安全垫,长期来看能够提高投资者胜率并增强投资体验感,引导基民秉持‘长期持有’的理念。”上海证券基金评价研究中心基金分析师汪璐就表示。

值得一提的是,今年以来,发起式基金在新发基金中占据较大比重。据统计,今年以来,全市场共成立1114只新基金,其中近三成为发起式基金,而在发起式基金中超过20%的产品认购户数低于20户。公募行业的确面临“好做不好发”的境况,对此部分基金公司选择“自掏腰包”成立产品,寄希望于通过低位布局,以后期的良好业绩吸引投资者认购,藉此扩大产品规模。

不过,在震荡的市场背景下,当前公募基金仍保持着稳健发展的势头。9月25日,中国基金协会披露公募基金8月最新规模。数据显示,截至8月末,公募基金最新总份额达到26.96万亿份,相比7月末环比增长0.74%,创出历史新高。公募基金8月总规模达到28.71万亿元,环比下降0.33%,尽管相比7月28.80万亿元的历史新高有所回落,依旧连续两个月站稳28万亿上方。

股基及债基是8月少有的两类实现规模正增长的基金类型,尽管8月A股市场遭遇一波急跌,但在抄底资金涌入下,股票ETF规模大幅攀升,带动股票基金份额单月大涨5.31%,不过,受净值下跌影响,股基总规模仅微涨0.70%;在央行降息利好刺激下,债券市场做多热情高涨,债券基金规模连续7个月实现正增长,总规模在8月末重回5万亿之上。

不可否认的是,近两年主动权益型基金赚钱效应的确有所减弱。但拉长时间来看,公募基金仍凭借专业的投研选股能力,为投资者带来不俗的投资收益回报。天相投顾数据显示,有基金10年大赚708%,有400余只基金近五年业绩翻倍,有40余只基金在近三年实现超50%的收益率。

下半年来,政策暖风频吹,叠加经济持续复苏,煤炭、地产、非银金融等顺周期板块表现突出,市场风格似乎开始转变。

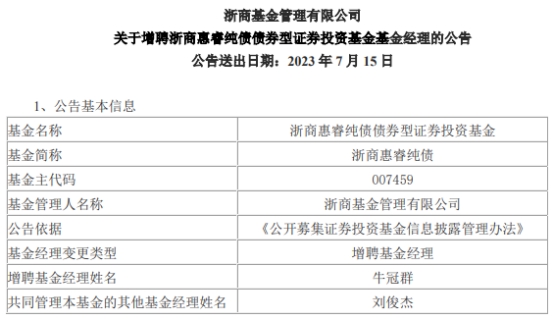

基金公司在布局方面同样也有着不少亮点:10月9日,华夏基金发布公告称,旗下华夏信兴回报混合基金将于11月1日正式发售。华夏信兴回报混合是市场上首只管理费与管理规模挂钩的基金,也是华夏基金旗下首只浮动费率产品。

业内分析人士表示,浮动费率基金是基金管理人与持有人利益共担机制的探索,将进一步激励基金管理人充分发挥主动管理能力,鼓励基金管理人追求基金业绩的稳定性和可持续性,有望更好提升投资者的投资体验,提升投资者获得感。浮动费率产品也进一步丰富了基金类型,更好地满足了投资者多元化理财需求,推动在投资端和负债端促成更加良性、长期的投资行为,有利于提升市场活跃度,整体上看,是公募基金行业稳步迈进高质量发展阶段的积极探索和实践。

站在当下时点,诺德基金谢屹就认为,随着经济周期的持续复苏,基本面或将再次成为主导因素,景气的提升会最终体现在A股定价上。从经济周期角度来看,谢屹认为本轮周期的起点或是在2022年4月,但因外部因素的扰动,实际启动大概率在10月。

“就本次经济周期上升而言,第一阶段在2023年7月完成。其特征与以往不同,是先经历一个快速反弹,然后逐月向下回归正常的增长节奏,这个正常化的过程在7月见到了底部。随着新一轮相关措施在这个阶段的推出,结合本身已经处于上升期,我们看到7月以来经济数据的改善是比较显著的,仅仅看PMI的话已经上升突破了51,进入明确的扩张区间。消费、地产、制造等领域都看到了需求的改善。”他表示。

-

上一篇:证监会立案:79岁老板遭调查

猜你喜欢

Guessyoulike