梦金园换道冲刺港股,毛利率仅5.7%拖累业绩

2023-10-13 20:41:50 发布人:hao333 阅读( 9996)

作者 | 左星月 编辑 | 胡芳洁美编 | 倩倩 审核 | 颂文近年来,黄金珠宝企业上市之路颇为艰难,老铺黄金、周六福等公司均未上市成功。9月28日,主营黄金珠...

作者 | 左星月 编辑 | 胡芳洁

美编 | 倩倩 审核 | 颂文

近年来,黄金珠宝企业上市之路颇为艰难,老铺黄金、周六福等公司均未上市成功。

9月28日,主营黄金珠宝的梦金园黄金珠宝集团股份有限公司在港交所递交了招股说明书,这也是梦金园在冲击A股失败后,再度向资本市场发起冲击。

不过梦金园不仅业绩疲软,且盈利能力远不敌同行公司。此外,旗下有众多加盟商的梦金园还卷入侵权案件,公司的管理能力也存在一定漏洞。

在目前黄金价格震荡的背景下,梦金园的“资本梦”能否实现,还需时间考验。

1

A股“梦碎”,

梦金园转战港股

梦金园成立于1994年,是一家主营黄金珠宝的企业。公司主要从事“梦金园”品牌黄金珠宝首饰的设计研发、生产加工、批发零售及品牌加盟业务,产品以高纯度黄金首饰为主,兼营钻宝玉石镶嵌、K金、铂金等饰品。

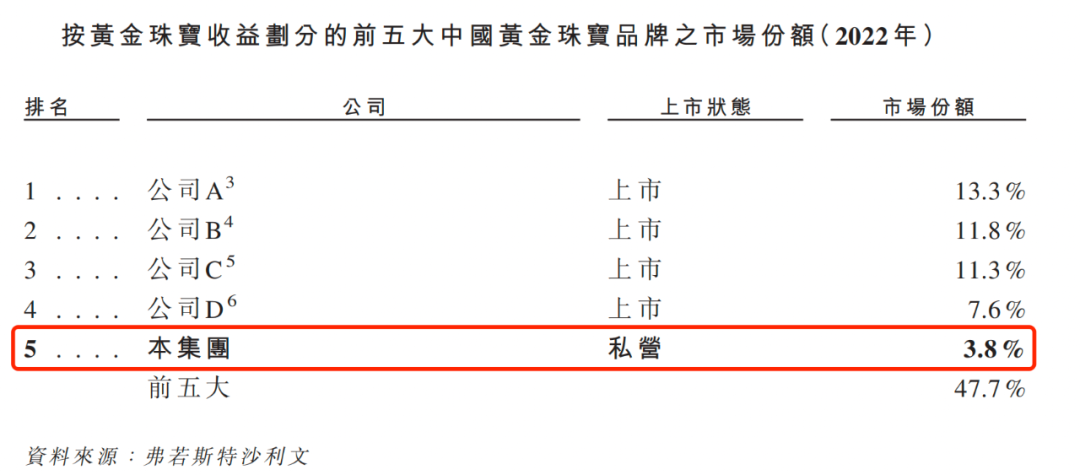

据弗若斯特沙利文数据,2022财年,中国五大黄金珠宝品牌的黄金珠宝收益共约1954亿元,占整个市场的47.7%。其中,梦金园排名第五,所占份额为3.8%。

图 / 梦金园招股书

由此可见,梦金园的市场份额优势并不大,和已经上市的黄金珠宝品牌公司相比,存在着较大的差距。

作为前五大品牌中唯一的非上市公司,在冲击资本市场的道路上,梦金园也是一波三折。

2020年9月30日,梦金园向深交所主板递交了招股说明书,保荐机构为中泰证券。2021年6月21日,梦金园更新招股说明书,四个月后的10月28日,证监会发审委第116次发审委会议暂缓表决梦金园的首发申请。

同年11月25日,证监会官网显示,梦金园首发二次上会未获通过。梦金园的A股之梦“破碎”。

IPO审核并未通过,发审委主要向梦金园提出三方面问题,包括主营业务收入主要来自加盟模式;黄金饰品和K金饰品的以旧换新业务占当期相关产品主营业务收入比例较高;存货账面价值金额较大、占总资产比例较高,存货周转率逐年降低等。

与此同时,与梦金园同时申报A股IPO的老铺黄金、周六福同样被否。

此次,梦金园再次出发,申报在港交所上市,保荐机构也更换为中信证券。

引人注意的是,梦金园不仅拥有明星代言人,还有明星股东。

2013年-2020年,公司的形象代言人为演员海清。2018年3月,海清以10元/出资额的价格,认缴梦金园新增注册资本500万元,成为梦金园的股东。截至招股书签署之日,海清持有梦金园1.5279%的股份。目前梦金园的品牌代言人为知名演员江疏影。

图 / 梦金园官网

值得注目的是,“卷土重来”的梦金园仍然面临着较大的业绩压力。

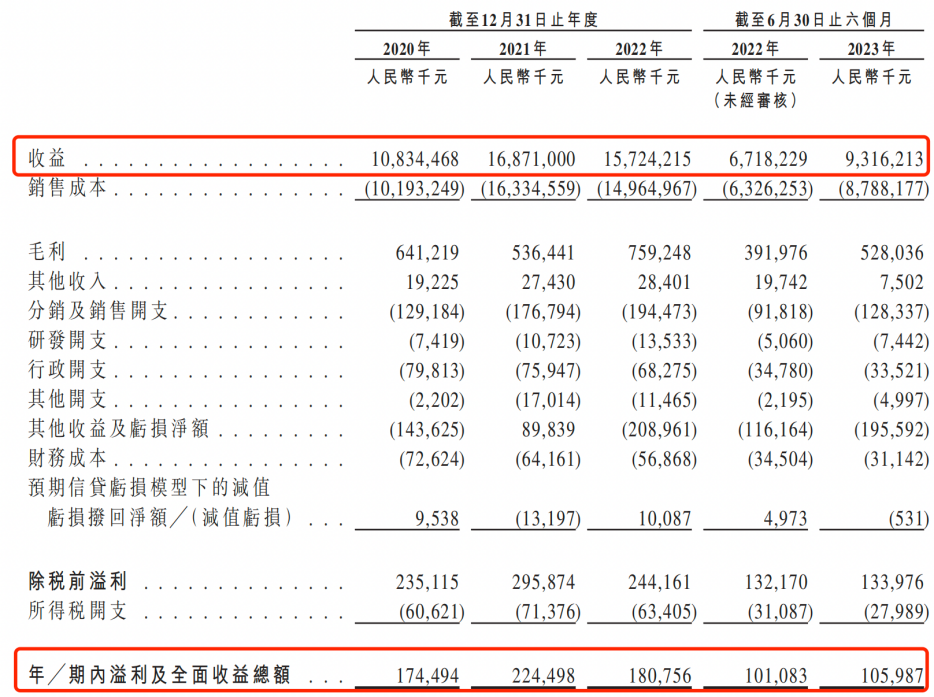

招股书显示,2020年-2023年前六个月,梦金园的营业收入分别为108.34亿元、168.71亿元、157.24亿元、93.16亿元;同期净利润分别为1.74亿元、2.24亿元、1.81亿元和1.06亿元。公司2022年营业收入以及净利润均呈现下滑趋势。

图 / 梦金园招股书

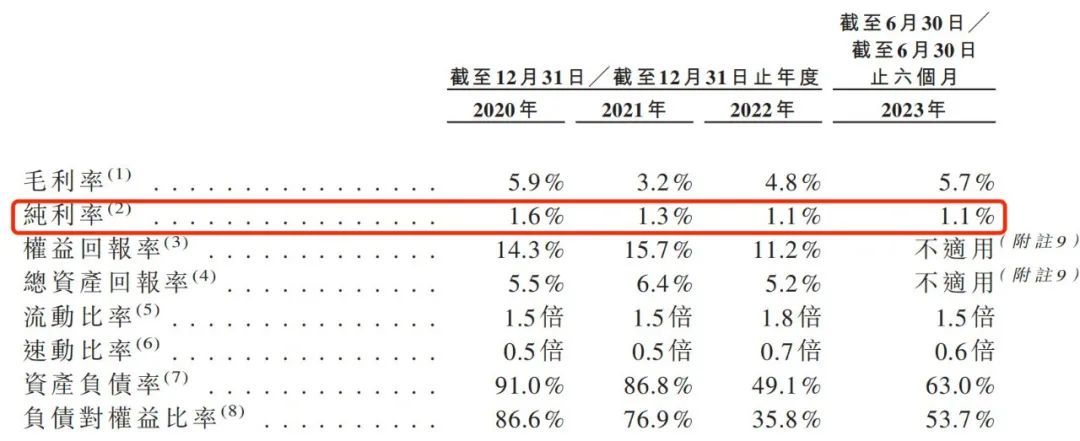

值得一提的是,梦金园的营业收入超百亿,而公司的净利润却仅有1亿元左右,公司的盈利能力堪忧。报告期内,公司净利率分别仅有1.6%、1.3%、1.1%、1.1%。

图 / 梦金园招股书

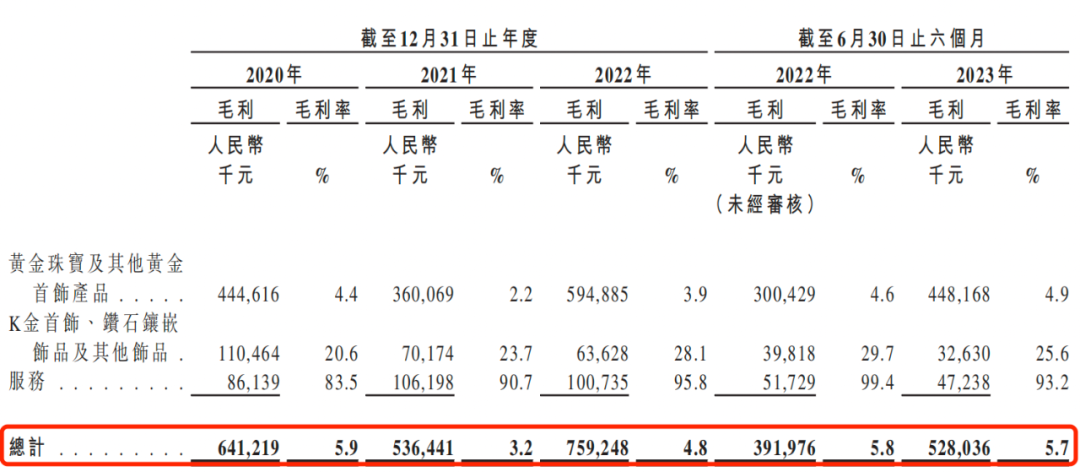

梦金园过低的毛利率,也是拖累公司盈利能力的关键因素所在。

报告期内,梦金园的毛利率分别为5.9%、3.2%、4.8%、5.7%,公司核心业务黄金珠宝及其他黄金首饰产品的毛利率分别为4.4%、2.2%、3.9%和4.9%,毛利率较低且波动较大。5%左右的毛利率,更是只有同行公司的零头。

图 / 梦金园招股书

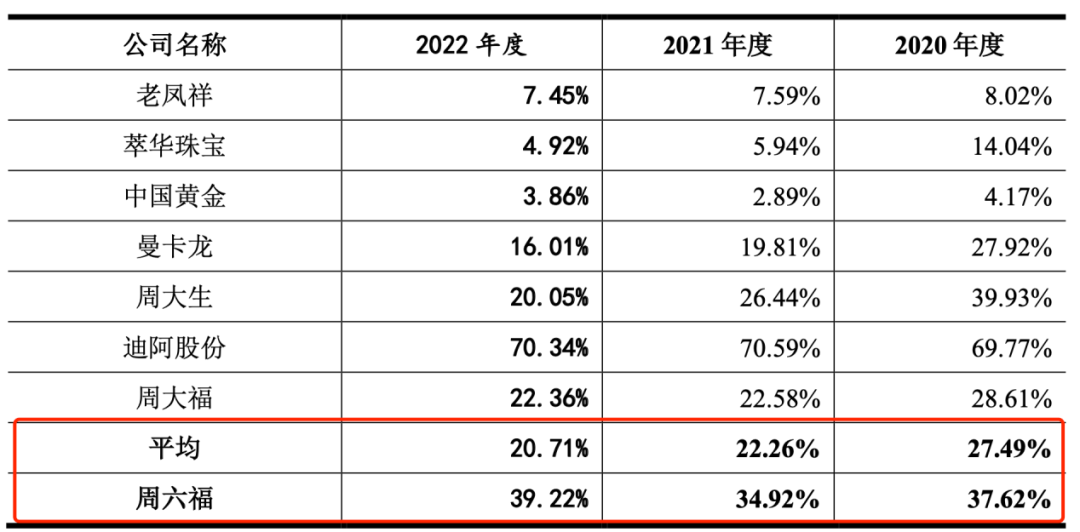

2023年6月29日,同行公司周六福再次在深交所主板更新了招股说明书。招股书显示,2020年-2022年,周六福的毛利率分别为37.62%、34.92%、39.22%,远超梦金园5%左右的毛利率水平。

同期,包括周大福、周大生、中国黄金等在内的同行可比上市公司毛利率均值分别为27.49%、22.26%、20.71%,均超过梦金园。

图 / 周六福招股书

可见,梦金园的盈利能力和同行公司相比存在较大差距。“赚的少、债务多”已经成为梦金园的主旋律。

2

存货金额居高不下,

资产负债率高企

两年前,梦金园在深交所主板IPO失败之时,就因为存货问题多次被证监会问询。而两年后,这一问题仍然没有得到解决。

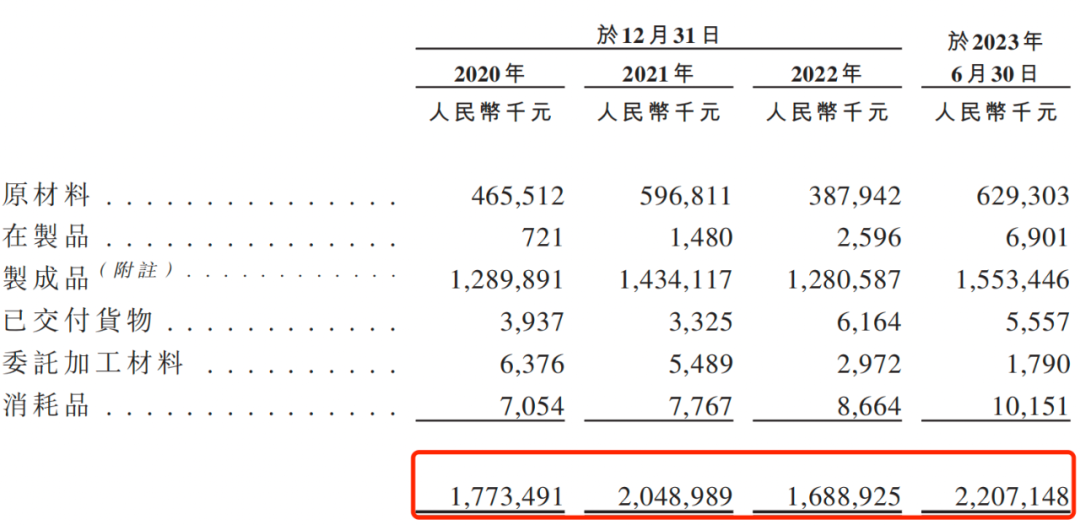

招股书显示,报告期各期末,梦金园存货金额分别为17.73亿元、20.49亿元、16.89亿元、22.07亿元,公司的存货金额总体上呈现增长趋势。

图 / 梦金园招股书

公司的存货主要包括原材料、在制品、制成品等。此外,由于梦金园主要通过加盟商进行销售,因此,大额的存货也隐藏着一定风险。梦金园加盟商是否存在大量库存积压,是否提前压货销售,是否存在调节收入的情形,还需要梦金园的进一步解释。

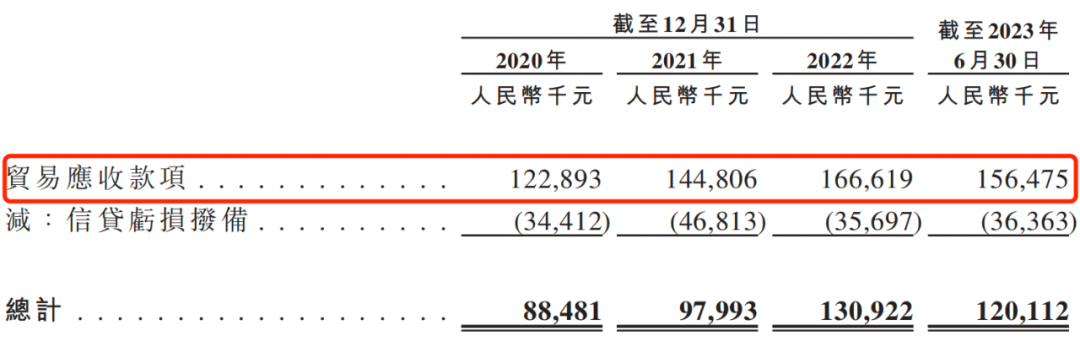

不仅如此,报告期各期末,公司的贸易应收款项分别为1.23亿元、1.45亿元、1.67亿元和1.56亿元,2020年-2022年公司的应收账款也呈现逐年增长的状态。

图 / 梦金园招股书

由于大额的存货加上不断增长的应收账款,占用了公司的大量资金,梦金园也不得不举债经营。招股书显示,报告期内,公司的资产负债率分别为91%、86.8%、49.1%、63%。2020年公司资产负债率更是高达91%。

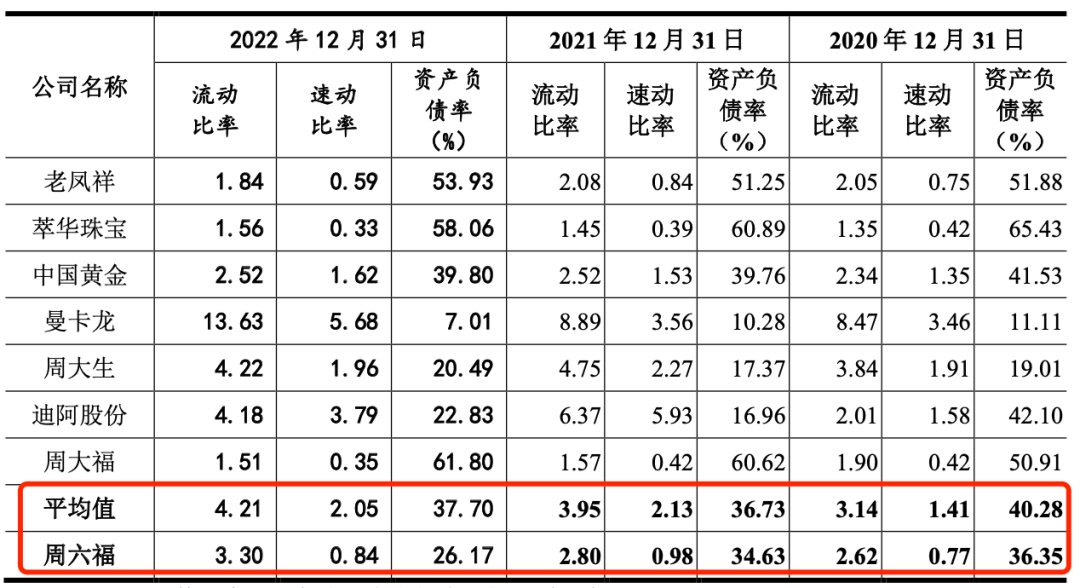

和同行相比,梦金园的资产负债率也高得厉害。

2020年-2022年,周六福的资产负债率分别为36.35%、34.63%、26.17%,只有梦金园的一半左右。此外,根据周六福招股书数据,同行可比上市公司的资产负债率均值分别为40.28%、36.73%、37.70%,同样远远低于梦金园。

图 / 周六福招股书

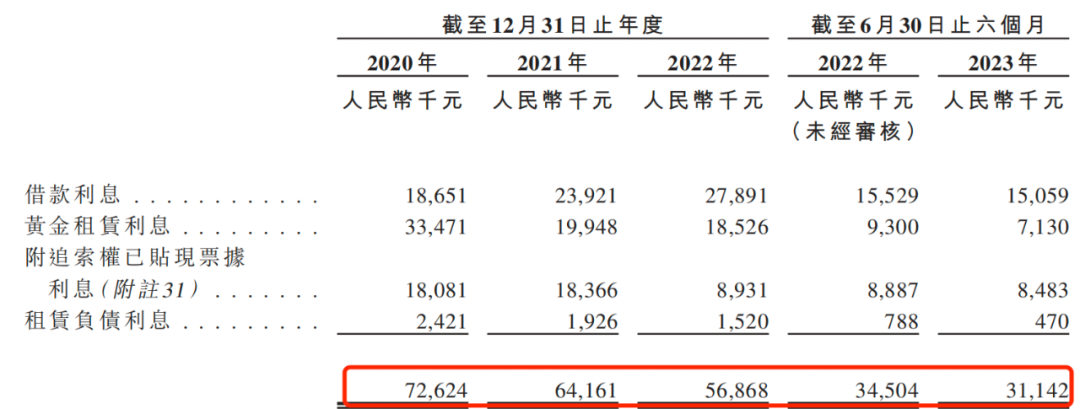

梦金园的负债水平较高,并为此付出不少代价。

招股书显示,报告期内公司的财务成本分别为7262.4万元、6416.1万元、5686.8万元、3114.2万元,其中,借款利息分别为1865.1万元、2392.1万元、2789.1万元、1505.9万元,这对于一家净利润仅有1亿-2亿元的公司来说,还是存在着不小的压力。

图 / 梦金园招股书

梦金园还在招股书中表示,为进一步扩大业务、开发新黄金饰品及保持竞争力,公司可能需要在营运中投入额外资本。尤其是黄金材料的采购属资本密集型,是梦金园扩张有机业务的必经之路。

然而,同样是主营黄金珠宝的企业,周六福等同行公司的资产负债率却比梦金园低得多,可见梦金园的运营能力、盘活资金的能力不够强。

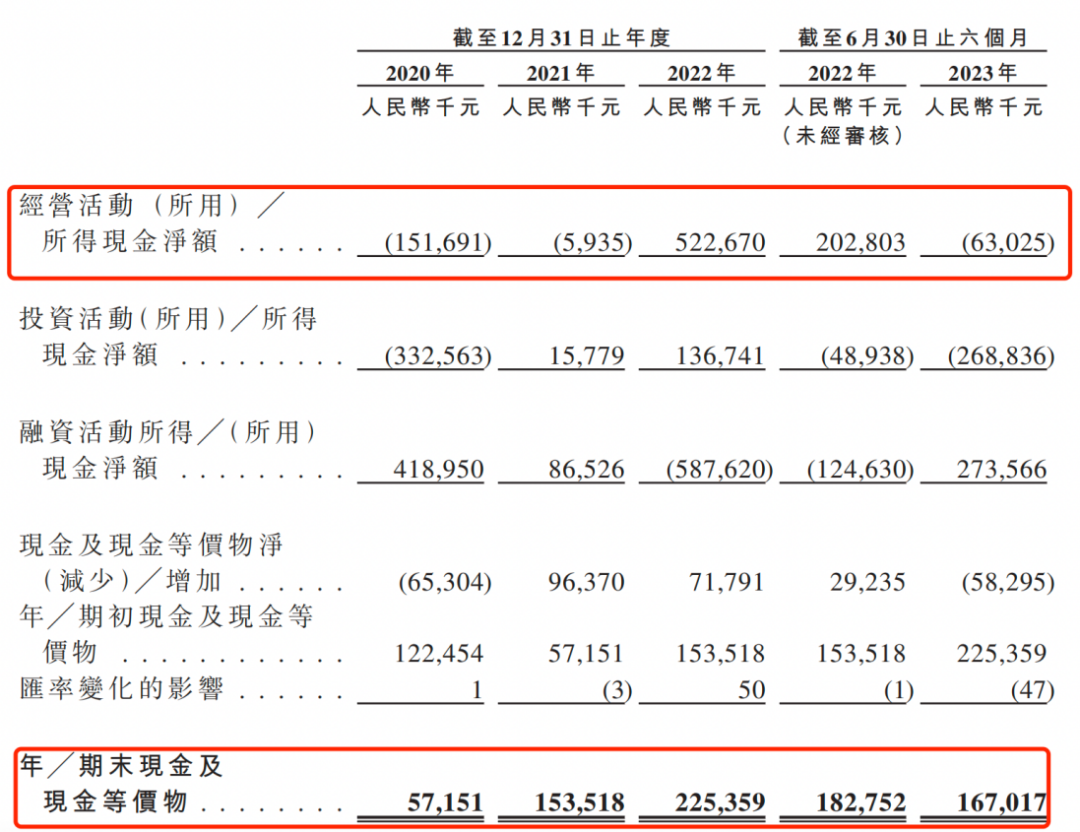

此外,公司的经营活动所得现金净额也长期净流出,报告期内,这一数据分别为-1.52亿元、-593.5万元、5.23亿元、-6302.5万元,除2022年为正外,其他年份均为负。

图 / 梦金园招股书

值得一提的是,截至2023年6月末,公司的期末现金及现金等价物仅有1.67亿元,可见公司资金之紧张。

因此,作为一家拟上市公司,如何将资金盘活,提高自身的盈利能力,才是公司今后重要的发展方向。

3

招股书数据存偏差,

投诉频发

「子弹财经」还注意到,梦金园在港股递交的营业收入数据和在A股招股书中的数据不一致,存在着较大的偏差。

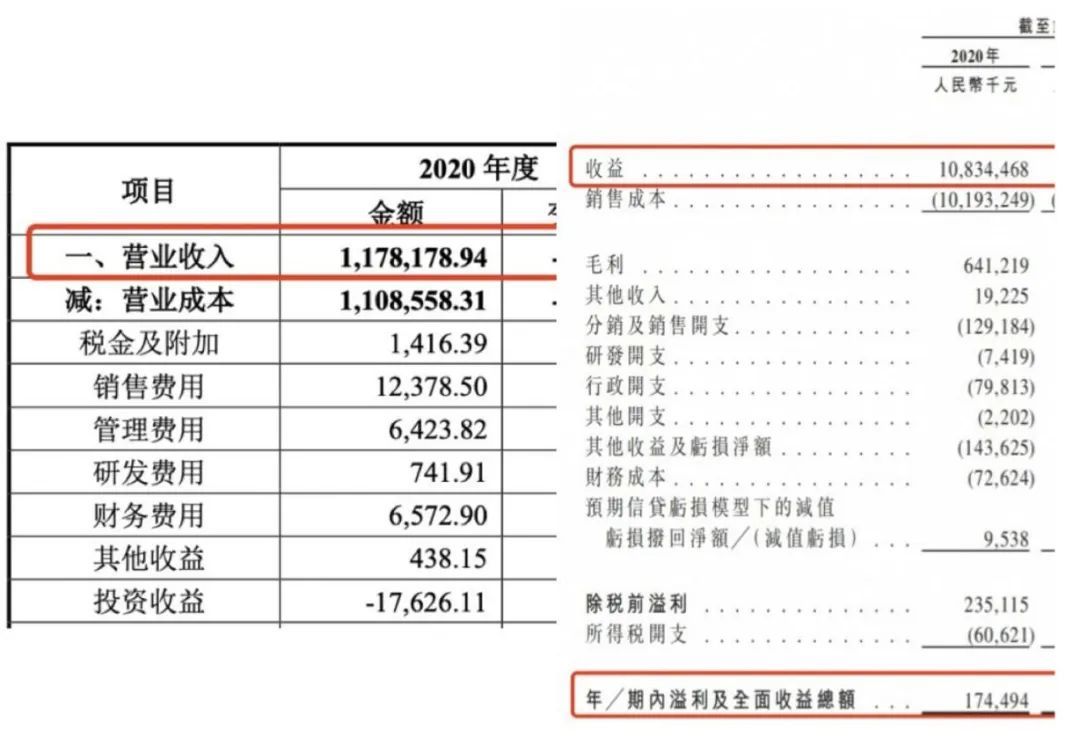

2021年6月21日,梦金园在深交所主板递交的招股书中,公司2020年的营业收入为117.82亿元,而在港交所递交的招股说明书中,营业收入变为了108.34亿元,相差将近10亿元。

左 / 递交于深交所招股书;右 / 递交于港交所招股书

此外,两版招股书中,梦金园的销售费用也不一致,A股招股书中,公司2020年销售费用为1.24亿元,最新发布的港股招股书中,公司的分销及销售开支为1.29亿元。

对此,「子弹财经」记者通过打电话、发采访函的形式向梦金园求证,但截至稿件发布,梦金园并未回复。

梦金园的港股招股书中的财务数据采用的是香港会计准则,虽然与A股招股书中的会计准则存在差异,但是高达10亿元的收入差距还是存在疑虑。

值得注意的是,梦金园对于旗下经销商的管理也存在一定漏洞。

报告期各期末,梦金园分别拥有1703个、1721个、1704个、1694个加盟商。报告期内,公司的加盟商规模并没有扩大。

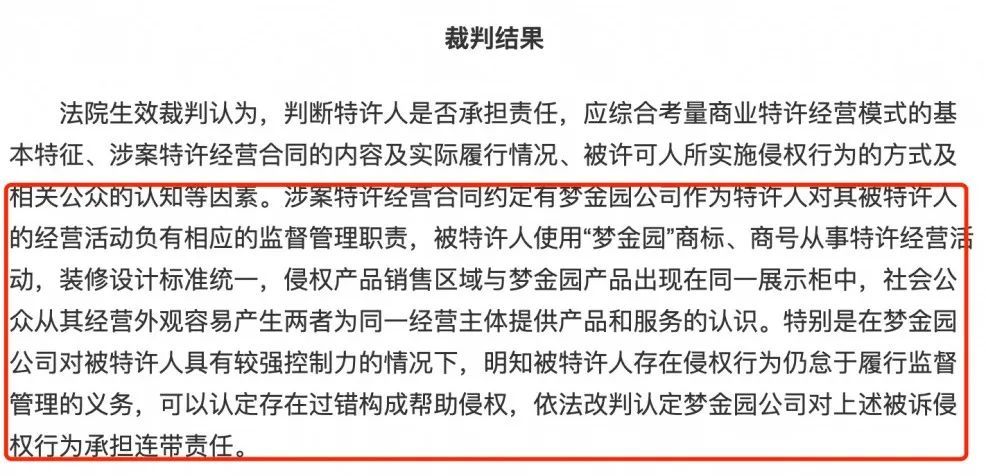

2018年12月,卡地亚国际有限公司以侵害其商标权与不正当竞争纠纷为由将梦金园、山东梦金园,以及包括平阳县尚丰珠宝行、温岭市泽国金玉楼珠宝店、平湖市当湖镇凤祥银屋、苍南县大福珠宝有限公司在内的公司加盟商起诉至天津市第一中级人民法院,请求法院判令梦金园和山东梦金园支付赔偿款235万元。

经过一审判决后,卡地亚不服一审判决,提起上诉。2020年11月30日,二审判决要求梦金园、山东梦金园赔偿卡地亚20万元,并于判决生效后十日内付清,梦金园、山东梦金园再次提起上诉。

今年4月,天津高法发布《「津法发布」天津法院发布知识产权典型案例》,其中就提起了梦金园与卡地亚的这起案件。

天津高法表示,梦金园的经销商在使用“梦金园”商标时,梦金园对于经销商负有相应的监督管理职责。然而,梦金园明知经销商存在侵权行为仍怠于履行监督管理的义务,可以认定存在过错构成帮助侵权。

图 / 天津高法

由此可见,梦金园对于加盟商的监督管理不足,间接造成了侵权案件的发生。

总之,梦金园不仅在两版招股书上存在数据不一致的情况,此外,公司对于旗下经销商的管理不力也是一大隐患。梦金园想要做大做强,管理好旗下门店、在消费者中保持好口碑,应该是重中之重。

猜你喜欢

Guessyoulike