多家私募反馈:近期债券私募备案难,究竟是何原因?

2023-10-16 07:49:54 发布人:hao333 阅读( 3340)

管理人登记和产品备案数量的下降,成为了监管趋严背景下私募行业的变化之一。中基协官网显示,截至10月13日,今年以来共有151家私募证券投资基金管理人登记,为去年...

管理人登记和产品备案数量的下降,成为了监管趋严背景下私募行业的变化之一。

中基协官网显示,截至10月13日,今年以来共有151家私募证券投资基金管理人登记,为去年同期的32.33%,近一个季度更是仅有18家证券私募机构成功登记备案。从备案产品数量来看,今年以来备案的证券私募投资基金,较去年同期也减少了4799只。

虽然今年以来债券策略表现相对出色,但近期债券类私募产品备案数量却惨遭垫底。9月份仅有40只债券产品备案,8月债券产品备案数量为37只,7月债券类产品备案数量为27只,均为当月备案数最少的产品类型。

不少私募向财联社记者反映了近来债券私募产品备案困难的情况,表示在债券产品备案过程中需要一次或多次提交补充说明资料。“十一”节前,有个别私募称旗下债券产品在经历一个多月时间后仍未备案成功。

经财联社记者多方了解,这与中基协上半年针对债券私募产品备案在实缴募集资金规模、投资集中度、产品频率、投资范围等多方面提出更严要求,以及后续《私募投资基金备案指引》《私募证券投资基金运作指引》征求意见稿等监管政策的发布相关。

多位受访的私募人士表示,虽然备案审核趋严,但这并不意味着债券策略产品备案暂停,目前仍有不少私募旗下债券策略产品通过了备案。监管之所以产品备案,主要目的是防范风险,引导合规经营,总体上有利于行业健康规范有序发展。

近一季度仅18家证券私募管理人登记

今年以来,成功登记的私募证券投资基金管理人及相关产品较去年同期均有所减少。

中基协网站数据显示,截至10月13日,今年以来共有151家私募证券投资基金管理人登记,近一个季度更是仅有18家证券私募机构登记。而在去年同期,备案的私募证券投资基金管理人数量达467家,对比之下,今年以来备案的证券私募数量大幅缩水,仅为去年同期的32.33%。

在今年新注册的私募证券投资基金管理人中,不少管理人均被协会以特殊符号提示无在管基金,一些私募还被提示注册地与办公地不在同一辖区、投资者定向披露账户开立率低、全职从业人员少于5人等。

相比于新登记的证券私募投资基金管理人,今年以来已注销的证券私募基金管理人数量较为庞大。中基协网站显示,截至10月13日,今年以来共有687家已注销证券私募投资基金管理人资格,去年同期注销数量为443家,为其1.55倍。

从备案产品数量来看,今年以来备案的证券私募投资基金为14002只,较去年同期也减少了4799只。其中,在9月份,一共有551家私募管理人合计备案了908只私募证券产品,环比8月的1089只降幅16.62%。

债券产品备案惨遭垫底成因

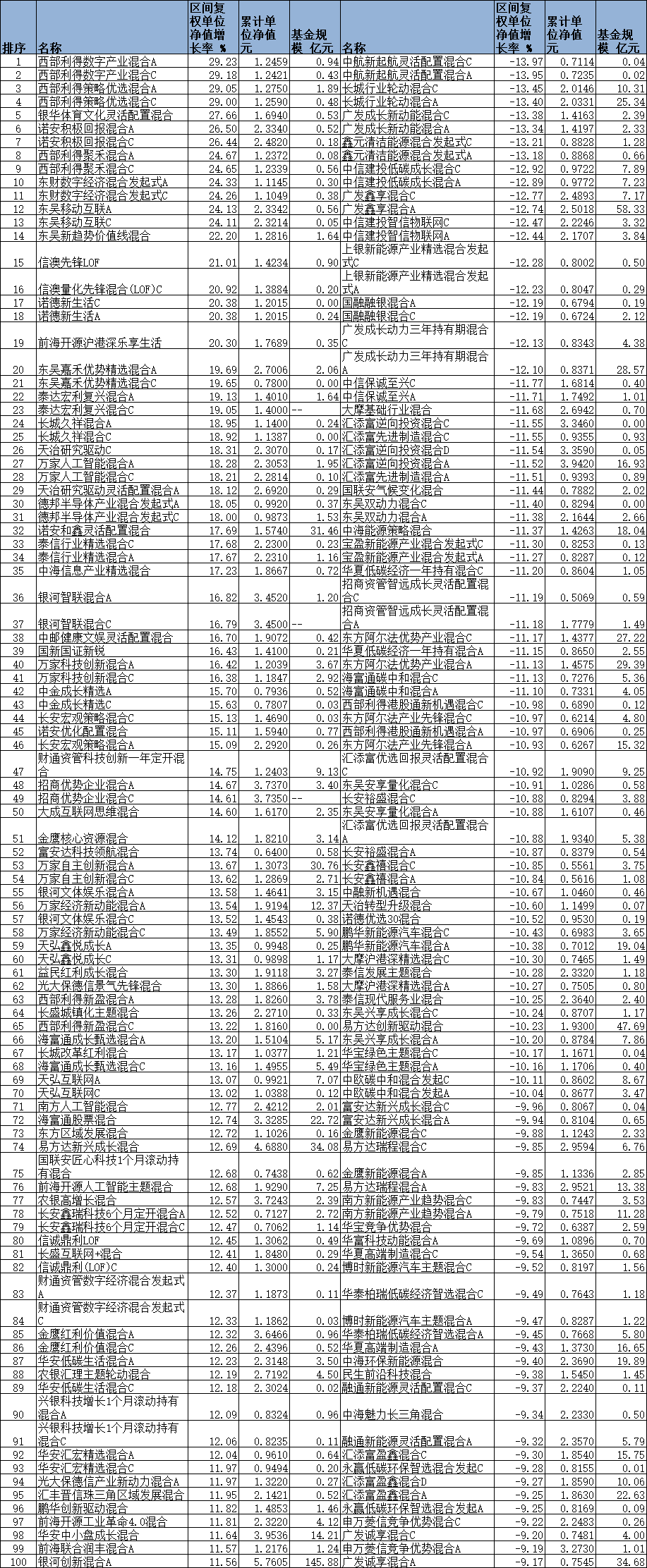

值得一提的是,虽然今年以来债券策略表现相对出色,但在产品备案市场,这一策略似乎并不很受欢迎。今年以来备案的证券私募投资基金中,债券类私募产品备案数量垫底。近一个季度,债券私募基金合计备案数仅104只。

私募排排网数据显示,9月份一共备案了40只债券产品,占比当月备案总量的4.41%,为备案数最少的产品类型;8月备案债券产品数量同样垫底,仅37只,占备案产品总量的3.40%;7月债券策略备案数量为27只,占当月备案总量的3.48%。

不少私募向财联社记者反映了近来债券私募产品备案困难的情况,表示在债券产品备案过程中需要一次或多次提交补充说明资料。“十一”节前,有个别私募称旗下债券产品在经历一个多月时间后仍未备案成功。

“我所熟悉的同行旗下债券基金产品近期在备案时都被反馈要做补充说明,几乎无一例外。”华南一家私募负责人透露,今年以来监管针对债券私募的信息排查,已经开始清理整顿涉及参与企业结构化发债,体外收取各种融资顾问费、咨询服务费等业务的债券私募。

针对债券私募产品备案“冷清”,多位业内人士透露,这与债券策略产品上半年以来备案审核收紧,以及《私募投资基金备案指引》《私募证券投资基金运作指引》征求意见稿等监管政策的发布不无关联。

9月28日,中基协发布《私募投资基金备案指引》及配套材料清单,对产品备案提出了要求。该《指引》在今年发布的《私募投资基金登记备案办法》基础上,进一步扩充了募集推介环节需要重点向投资者提示/披露的三类信息,分别是设置多名投资经理、委托投顾、产品份额分级,防止存在投资经理挂靠、通过投顾的设置使得管理人成为“通道”等情形。

4月底,《私募证券投资基金运作指引》公开征求意见中关于私募基金实缴募集资金规模不得低于1000万元等规定,已大举提高私募基金管理人及发售私募产品的门槛,并从募、投、管、退等关键环节入手,强化行业合规运作,遏制私募行业乱象。

其中还规定私募基金管理人不得参与结构化债券发行,不得直接或者变相收取债券发行人承销服务、融资顾问、咨询服务等各种形式的费用。单只私募证券投资基金投资于同一债券的资金,不得超过该基金净资产的10%。单只私募证券投资基金投资于同一发行人及其关联方发行的债券总额比例不得超过基金净资产的25%。

早前,中基协针对债券私募产品的备案口径在实缴募集资金规模、投资集中度、产品频率、投资范围等多方面提出了要求。例如,在投资集中度上,要求单券投资集中度不超过基金资产净值的25%;投资债券的私募产品要与底层资产的流动性相匹配,最多每月开放一天进行申购赎回。同时,存量私募产品投资于城投债的,且自然人投资者超过30人或者自然人投资者的出资比例超过基金实缴出资50%以上的,要求管理人先降低此类产品的数量,然后才可以备案新产品。

对此,有托管机构建议,私募在新产品备案前,梳理在管固收类策略产品的相关信息,特别是过往从事债券投资比例较高的,需梳理过往相关产品的要素设置、投资策略及管理规模等。如存在持仓中风险债券比例较高或债项评级大幅下降等情形的,建议及时向投资者进行信息披露并制定压降计划,先行压降风险债券规模后,再进行新产品备案。

“固收策略私募产品的备案的确在收紧,哪怕是其他策略的产品备案,也要求在投资范围中规范对债券的表述,如单债比例限制等。”一家头部私募人士透露,今年以来的私募新政很大程度杜绝了过往监管不到的一些小私募再备案的可能性。“这种趋严的监管还体现在整个金融监管大环境上,不仅对私募,也包括公募,券商资管,甚至IPO层面。”

引导合规经营,防范风险

不过,虽然备案审核趋严,但这并不意味着债券策略产品备案暂停,目前仍有部分私募旗下债券策略产品通过了备案。

“我们近期债券策略产品顺利备案,主要是因为我们持仓很分散,备案的时候也做了说明,所以可以通过备案。”上述华南私募负责人坦言。

一家百亿债券私募产品经理告诉记者,监管关于备案的要求对公司没有影响,“这对一直长期合规经营、充分分散、坚持纯粹投资的债券私募没有任何影响,协会的要求虽然收紧,但并不苛刻。”

“监管之所以收紧产品备案,主要目的是防范私募领域出现大规模信用风险,担心私募产品大比例持有单一底层违约债、城投债、结构化发债等风险资产后,一旦出现风险事件,可能引发相关产品净值大幅波动,进而造成投资者亏损惨重。”前述头部私募人士分析,相关监管要求虽然抬升了运营成本和合规要求,但肃清行业不规范的行为有助于提升客户投资债券私募基金的意愿。

“总体而言,监管要求侧面反映出私募在投资债券时存在一些不规范的问题,相关要求都很有针对性,有利于出清行业风险,促进私募行业回归资管业务本源和健康规范有序发展,服务居民财富管理。”该人士称。

猜你喜欢

Guessyoulike