航天宏图收上交所监管工作函 上市5年3募资共24.25亿

2023-10-16 11:11:48 发布人:hao333 阅读( 8208)

航天宏图收上交所监管工作函 上市5年3募资共24.25亿

北京10月16日讯上交所网站近日公布关于航天宏图信息技术股份有限公司有关事项的监管工作函。

航天宏图于2019年7月22日于上海证券交易所科创板上市,发行数量为4,150万股,发行价格为17.25元/股,保荐机构为国信证券股份有限公司,保荐代表人为杨涛、王水兵。

航天宏图首次公开发行募集资金总额为71,587.5万元,扣除发行费用后,募集资金净额64,180.30万元,较原计划多7510.33万元。公司2019年7月18日披露招股书显示,公司拟募集资金56,669.97万元,计划用于PIE基础平台升级改造项目、北斗综合应用平台建设项目、大气海洋应用服务平台项目。

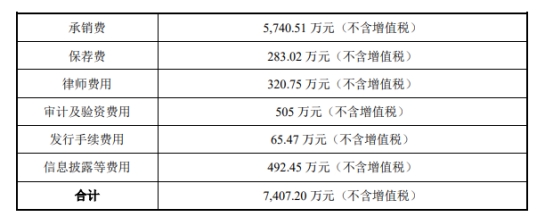

航天宏图首次公开发行的发行费用总额为7,407.20万元,其中,承销费5,740.51万元,保荐费283.02万元。

航天宏图2020年度向特定对象发行股票募集资金。经中国证监会核发的《关于同意航天宏图信息技术股份有限公司向特定对象发行股票注册的批复》,公司向特定对象发行A股股票17,648,348股,发行价格为39.67元/股,本次发行的募集资金总额为70,011.00万元,扣除发行费用人民币1,074.73万元后,募集资金净额为68,936.26万元。致同会计师事务所对上述募集资金到位情况进行了审验,并出具了《验资报告》第110C000501号)。

航天宏图2022年向不特定对象发行可转换公司债券募集资金。经中国证监会核发的《关于同意航天宏图信息技术股份有限公司向不特定对象发行可转换公司债券注册的批复》,公司向不特定对象发行可转债1,008.80万张,每张面值为人民币100元,按面值发行。本次发行募集资金总额为100,880.00万元,扣除发行费用人民币1,742.58万元,实际募集资金净额为99,137.42万元。上述募集资金已全部到位。致同会计师事务所对上述募集资金到位情况进行了审验,并出具了《验资报告》第110C000749号)。

经计算,航天宏图2019年首发、2020年向特定对象发行股票、2022年向不特定对象发行可转换公司债券合计募集资金24.25亿元。

航天宏图2023年5月23日披露权益分派实施公告,公司本次利润分配及转增股本以方案实施前的公司总股本185,676,281股为基数,每股派发现金红利0.13元,以资本公积金向全体股东每股转增0.4股,共计派发现金红利24,137,916.53元,转增74,270,512股,本次分配后总股本为259,946,793股。

猜你喜欢

Guessyoulike