一匹快递黑马的700页成长秘密:规模化驱动盈利改善,海外优势领先

2023-10-16 16:03:48 发布人:hao333 阅读( 8651)

作者:林心林快递业黑马极兔速递,蓄势待发地站在了资本市场的大门口。图片来源:极兔速递2015年,极兔从印度尼西亚起网,短短几年在东南亚杀出重围,成长为东南亚规模...

作者:林心林

快递业黑马极兔速递,蓄势待发地站在了资本市场的大门口。

图片来源:极兔速递

2015年,极兔从印度尼西亚起网,短短几年在东南亚杀出重围,成长为东南亚规模最大的快递公司。2020年,极兔小跑进入中国市场,用迅猛的成长速度、轰动的合并收购,让中国快递市场记住了这位后起之秀。

如今,在东南亚与中国市场站稳脚跟的极兔,向资本市场发起了冲击。

6月16日,极兔速递环球有限公司向港交所提交上市申请书,10月2日,极兔通过港交所上市聆讯,正式获得了上市的“通关文牒”。

最新于10月16日,极兔速递正式启动全球招股。此次IPO,极兔拟全球发售3.266亿股,其中香港公开发售3265.52万股,占10%;国际发售2.94亿股,占90%;另有15%超额配股权。

据悉,极兔每股发售价为12.00港元,经扣除承销费、佣金及就全球发售应付的预计开支后,预计极兔全球发售募集资金净额约35.28亿港元。

紧随招股上市完成后,假设超额配股权未获行使并按发售价12.00港元计算,预计极兔市值将为1057.5亿港元。极兔于招股公告中披露,预期B类股份于2023年10月27日上市。

这也意味着,在这一批启动上市的快递物流企业中,极兔将率先实现敲钟。

物流独角兽极兔如何撑起千亿估值?答案就藏在七百余页的招股书中。

盈利能力修复,规模化效应显现

极兔仍保持着一贯的高增长曲线。

凭借所服务的电商平台商户数量增长,市场对快递服务的需求增加以及网络的持续扩张,今年上半年极兔的总收入同比增长至40.3亿美元,同比增长18.5%;同时全球包裹量达79.67亿件,同比增长16.7%。

规模持续上扬的同时,在最新一版招股书中,极兔还释放了盈利能力、经营质量增强的重要信号。

截至2023年6月30日,在非国际财务报告准则下,极兔经调整净利润亏损收缩至2.64亿美元,较去年同期大幅下降37%;经调整EBITDA则录得3.92亿美元,较去年同期亏损1.39亿美元实现扭亏为盈。此外,截至2023年上半年,极兔扭转毛损局面,录得毛利1.94亿美元、毛利率4.8%。

对于过往亏损原因,极兔在招股书中回应称,一是在中国业务面临激烈的行业竞争;其次是跨境业务及2022年扩展至新市场导致成本增加;第三则是收购百世快递导致成本增加。

透过上述若干重要盈利指标的改善,可以窥见极兔正在从成长阵痛中走出来。

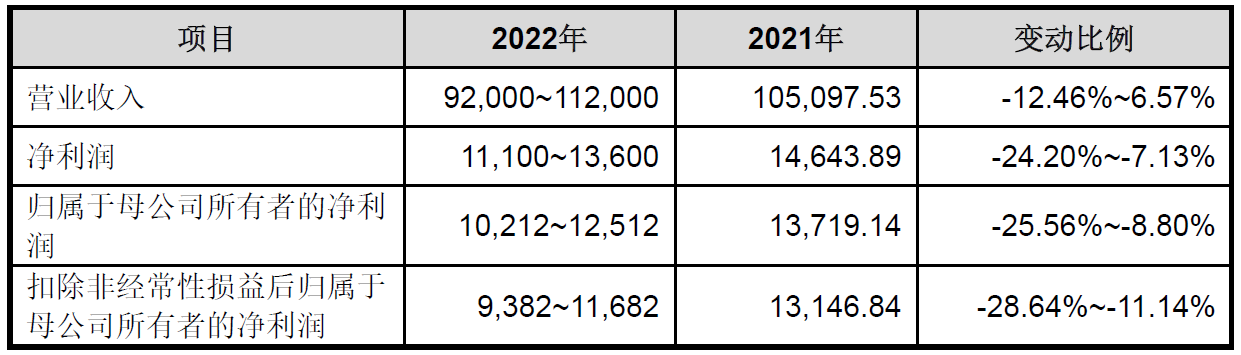

以百世快递收购案为例,2021年12月,在进入中国市场的第二年,极兔以68亿元收购百世集团的国内快递业务,该交易也成为当年国内快递业金额最高的并购案之一。

随后极兔与百世快递开展业务与网络整合,并在2022年最终完成。对于任何一家企业而言,一场大型的并购整合从来不是易事,在双网融合过程中,除了服务质量与市场份额不可避免地出现短暂波动,若干物流资产的冗余及减值、百世历史经营中有关终止客户的应计拨备等等都产生了大量整合成本。

极兔在招股书中指出,2021-2022年的经营业绩受到收购百世快递中国有关的整合成本影响。但随着2022年完成整合后,已不再产生相关整合成本。而通过借力百世快递,极兔不仅实现设备、技术、业务量等方面的提升,还获得阿里系淘宝电商接口,跃入国内快递行业第一梯队。

今年5月,极兔还以11.83亿元收购顺丰控股旗下经济型快递业务丰网速运,再次实现强强融合。从国内包裹数量看,2020-2022年,极兔国内包裹年复合增长率达140.2%,市占率从2.5%提升至10.9%;而于2023年上半年,极兔在国内处理包裹64.46亿件,同比增长15.1%,最新于2023年7月的市场份额进一步提升至12.6%。

随着并购协同及业务量提升,极兔规模经济效益显现。

如今规模经济已成为快递业盈利的关键。随着包裹量的规模和密度进一步扩大,自有车队的运力及转运中心的运营效率提升,极兔的平均单票成本正处于稳步下降的趋势,成本控制能力进一步增强。最新招股书显示,极兔国内单票成本已从2020年的0.51美元降至今年上半年的0.34美元,累计下降33%。

同时,由于议价能力、服务质量提高等原因,极兔在国内的单票收入也在近几年呈现上升趋势,由2020年的0.23美元增长至如今的0.34美元。

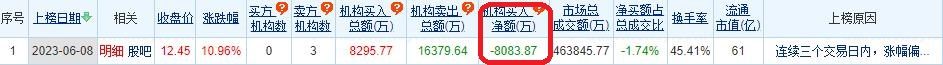

未来,极兔的盈利空间将更具想象力。从招股书可以看到,中国业务虽然仍处于亏损,但已持续收窄亏损,上半年经调整EBITDA较去年同期下降79.7%至4497万美元。

极兔亦在招股书中表明,其计划通过提高包裹量及市场份额,保持灵活的定价策略、控制成本、优化网络合作伙伴的管理等方式继续实现收入的潜在增长及盈利能力。

东南亚基本盘稳固,全球化脚步领先

极兔千亿估值背后,聚集着一支明星投资人团队。

成立以来,极兔进行了多轮融资,吸引了腾讯、博裕资本、ATM Capital、D1 Capital、红杉中国、高瓴、GLP、海纳亚洲投资基金等机构。招股书中亦披露,在今年5月,极兔还吸纳了新一轮的D轮融资,额度达2亿美元,该投资者正是国内快递龙头之一的顺丰控股。

在外部战略投资者中,腾讯持股比例最高,达6.32%,此外博裕资本和ATM Capital分别持有6.10%和5.49%的股份,高瓴持股2%。

投资者们愿意拿出真金白银,除了极兔逐步向好的业绩,还有其基本盘及潜力空间所带来的底气。

除了在群狼环伺的中国市场强势分食,极兔还囊括了东南亚在内的海外市场,其脚步遍布全球多个国家和区域,快递网络覆盖印度尼西亚、越南、马来西亚、菲律宾、泰国、柬埔寨、新加坡、中国、阿联酋、沙特、巴西、墨西哥、埃及等13个国家。

目前,国内快递市场面临着增速放缓、竞争加剧的局面。而中国跨境电商加速发展、海外市场机遇广阔,也在倒逼着快递巨头们纷纷出海。今年以来,不止极兔,包括顺丰控股、菜鸟速递在内的快递企业纷纷谋求在港上市,触达国际化的资本市场,也正映射了快递企业们的海外野心。

相比于国内快递公司来势汹汹的出海行动,诞生并崛起于海外市场的极兔,在基建网络规模、经营合作资源、本地化水平等方面拥有着得天独厚的优势。

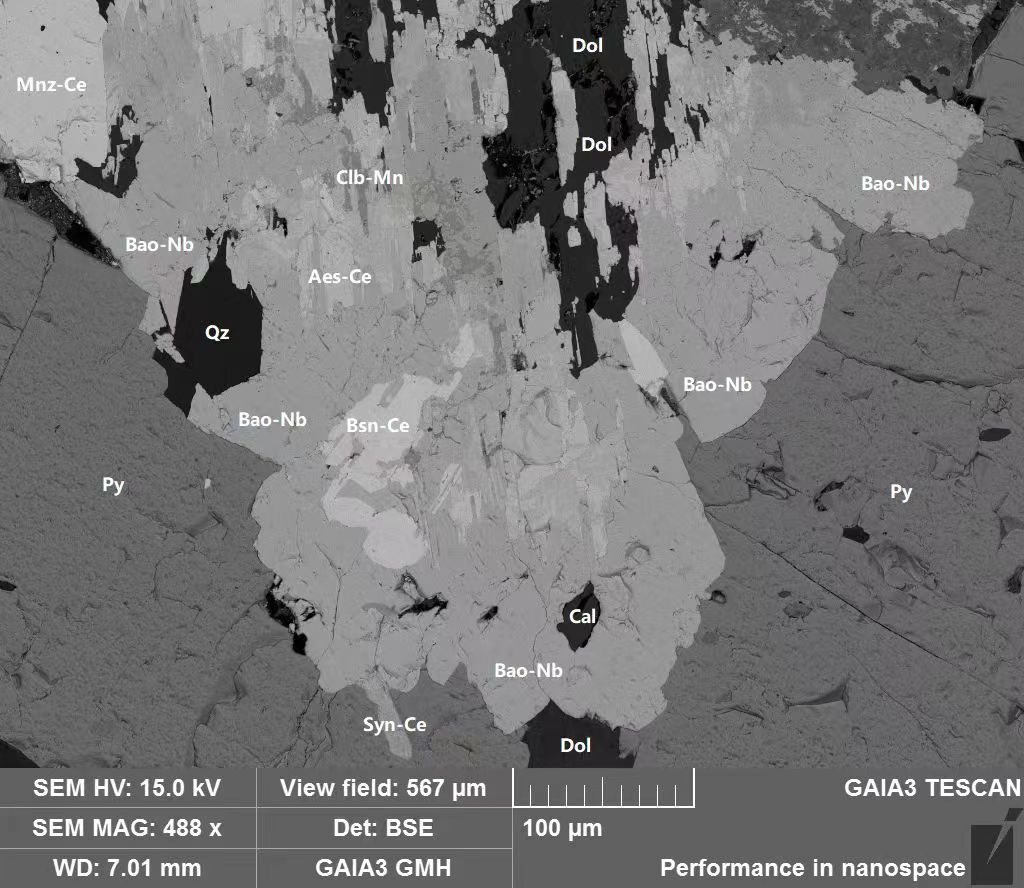

图片来源:极兔速递

从招股书可以窥出极兔目前的全球基建水平。截至2023年6月30日,极兔运营265个转运中心,超过8400辆干线运输车辆,其中包括4400多辆自有干线运输车辆及约3900条干线路线,以及全球超过18600个揽件及派件网点。

由于起步早,在目前国内快递巨头纷纷“押宝”的东南亚市场,极兔已遥遥领先。按2022年包裹量计,极兔为东南亚排名第一的快递运营商,市场份额为22.5%,处理25.13亿件境内包裹;而2023年上半年,极兔处理了14.38亿件境内包裹,同比增长18.4%,领先同业竞争对手。

如此强势的市场份额,也为极兔持续产生着利润,并保持稳健的利润率。

随着近几年在国内的业务规模大幅增长,极兔来自东南亚地区的收入比例有所下降,但仍贡献着超30%的收入以及稳定的利润增长,为极兔扩张其他新市场提供着强有力的支撑。极兔在10月16日招股公告中亦称,此次上市的募集资金中约30%将用于拓宽物流网络,升级基础设施及强化该公司在东南亚和其他现有市场的分拣、仓储能力及容量。

另一个增长空间则是极兔于去年进入的新市场。2022年,极兔将版图扩展至全球其他大型及高增长市场,前瞻性地开拓沙特阿拉伯、阿联酋、墨西哥、巴西及埃及市场。据悉,此类新市场拥有繁荣的电商产业且渗透率仍较低,随着消费者从传统零售转向网上购物,当地电商市场将经历关键性的转变。

据弗若斯特沙利文的统计,2023年5月,极兔在巴西高峰期单日处理了超过630000件包裹,成为巴西当地主要同行中最快达到此等包裹量的公司。

恰如其名,极兔速递正如一只兔子般急速奔跑。成长至今八年的极兔,脚迈全球化发展步伐,站在IPO资本市场的门口,将讲出一个怎样的新故事?

猜你喜欢

Guessyoulike