定增融券策略失效?机构人士:增发后无风险套利漏洞“被堵上”

2023-10-18 08:59:09 发布人:hao333 阅读( 8177)

他算了一笔账,如果需要支付给大股东的利息是3%,那么A客户即在半年内无风险套利10个点,且“无需看市场脸色”。周末融券新规不仅堵住了新股战配绕道融券减持漏洞,“...

他算了一笔账,如果需要支付给大股东的利息是3%,那么A客户即在半年内无风险套利10个点,且“无需看市场脸色”。

周末融券新规不仅堵住了新股战配绕道融券减持漏洞,“定增+融券”的无风险套利漏洞也被堵上。

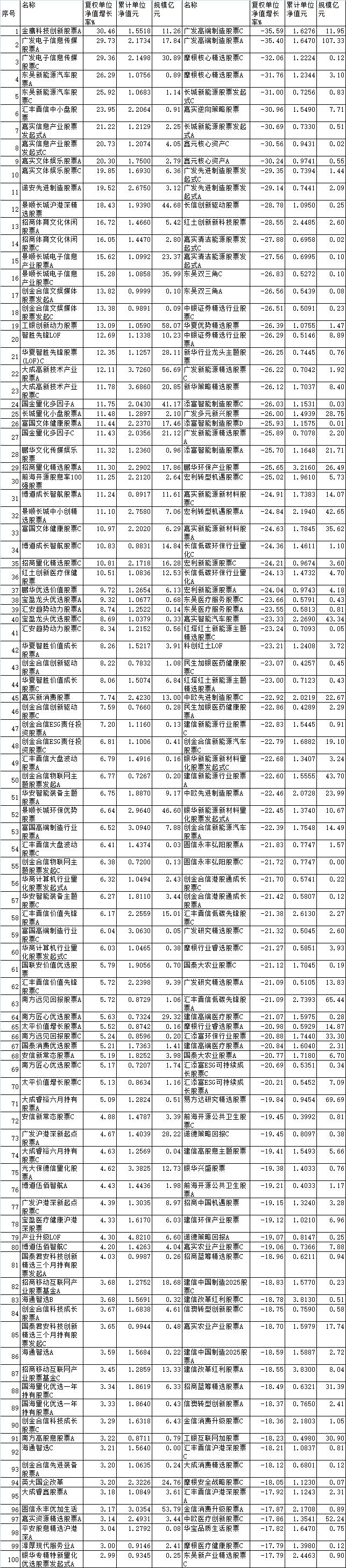

多位券商人士对第一财经表示,证监会宣布调整优化融券相关制度后,交易所下发《关于优化融券交易和转融通证券出借交易相关安排的通知》,伴随进一步要求落地,堵上了增发后配合融券进行无风险套利的漏洞。

增发时“手拉手交易”

小郁资产总经理左剑明对第一财经记者表示,增发时通过融券进行无风险套利的方式很清晰。

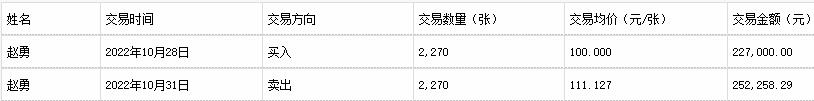

“部分有实力的个人,可凭借资金优势参与上市公司定增。而这些人自身又有着很强的社会关系,他们可以与上市公司大股东、二股东等取得联系,通过支付一定利息、获得后者手里和增发规模相等的券源。获取券源后,上述参与增发的个人,即在股票市场中以相对高点位置将股票卖出。”左剑明称,待增发认购的股票解禁之后归还大股东即可。

“假设A客户增发时以87折获取了5000万股上市公司股票,而增发后股价不变,A客户随机将从大股东手里借来的5000万股融券卖出,等半年后增发时认购的股票解禁到期,再将上述5000万股还给大股东即可。”左剑明告诉记者。

他算了一笔账,如果需要支付给大股东的利息是3%,那么A客户即在半年内无风险套利10个点,且“无需看市场脸色”。

“这种模式在市场中被称为‘手拉手交易’,券源提供者大股东们自然也很乐意,手中持有的股票本来就不会轻易抛售,如果还能获取额外收益,何乐而不为。”左剑明表示。

第一财经记者梳理发现,近期的确出现了一批企业,在增发前后融券余额激增、且股价下跌的现象。

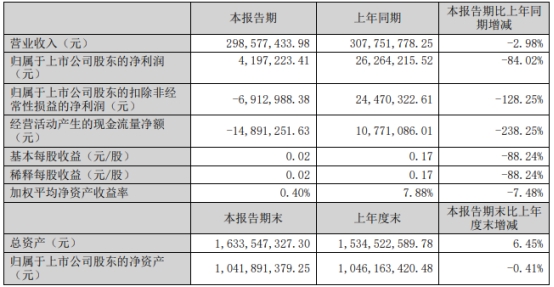

以某沪市公司为例,公司于7月下旬发布公告,向控股股东的全资子公司在内的多名特定对象发行公司股份。

第一财经记者注意道,定增前后,公司融券余额与融券卖出额激增。通联数据显示,此前两个月,该公司日融券余额通常在2000万元上下徘徊。但从7月11日开始,融券余额开始突破1亿元;至20日前后,公司融券余额已达到2亿元上下;此后8月、9月的多个交易日中,融券余额也经常处于2亿元以上。

在7月11日—30日的15个交易日中,该股融券卖出额高达2.049亿元,占全年总融券卖出额的46%;8月1日至今,融券卖出额也达到了0.7644亿元。

大额融券卖出背景下,公司股价迅速走低。从7月11日8.4元相对高点位置一路震荡下跌,至8月25日降至低点7.18元,下挫14.5%。

“短时间内融余额激增,和手拉手交易的数据表现非常类似。”一名券商人士对记者表示。

新规封杀无风险套利

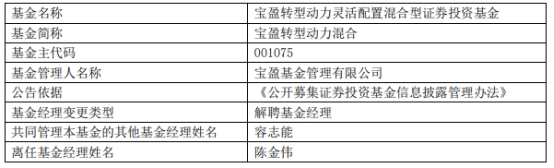

第一财经记者发现,14日在证监会所发布的“优化融券相关制度”中,取消了上市公司高管及核心员工通过参与配售设立的专项资管计划出借,适度限制其他战略投资者在上市初期的出借方式和比例。

同一天,沪深交易所也发布了“关于优化融券交易和转融通证券出借交易相关安排”的通知,明确规定在股票首次公开发行上市后的前五个交易日,发行人高级管理人员与核心员工以外的其他战略投资者出借获配股票的,应当通过非约定申报方式出借,且出借数量应当同时符合下列要求:前五个交易日内单日出借获配股票数量占其获配股票总数量的比例不得超过20%;前五个交易日内合计出借获配股票数量占其获配股票总数量的比例不得超过50%。这表示上市初期新股券源供给将进一步收紧。

据华鑫证券统计,各个板块实行注册制以来,截至10月13日,主板上市新股共22支,存在战略配售获配股份的新股共3支,占比为13.64%,其中存在配售的新股中获配股数占比平均值为8.84%;创业板上市新股共511支,存在战略配售获配股份的新股共159支,占比为31.12%,其中存在配售的新股中获配股数占比平均值为9.50%;科创板上市新股共562支,其中存在战略配售获配股份的新股共561支,占比为99.82%,存在配售的新股中获配股数占比平均值为11.11%。

与此同时,一位券商人士对记者表示,交易所通知中关于“投资者持有上市公司限售股份、战略配售股份,以及持有以大宗交易方式受让的大股东或者特定股东减持股份等有转让限制的股份的,在限制期内,投资者及其关联方不得融券卖出该上市公司股票”的规定,已经让定增融券套利策略失效。

另一位券商人士也表示,这一规则能防止参与定增的股东锁价套利。

左剑明表示,监管实际上已经堵死了增发后的无风险套利玩法,但“是否还会有新的套利玩法出来,有待观察”。

猜你喜欢

Guessyoulike