江西前首富背水一战

2023-11-20 18:33:44 发布人:hao333 阅读( 3493)

“北用友,南金蝶”。在国内管理软件赛道上,用友和金蝶两家龙头长期双雄并立。其中早于金蝶5年成立的用友,在辉煌时期曾占据国内管理软件将近一半的市场。2020年,用...

“北用友,南金蝶”。在国内管理软件赛道上,用友和金蝶两家龙头长期双雄并立。其中早于金蝶5年成立的用友,在辉煌时期曾占据国内管理软件将近一半的市场。2020年,用友创始人、董事长王文京曾凭借630亿身家,成为当时胡润富豪榜上的江西首富。但近年来在云转型期间,用友业绩进入阵痛期。2023年前三季度,公司亏损已超10亿元。

曾拥有近1800亿元市值的管理软件龙头企业用友网络,到了转型的关键时刻。

近三年间,重任总裁的王文京亲自操刀了用友系的多项变革:拆分用友旗下子公司上市、抛出53亿元定增计划、推出了号称“大国重器”的用友BIP3等。

在今年年初,用友还开启了一次“晴天修屋顶”的重要调整:升级组织架构,原有大型企业客户业务向“行业化”变阵。下半年,用友还发布了新的企服大模型。

但作为传统软件企业,用友的转型意味着企业要进行一次脱胎换骨的蜕变,这个历程又何其艰难。用友近年来在营收和利润上承压。曾被资本市场称为“软件茅”的用友,面临“增收不增利”的境况。

尤其是2023年,从未年度亏损过的用友也面临巨大挑战:公司归母净利润前三季度亏损超10.30亿元,第四季度承担了扭亏的艰难任务。

▲

王文京回归三年,用友转型已船至中流,市场也在期待,它何时能重回巅峰。

进入转型阵痛期

讨论中国软件产业,绕不开“用友”——这家拥有35年历史的公司,是和金山软件同期的国内最早一批软件公司。

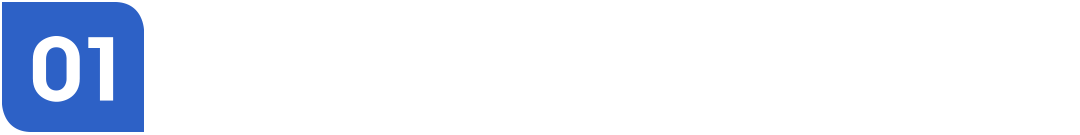

用友软件早期以企业财税软件起家。公司先后经历了财务软件的1.0时期、企业管理软件与服务的2.0时期,并于2011年登陆上交所。从2016年至2019年,公司营收规模从51.13亿元,一路增长至85.10亿元。

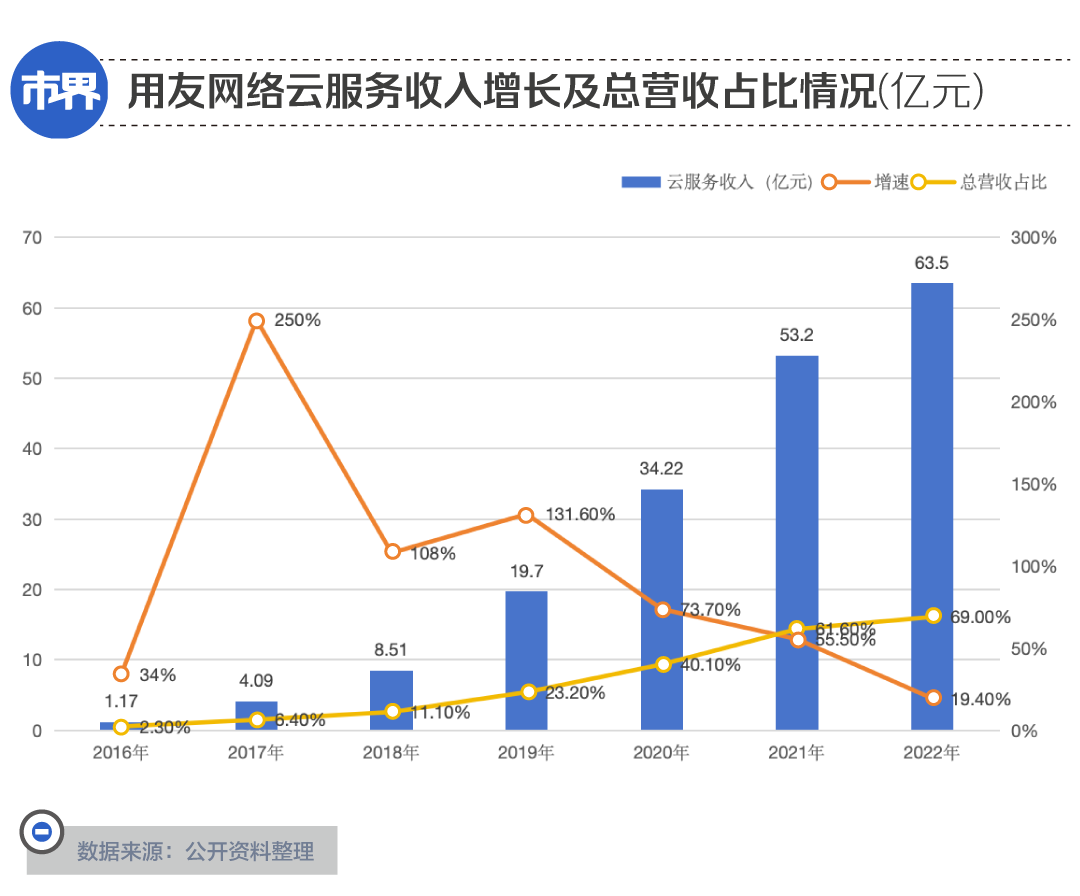

在云计算和移动互联网时代,行业竞争开始转向云端,软件服务开始以云计算的SaaS模式交付。2015年,用友推出云转型策略,并把公司名称从用友软件更改为用友网络;第二年,用友网络表示,公司全面进入以“企业互联网服务”为战略业务的3.0时期,形成以云服务为核心,软件、金融服务融合发展的新布局。

到了2020年,用友网络的云服务业务营收占比已达到40.1%,接近一半。公司也正式宣布,已进入3.0战略的第二阶段,要升维和加速云服务业务发展。

但在进入新阶段3年后,用友网络在2023年面临了前所未有的盈利压力。

根据财报,今年前三季度,公司营业收入为57.08亿元,同比增长2.0%;归母净利润亏损10.30亿元,同比扩大了90.99%。

在今年上半年,用友网络营收33.7亿元,同比下降了4.7%。不过,第三季度已出现扭转,公司三季度营收为23.38亿元,同比增长13.6%,实现了由下滑转为正增长的扭转,并拉动了前三季度营收实现了同比微增。

但用友网络在今年已连续出现季度亏损。上半年公司归母净利润亏损已达到8.45亿元,扣非净利润亏损额为9.4亿元。实际上,从2020年上半年起,用友网络的半年扣非净利润就出现亏损,并逐年增大。今年上半年是公司上市22年以来,出现的最大一次半年度亏损。到了第三季度,公司的季度亏损仍在持续,归母净利润、扣非净利润分别亏损1.85亿和1.96亿元。

历年数据显示,用友网络从2001年上市起至2022年,从未出现过年度净亏损。一般来说,软件企业的财务表现也有着较强的季节性,第四季度确认的营业收入和利润往往占较高比重,像用友的四季度营收占比基本在40%以上;但在亏损已超10亿元的情况下,要想实现全年扭亏,公司第四季度的压力巨大。

不过,在转型战略的成果上,从收入结构上来看,用友的云转型已见成效。数据显示,云业务已逐步成为用友营收的主力。在2016年,这块业务营收仅为1亿元左右,占比仅为2.29%;到2022年已增至63.53亿元,占比也提高到了68.59%。今年前三季度,用友网络的云业务收入为39.48亿元,同比增长11.3%。

合同签约方面,公司自6月份以来持续呈现较高增长,连续4个月合同签约额增长率超过20%。第三季度单季合同签约额22.2亿元,同比增长22.3%。前三季度合同签约额53.4亿元,同比增长10.3%。

但从整体来看,在2020年云服务带来营收占比近半的改变后,用友同时也陷入了“增收不增利”的状态中。

从营收规模上看,2019-2021年,用友分别录得85.10亿、85.25亿、89.32亿元营收,同比增长10.46%、0.18%、4.73%;连续三年徘徊在80多亿元区间,增速也有限。在2022年公司实现营收突破90亿元,达到92.62亿元,同比微增3.7%。

同期内,2019-2022年用友网络净利润分别为11.83亿、9.89亿、7.08亿元和2.19亿元,呈现明显的下滑趋势。其中从2020年和2022年,净利润同比下滑幅度分别为16.43%和28.18%,2022年同比下滑幅度达到了69%,降速也是越来越快。

软件企业云转型过程中,相比传统软件的一次性付费,收费模式也进行了调整——SaaS服务往往采用的是按照客户使用时段的订阅制付费模式,这也必然会对企业的当期收入规模和增速带来影响。即使是海外知名SaaS公司,出现阶段性亏损也是常事。市场更加关注的,是企业的成长性。

可进入2023年,用友网络“增收不增利”的趋势进一步放大:公司营业收入在上半年一度陷入负增长,净利润已经连续三季度出现亏损。此外,云服务虽然已经成为公司的主要收入来源,但增速也在放缓。2022年,公司云业务收入增速为19.4%,而上一年增速为55.5%。

相比之下,用友的老对手,也是“北用友、南金蝶”中的金蝶国际,也在面临亏损的现状,在近三年来,已经累计亏损了超10亿元。但在上半年,金蝶交出的成绩单显示,公司营收为25.66亿元,同比增长16.81%;其中云服务业务营收20.39亿元,同比增长21.53%。云业务收入已占总收入的近80%。

用友网络面对的是一次艰难的行军。王文京的种种革新措施,能让用友网络重回昔日巅峰吗?

前江西首富的资本局

用友能够成长至今天的规模,离不开其灵魂人物王文京。

1988年,国产软件业迈出脚步。这一年,24岁的求伯君用一台386电脑敲出了10万多行代码,开发出了WPS1.0,填补了国内文字处理软件的空白。同样刚过完24岁生日的王文京,也在年底和同事苏启强一起,在北京中关村一个9平米的房间里成立了用友财务软件服务社,这就是用友公司的前身。

▲

1989年,用友推出了第一款报表编制软件——UFO。在当年,它曾被誉为“中国第一表”。第二年,用友的“服务社”改制成为有限责任公司,公司的财务软件也通过了财务部的评审。用友开始建立代理制,为后来的营销网络打下了基础。

信息化浪潮涌动下,无数软件企业因风而起。1991年,湖南人徐少春揣着365元南下深圳,成立了深圳爱普软件公司。后来这家公司成长为金蝶,成为了和用友缠斗多年的劲敌。

国内软件潮方兴未艾,海外对手们也瞄准了中国市场的热土。从1989年开始,全球最大的管理软件厂商SAP、以数据库起家的软件巨头甲骨文等企业纷纷进入中国市场。ERP概念也在90年代中期被引入国内。顾名思义,ERP管理软件能够帮助企业对资源进行更好地规划、整合,提升生产效率和效益,ERP选型也在国内企业中蔓延开来。

为追赶外企,国内财务软件企业纷纷启动升级转型。1998年,用友率先推出U8 ERP软件,成为中国企业服务市场真正走向ERP时代的标志。王文京也实现了用友的“小目标”:这一年,用友收入提升至1.2亿元。金蝶也在1999年随后研发出了K/3ERP,主要应用于中小企业。

不可否认的是,也正是通过这场变革,用友和金蝶升级为真正的管理软件企业,也打开了更大的市场局面。2001年2月,金蝶抢先登陆港股;三个月后,用友软件在上交所挂牌上市,王文京也以50亿元的身家成为彼时国内的“软件首富”。“北用友、南金蝶”的口号也流传至今。

从财务软件到以ERP为主的两大阶段,用友一路走下来可谓顺利。自2002年开始,用友夺得国内ERP市场份额第一的位置,并一直维持至今。

但接下来,更大的市场变化还在等待着用友。2011年后,云计算市场爆发。海外软件企业里,微软率先把软件转向云端,管理软件巨头SAP、Oracle也相继推出云ERP产品。向云转型,成为整个软件业的大势所趋。

在国内,金蝶抢先一步,在2011年就提出“云管理”理念,并在第二年推出金蝶K/3 Cloud云产品。到了2014年,金蝶创始人徐少春干脆以破釜沉舟的态度,在公司周年会上抡起一把大锤,砸掉了客户的服务器,表达了“上云”的决心。

▲

虽然两大软件龙头并立,但王文京和徐少春的性格迥异。徐少春敢想敢干、充满个性,王文京则一向行事谨慎、稳扎稳打。在金蝶转型一年后,用友才实施云战略,直到2016年,才开始正式宣布进入转型的3.0时期。随后,用友陆续推出U8 Cloud、T+Cloud、NC Cloud和Yonsuite等一系列云产品。

当时用友已经是市场龙头,执掌公司20多年后,王文京似乎有了“退居二线”的意思。2019年1月,王文京宣布辞去总裁职务,只担任用友网络董事长及董事会下设的相关专门委员会委员,由陈强兵接任用友网络CEO。

但事情总是在不断变化。2020年,对用友来说,是值得记录的一年——宣布进入3.0战略的第二阶段后,用友上线了商业创新平台“YonBIP”,而当时也正值市场的特殊时期,那段时间大多数企业居家办公,因此企业服务领域,包括视频会议、协同办公等SaaS云服务,获得了资本青睐,在一级和二级市场上估值高涨。

用友网络的股价在这一年一度上涨至51.88元的历史高点,市值超1790亿元。2020年,王文京以630亿元财富位列胡润百富榜第63位,是唯一一位闯入榜单百强的江西籍富豪。

但也正是这一年,用友云业务营收占比提升,营收结构转变的同时,2020年上半年用友网络营业总收入约29.5亿元,归母净利润约为2560.1万元,同比下降了94.69%。

面对市场风口,机遇和风险并存的情况下,2021年1月,王文京重新出山,再次兼任公司总裁。当时用友的官方口径是,这次人事调整,是为抓住云服务业务发展的战略机遇,加快推进3.0战略第二阶段的进程。

王文京重掌用友后,开始了一系列大刀阔斧的变革。首先在产业布局上,用友推动多元化,对旗下多家公司进行了业务拆分和资本运作,推动子公司分拆上市。

用友的产业触角已延伸至多个行业,据不完全统计,用友网络参股、控股的企业已超50家,覆盖了医疗、汽车、审计、烟草等行业子公司。自2021年起,主营汽车营销信息系统的用友汽车,开启了登陆科创板计划;用友旗下的金融科技业务分拆到子公司用友金融,后者目前已在北交所过会;主打小微企业、已在港股上市的畅捷通也在2021年启动了创业板上市辅导;同样是从用友网络分拆出来的新道科技也向北交所发起冲击,但目前已终止IPO。今年5月,用友投资的企业友车科技登陆科创板上市。

此外,2022年1月,用友还披露了一份定增公告,非公开发行1.66亿股,发行价格为31.95元/股,募资53亿元,用于商业创新平台YonBIP建设项目等。这是用友历史上最大规模的一次募资,加上王文京的号召力,吸引了不少头部机构,包括高瓴旗下的HHLR、中金公司、申万宏源、摩根大通等。

但出乎一众资本大佬意料之外的是,随着企服SaaS风口快速走向平静、用友业绩的波动,用友的股价持续下挫。到2022年7月27日该笔定增股份解禁时,当日用友收盘价只有21.36元/股。以该价格计算,该笔定增浮亏32.78%。

其中的一个插曲是,私募大佬葛卫东也为此栽了跟头。葛卫东一直是用友网络的持有者,在此次定增中也获配2亿元,股数为626万股。解禁期后,葛卫东浮亏了三成。之后,葛卫东开始大笔减持,并在去年三季度后,悄然退出用友的前十大股东行列。

在王文京的主导下,一个用友系的资本版图正在构建之中。而用友网络本身,在迈入“云服务”阶段后,也在今年年初迎来了一次“大手笔”的调整,升级组织架构调整。从产业影响还是牵涉的业务范围来看,这都是用友在两次转型后的重大变化。

平台化、行业化是“解药”吗?

2023年初,用友网络开展了公司历史上最大的一次业务组织模式升级:大型企业客户业务由原来以地区为主的组织模式,升级为以行业为主,高端业务专门组建了离散制造、消费品、流程制造、装备制造等23个行业客户与解决方案事业部;中型企业客户业务继续按照区域开展。

有业内人士表示,用友新组织模式的调整重点,放在了大型企业客户上。加上此前建立的金融、汽车、烟草行业子公司,用友对大型企业客户的数智化解决方案与服务,升级为以行业为主、“行业+地区”的运行模式。而用友进行调整的基础市场判断,是在数智化时代,企业客户对行业化服务的巨大需求。

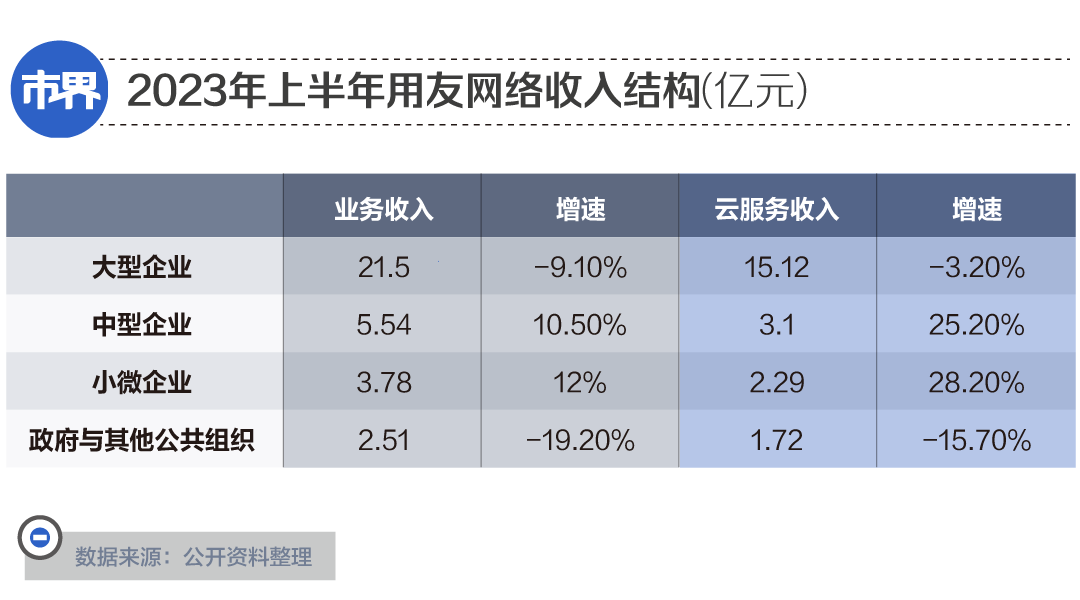

如果说管理软件行业中金蝶是“中小企业之王”,那么大型企业客户就是用友的主战场,常年在用友营收中占比达70%以上。而争夺高端、大型企业市场,也是近年来2B领域竞争的焦点。

在数字化和国产替代的浪潮下,为了深入行业场景、挖掘客户需求,近年来,以阿里云、腾讯云、华为为首的互联网和科技龙头,以及以中移动为首的运营商云,都进行了“行业化”的组织变革。比较典型的是,华为在2021年10月,就在松山湖园区组建了第一批五大“军团”——煤矿、智慧公路、海关和港口、智能光伏和数据中心能源军团。目前,华为已经陆续成立了20个军团。

有业内人士认为,这是伴随着数字化进程进入深水区,企业为更好地掌握各行业的客户需求、寻找新增长曲线的重要动作。大型企业的集团一体化运营程度提高,它们对产品和服务提供商对业务场景的理解能力、服务能力的要求也在提高。从这个角度来看,地区为主的销售策略,自然就不如行业垂直军团,表现得更“懂”客户。

用友的组织结构变阵,很难说不是王文京“雄心”的体现,想和华为等头部企业对标。同时,也是用友实现从产品到平台跃进目标的一步。在2022年底的中国SaaS大会上,王文京曾说过,用友的云转型过程中,从产品模式走向平台化的云服务模式,其中的一大挑战就是组织能力上要进行调整适应。

但这样大规模的调整,也会带来企业的“阵痛”。据了解,用友此前的地区模式下,各地分公司和当地多领域客户间已经建立了成熟、稳定的合作关系,调整后,原本体系被打破,公司的新行业板块也重新组建。

这对相关业务收入带来了影响。尤其是在公司总营收中占比达到64%的大型企业客户业务,上半年实现营收21.48亿元,同比下降了9.1%,其中云服务业务收入15.12亿元,同比下降了3.2%。

但用友网络董事会秘书齐麟对外表示,公司此次业务组织模式升级转换工作,已在今年上半年基本完成,公司业务按新组织模式运行基本顺畅,开始步入良好增长轨道。

三季度财报中的数据看来也为此提供了注脚:用友大型企业客户业务前三季度云业务收入25.86亿元,同比增长6.1%,较上半年出现提升。

不过,长期以来,用友的收入主要依赖大型企业客户业务。对以订阅制为主的SaaS厂商来说,大型企业客户往往代表着客单价高、续费率高,但也是把“双刃剑”。有报告表示,大企业IT系统较为成熟,它们对SaaS产品的需求一般集中的创新业务上,并且一般要求提供定制化服务——这也意味着,云服务的标准化模型难以直接应用在它们身上,需要厂商付出更多的开发、服务、售后维护等工作。

在2022年,用友网络员工数量超过2.5万人,较上年末增加4385人,其中咨询顾问、销售、运维等人员增近3000人。与人员增加相对应的是,管理和销售的费用也在增长。组织结构的调整过程中,这笔费用也在继续提升。上半年财报发布时,公司承认,报告期内营业成本和销售、研发及管理费用较去年同期增加了4.6亿元,也为公司业绩带来了影响。

对于用友来说,能否在架构调整的同时稳住大企业客户业务的收入,还是个挑战。王文京重出已经三年,用友接下来仍然是转型的关键期,云业务的持续发展,也将决定用友接下来的整体业绩表现。

与此同时,ChatGPT和其背后的大语言模型引发的生成式人工智能浪潮,正在以令人惊讶的速度席卷而来,通用大模型和行业模型在国内也如同雨后春笋般纷纷涌现。

SaaS公司们也都在关注这一波大模型的浪潮。从某种程度上来说,大模型能够推动企业客户的智能化升级,这也成为影响未来企服领域的一个关键力量。今年7月底,用友宣布推出企业服务大模型YonGPT。

在三季度财报中,用友也强调,公司已推出基于YonGPT的智能订单生成、供应商风控、动态库存优化、智能人才发现、智能招聘、智能预算分析、智能商旅费控、代码生成等在内的数十种基于企业服务大模型赋能的智能应用,并已签约了中化集团、徐工集团等一批客户。用友大模型的商业化,有望进一步落地。

而大模型也将重塑SaaS企业的商业交付模式,这或许也能够成为辅助用友度过云转型关卡的一大关键。

但这同样也是个充满挑战的话题。用友目前并没有研发自己的通用大模型,而是通过调用第三方大模型,在此基础上构建自己的企业服务模型,而企服大模型的应用,也需要公司拥有更深入的专业知识、数据资源和技术支持。大模型技术的应用,也对企业的算力、存储等基础设施提出更高的要求。

但“不破”就“不立”。用友付出了决心,无论结果如何,作为数智化时代“企业背后的企业”的软件龙头,它每行一步,也都将给行业带来巨大的借鉴意义。

-

上一篇:世界第一大船东国,为什么是中国?

猜你喜欢

Guessyoulike