TCL芯片烂尾

2023-11-30 17:00:47 发布人:hao333 阅读( 3705)

原创首发 | 金角财经混改契机,瞄准半导体上游供应链,击败华发、IDG资本等组成的竞购联合体,耗资百亿拿下其100%的股权,打入半导体大硅片领域。2021年,T...

原创首发 | 金角财经混改契机,瞄准半导体上游供应链,击败华发、IDG资本等组成的竞购联合体,耗资百亿拿下其100%的股权,打入半导体大硅片领域。

2021年,TCL科技和TCL实业共同设立TCL微芯,投资成立了摩星半导体,布局芯片设计领域。

随后,TCL微芯向TCL中环子公司天津环鑫半导体增资5.67亿元,成为环鑫大股东,持股比例约55%,加码芯片的研发与制造业务。

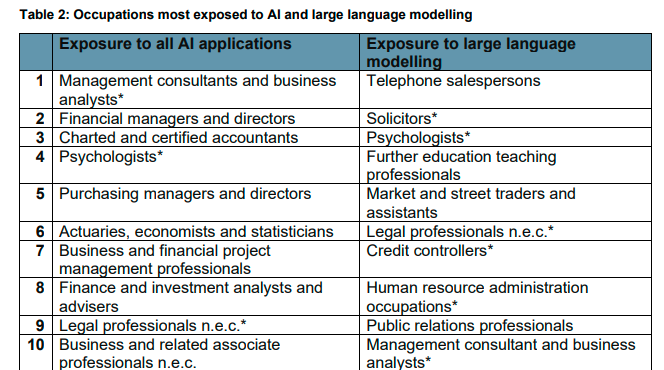

TCL科技的主营业务,图源:TCL科技2022年年度报告

再加上TCL本身庞大的下游智能终端生产需求,至此,TCL打造完成了一个涵盖上游原料、芯片设计、生产制造和下游应用的半导体产业闭环,为自己贴上了“半导体全产业链第一股”的标签。

李东生可能做梦都想不到,自己一经布局便迎来了“缺芯潮”,便不惜斥巨资搭建芯片设计团队,从韩国、中国台湾等地以上百万年薪聘请了很多工程师。

据业内人士透露,由于公司内派系林立,摩星一直以来内斗不断,产品和销售一直没起色,这也是很多“散装”团队企业的通病。不过令他感到费解的是,原本海思就一直推芯片给华星光电,全国产化又不受美国制裁,性价比也很好,政府还间接促成了这个合作,很支持,摩星其实没必要自己做显示驱动芯片。

就在整个团队还在“内耗”之时,消费电子市场需求在2022年来了一次大转向,芯片供给也随之从“一芯难求”转为产能过剩、库存高企,摩星半导体依旧未能拿出过硬的产品示人。

此时的摩星半导体再聚焦业务,赶工加点拼产品早已为时已晚,李东生并未实现芯片的“大力出奇迹”。

公开信息显示,从成立到现在两年多的时间,摩星半导体从未公布过具体芯片的研发进展,这在某种程度上意味着摩星半导体的芯片研发并不顺利。

一名离职的摩星半导体员工透露:“内部有猜测是LCD显示驱动芯片迟迟不能量产,可能高层失去耐心,这个原因还不能肯定。据了解,无线产品部的Wi-Fi项目也还没流片。”

有媒体统计,外部融资不顺的情况下,截至今年上半年,TCL 科技对摩星半导体母公司TCL微芯累计投资近4亿元。也就是说,2年多的投入过后,摩星半导体的产品端没有取得实质性突破。

面板周期性承压,TCL分身乏术

主营业务一旦下滑,依赖母公司输血的业务就会成为首当其冲的优化目标。

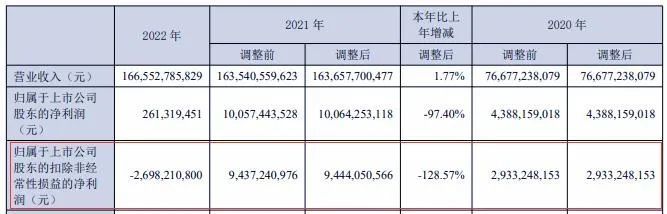

在LCD面板产能供过于求,消费电子市场低迷以及资本寒冬背景下,TCL业绩承压,2022年归母扣非净利润为-26.98 亿元,同比下滑128.57%。

图源:TCL科技2022年年度报告

自从TCL在2009年与深圳共同成立“华星光电”进入面板制造领域以来,就一直面临着来自市场竞争和行业周期性波动的巨大挑战。

显示面板是公认的“重资产,长周期”行业,普遍遵循着“投产-产能过剩-亏损-降低产能-产能不足-面板涨价”的周期运行轨迹。

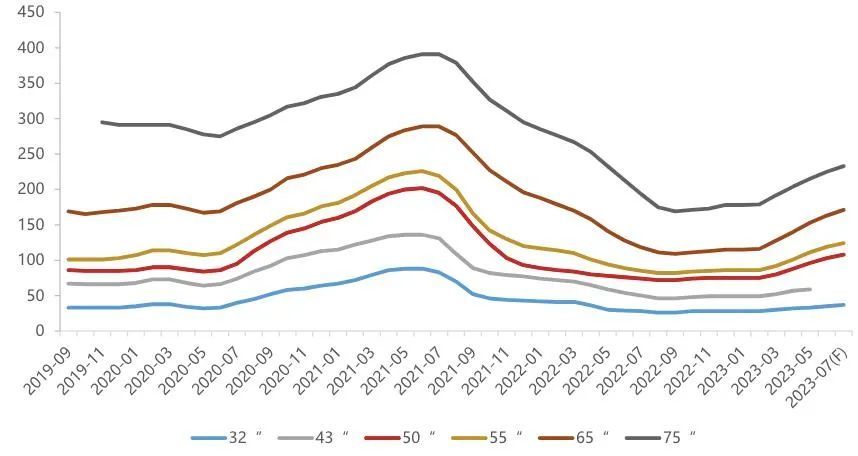

东海证券发布的报告显示,自2007年以来,全球面板行业大致经历了四轮周期,循环周期为12-18个月,每次衰退周期往往都和面板产线的集中投产高度重合,同时伴随着技术的革新。

最近一次周期转换开始于2020年下半年,远程办公、在线教育等场景的出现推动电脑和电视的面板需求持续旺盛,面板价格一路升高。奥维云网数据显示,2020年下半年全球TV出货量逆转了上半年同比下降的颓势,至第四季度达6990万台,创下近年来新高。

叠加韩国LG、三星,和日本松下集团接连撤出传统的LCD显示面板赛道,TCL、京东方等借此加速整合,扩建产能。

然而,2021年下半年,行业景气度掉头向下,随着产能集中释放与消费市场需求骤减,市场供过于求,面板价格一路下跌,并一度跌破了现金成本,这也使得面板厂经营压力陡增。

主流尺寸面板价格走势,图源,群智资讯,民生证券

TCL科技也随之出现了亏损。2022年财报显示,受主要显示产品价格下滑影响,半导体显示业务实现营业收入 657.2 亿元,同比下降 25.5%,全年亏损。

图源:TCL科技2022年年度报告

这也说明了TCL尚且缺乏抵抗面板行业周期性波动的能力。

至于三星和LG全面关闭LCD生产线,除了因为OLED显示屏有望成长为主流产品,更重要的原因是技术门槛降低的LCD面板利润也随之降低,厂家赚不到钱。2022年,TCL科技的半导体显示业务毛利率就下降了23.74%,仅有0.87%。

大基金下场,TCL们被抛弃

今年以来,多家企业被爆出芯片团队解散的消息,比如OPPO关停旗下芯片设计公司哲库、星纪魅族“终止自研AR/VR芯片业务”,其他上市公司如金固股份、大为股份以及创维集团等企业旗下的半导体相关项目公司也已经注销。

问题的根源,还在于芯片产业的发展逻辑与过去其他科技产业的突围路径大为不同。

芯片是个长周期的行业,往往从启动立项,研发到批量变现需要长时间与精技术,研发过程中充满了不确定性,且芯片领域的投资基本都是大手笔。像长江存储、长鑫存储、中芯国际,每个投资额都远超千亿,2016年长江存储项目落户武汉时,宣布的投资额就为1600亿元。

正是由于上述特殊性,导致不能仅靠市场化资金去支持芯片产业发展,必须同时依靠政策性资金的支持。

2014年9月,国家集成电路产业投资基金正式设立,基金分两期运作,一期规模1387.2亿元,二期规模2041.5亿元。这支总金额超3400亿元的基金,为国内规模最大的产业投资基金,在业内被称作“大基金”。

大基金由财政部、国开金融、中国烟草、亦庄国投等共同出资发起,基金管理人为华芯投资,投资范围包括整个芯片行业的制造、设计、封测、装备、材料及生态链等方面的全覆盖。从大基金一、二期各自的投资方向来看,一期聚焦制造领域,主攻下游各产业链龙头;而二期则向上游拓展,更聚焦半导体设备及材料。

目前来看,只有芯片领域的头部或者专精企业会获得“大基金”的青睐。过去TCL押注面板获得了国家的大额补贴,就在今年前三季度TCL科技还拿到了政府20.02亿元的补助,但TCL刚刚起步的芯片全产业链恐怕就不在大基金的投资范围内了,其他近几年“跨界造芯”的企业亦然。

图源:TCL科技2023年第三季度报告

TCL芯片产业布局本身也存在步子迈得太快的问题。从支撑起TCL芯片产业链闭环的TCL中环、摩星半导体、环鑫半导体这3家公司主体来看,TCL虽掌握绝对话语权,但其介入方式均为投资入股,也就是所谓的“买买买”,相比起其他企业从单个领域切入,专注一环的策略相比,TCL更为激进。

且除了TCL中环是硅片行业龙头企业之外,其他两家企业在芯片设计和制造领域,即便是与国内企业相比都存在相当大的差距。加上芯片产业短期内投入大且见效难,对于“耐心”、“实力”和“金钱”都不够的TCL来说,走到如今地步也是一种必然。

也就是说,从“跨界”造芯的企业自身实力、芯片供需关系、以及国家政策导向来看,都已经没有跨界自研芯片的必要。

有媒体以“半导体”为关键词在天眼查搜索发现,成立不足5年即注销的半导体项目数量超1.8万个。

过去如雨后春笋般生长起来的芯片项目,已经到了大洗牌时刻。

参考资料:

科技新知《布局半导体全产业链,TCL的信念还是概念?》

于见专栏《面板迎来寒冬,光伏增长乏力,TCL何去何从》

高新一点通《TCL科技扭亏为盈,面板行业能否开启新周期?》

荣格电子芯片《TCL关停摩星半导体 面板国产化最后1公里为何这样难?》

第一财经《TCL芯片公司摩星宣布解散,有员工签署N+1赔偿》

猜你喜欢

Guessyoulike