就在今明两天,这两场活动将影响“全球大类资产”走向

2023-12-11 18:49:13 发布人:hao333 阅读( 6161)

长期美债又将在本周迎来“硬核测试”,对国债需求疲软的担忧开始蔓延,华尔街认为,如果需求依旧“惨不忍睹”,美国股债市场可能再度面临“大抛售”的局面。当地时间本周一...

长期美债又将在本周迎来“硬核测试”,对国债需求疲软的担忧开始蔓延,华尔街认为,如果需求依旧“惨不忍睹”,美国股债市场可能再度面临“大抛售”的局面。

当地时间本周一,美国财政部将进行总规模达370亿美元的10年期国债拍卖,周二还有210亿美元的30年期国债拍卖计划。大规模发债造成的供应压力,加剧了市场对于本周美债标售供需失衡的担忧。

上周五,因非农就业报告意外强劲打击降息预期,美债收益率拉升超10个基点,10年期国债收益率脱离三个月低位,两年期收益率创本月内新高。美债近期的涨势开始逆转了?

市场普遍认为,美国长债的供应“泛滥”已远超市场需求,本周的两场重要标售或许会让此前大幅反弹的美债市场再次陷入“痛苦漩涡”。

德银在最新发表的全球经济风险报告中认为,美债经过这两年的美国财政赤字压力、美国政府债务上限风波和地区性银行业风暴之后,是否还会有大量投资者买单?这可能是接下来华尔街要面临的重大市场风险之一。

贝莱德在12月11日发表报告称,市场对美联储的降息押注可能落空,美国金融市场2024年波动将加剧,并建议抛掉长期美国国债。

为什么华尔街如此紧张?

这不得不提及上个月美国30年期国债标售惨淡对市场造成的巨大冲击。

11月9日美国财政部拍卖240亿美元30年期国债,需求之惨淡,被形容为“彻底的灾难”,各项需求指标都表现不佳,海外需求更是显著退潮。

华尔街见闻曾提到,华尔街最为关心的数据是30年期美债预期收益率与得标利率之间的利差,也被称为“尾部”。标售尾部越高,意味着政府债券发行人必须以高于市场利率的价格来吸引投资者购买债券,也就等于债券的实际需求偏弱。

而在上个月拍卖发生时的30年期美债预期收益率为4.716%,这等于得标利率产生了5.3个基点的“尾部”,是2016年有数据记录以来的史上最大尾部利差。且各项需求指标都不佳,30年期美债拍卖的投标倍数为2.24,弱于前次2.35,低于过去六次拍卖的平均倍数2.44,创2021年12月来最低。

市场迅速对拍卖结果作出反应,美股、美债遭受重创,30年期美债收益率创2020年3月以来的最大单日涨幅。

华尔街认为,美国长债供需严重失衡的问题仍然严峻,这一根本的问题依旧无法解决。美联储仍在实施量化紧缩政策,私人部门无力消化天量债券。市场对于长债供应过剩的担忧可能影响投资组合和市场稳定性:

一级交易商,是美国美债发行体系的关键。随着债务发行量的激增,它们购买的美债多于能卖出的数量,这导致10年或10年以上到期的美债收益率已经从高于掉期交易的收益率上升。

然而,交易商本来是通过掉期交易对冲债券价格风险,并赚取两者之间的利率差,这样一来一级交易商没有理由来承受大量的美债。

美国财政部发债仍在继续?

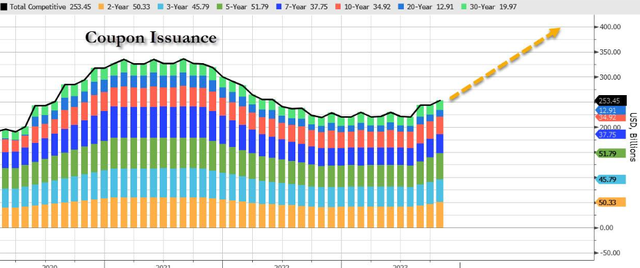

在需求不振的前提下,长债收益率对供求的敏感性在增加。11月,美国财政部宣布放缓四季度发债计划,但其表示未来发债规模将增加:

根据预测的中长期借贷需求,计划在2023年11月至2024年1月的季度“逐步”增加大部分债券拍卖的规模,并预计在此之后还需要再增加一个季度的规模,以满足其融资需求。

从下图可以看出,长债发行规模在2022年小幅下滑之后,长债发行量再次上升,而且很可能将无限期地持续下去。展望未来,美国债券发行规总量将十分庞大,根据美国国会预算办公室的预测,长期来看美债占美国GDP的比例可能从现在的120%攀升到200%。

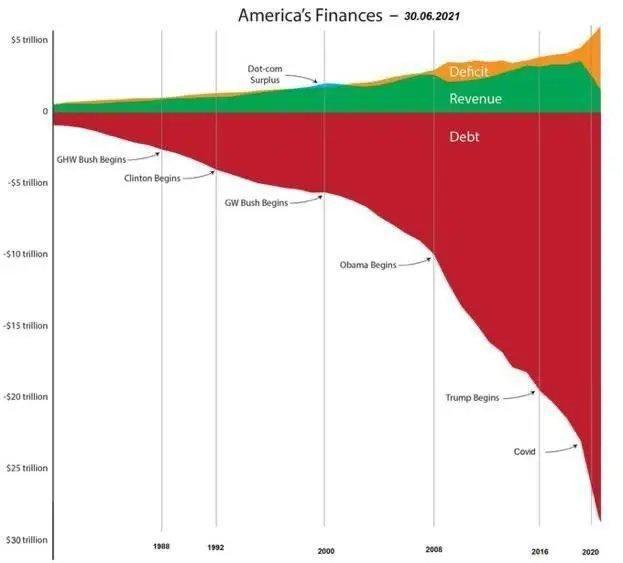

美国财政部上周发布报告指出,2023财年联邦政府财政赤字近1.7万亿美元,比上一财年增长了3200亿美元,同比增幅23%,过去40年联邦政府预算缺口占GDP比重的年均值为3.7%,2023年则拉升至5.3%,全年预算赤字创下美国历史的第三高水平。

而这可能仅仅是个开始,随着利率的持续上升,国债的年利率将很快超过2万亿美元。美国国会预算办公室在12月4日发布的报告中估计,美国未来十年累计预算赤字总额将达到约20万亿美元。

有分析指出,明年美国经济下行压力增大导致的财政收入减少和财政支出增加也会增加美国债务压力,提升未来债务风险:

美国联邦政府收入存在顺周期性,而财政支出往往存在逆周期性以平滑美国经济波动,在明年经济进一步放缓,甚至步入衰退的预期下,预计美国就业将进一步走弱,财政收入或将继续下滑,而美国财政支出将保持较高水平,因而美国债务存量将进一步累积,叠加利率高位运行,未来美国财政风险将进一步加大。

桥水基金创始人达利欧在12月2日发表的报告中曾警告称,现在,无论美国财政部如何兜售美债,美联储采取何种货币政策,都不太可能以实质性方式解决美债目前面临的问题,因为,“美国债务和通胀的大问题”最终会导致美债出现崩溃。

猜你喜欢

Guessyoulike