亏损扩大、定点流失,速腾聚创被资本“裹挟”上市|风暴眼

2023-12-13 16:05:51 发布人:hao333 阅读( 6208)

科技 风暴眼 出品作者|石越编辑|任清12月3日,港交所披露,激光雷达及感知解决方案厂商速腾聚创已通过聆讯,拟主板挂牌上市,有望成为继禾赛科技之后的中国本土第二...

科技 风暴眼 出品

作者|石越

编辑|任清

12月3日,港交所披露,激光雷达及感知解决方案厂商速腾聚创已通过聆讯,拟主板挂牌上市,有望成为继禾赛科技之后的中国本土第二家上市激光雷达公司。

图|来源港交所官网

据招股书补充披露,今年前10个月,速腾聚创激光雷达总体销量和应用于ADAS的产品销量分别约为13.60万台和12.17万台,均远高于2022年同期的约4.07万台和2.44万台,总销量甚至已超过2020年至2022年三年的销量之和。

然而,尽管销量增速瞩目,但拆解其招股书却发现,光鲜亮丽的数字背后,速腾聚创其实风雨欲来。

1.毛利率落后于同行

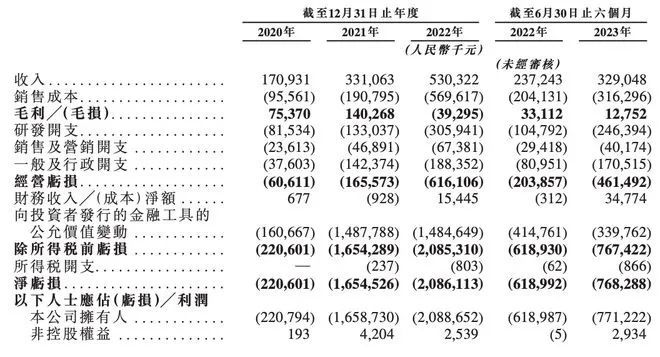

招股书显示,2020年至2023年上半年,速腾聚创营收分别为1.7亿、3.31亿、5.3亿和3.29亿。但在此期间,速腾聚创一直处于亏损状态,且亏损额逐年扩大——2020-2022年,速腾聚创年内亏损为2.21亿、16.55亿、20.86亿,三年累计亏损约39.62亿;经调整净亏损则为5993.4万、1.08亿、5.63亿。

而销量明显增幅的2023年上半年,速腾聚创净亏损亦达到了7.68亿元,作为对比,上年同期为6.19亿元;经调整净亏损为2.44亿元,上年同期为1.96亿元。

对此,速腾聚创表示:“由于我们最近才开始固态激光雷达的商业化,我们或会继续处于经营亏损和净亏损状态”。

与此同时,速腾聚创的经营活动现金流也持续为负,其中2022年和2023年上半年分别为-5.23亿元和-2.74亿元。

速腾聚创已身陷“增收不增利”的窘境中,而这一问题,通常在短期内难以被改善。

对比起来,同一赛道的头部玩家禾赛科技的毛利率就相对稳定许多:2022年为39.24%,今年前三季度则为30.55%。

2.被资本裹挟着IPO

更显被动的是,速腾聚创一直都极度依赖融资“输血”,自2014年成立以来,至2022年10月,速腾聚创累计共获得过14轮融资,投资方团队中包含了菜鸟、小米、云峰基金、复星、北汽、上汽、比亚迪、吉利等32名境内投资者,以及1名境外投资者。

招股书显示,该公司投资所得款项总额约为36.28亿元。

大量且频繁的融资,也推高了其债务水平。数据显示,2020年至2023年上半年,速腾聚创资产负债率分别为365.68%、251.30%、246.97%、280.61%。

在其招股书中也提及,若公司未能于2024年12月31日或之前或股东批准的较迟日期完成上市,各优先股股东均有权赎回各自的全部或部分股份。

值得一提的是,今年6月29日,也就是速腾聚创递表前一天,其与优先股相关投资者订立了修改协议,将优先股的最早赎回日期由原来的2023年12月31日延长至上述时间节点2024年12月31日。

虽然获得了一定的转圜余地,但对于此前传闻曾意图赴美上市无果的速腾聚创而言,此次港股上市若无法于2024年12月31日前完成,速腾聚创可能将面临高达62.12亿元的赎回。

而截至2023年4月30日,速腾聚创的现金结余总额仅为21.8亿元,面临着巨大的资金敞口。

3.产能严重不足

速腾聚创透露,截至2022年,该公司拥有超过900名客户,主要客户包括吉利、广汽埃安、长城、小鹏、零跑、路特斯及Lucid。在2022年,速腾聚创售出约57000件激光雷达产品,并已向约200名客户销售激光雷达感知解决方案。

此外,速腾聚创还表示,截至2023年3月31日,已就52款车型取得21家汽车整车厂及一级供应商的定点订单,两方面都在全球激光雷达供应商里排名第一。

然而,事实似乎并不其表述的那么美好。

速腾聚创招股书显示,2023年上半年,公司第一大客户为一家2014年成立的中国智能电动车公司,后者为纽交所及港交所上市企业,对应销售额为5892.5万元,收入占比达到17.9%。对此,业内普遍猜测该客户为小鹏汽车。

可惜的是,速腾聚创恰恰把自己的最大客户给得罪了。

此前据晚点Auto报道,小鹏G6上市后,其智能驾驶高配“Max版”占比高达70%,大大提振了因G9失利而被挫败的团队士气。

然而,由于激光雷达等零部件供应不足,导致G6的交付周期一度拖到了12周。

今年8月,小鹏汽车创始人何小鹏公开发布文章进行解释:交付速度较慢的主要原因是供应商速腾开始并未准备足够多的激光雷达。他还提到:“为解决产能问题,我们的团队已经入驻速腾,双方合作共同解决这一问题。”

在招股书中,速腾聚创也给出了如下数据:其主要为车载激光雷达供货的红花岭工厂月设计产能约为46800台。截至2023年3月,该工厂产能利用率仅为13.8%,到了6月利用率仍旧约为24.8%。直到今年10月,其产能利用率才提升至67.1%。

不夸张地说,仅仅小鹏一家,就快要花光了速腾聚创在当下的几乎所有心力。

4.定点加速流失

这也就不难解释,为何昔日拿下的定点,纷纷被迫流失。

今年9月22日,禾赛官宣获得一汽红旗新车型量产定点,共同打造业内首个舱内激光雷达智驾方案——值得一提的是,2022年6月1日,速腾聚创就已宣布过获得一汽红旗的多款新车型定点。

此外,11月3日、14日,禾赛科技先后宣布与零跑汽车达成激光雷达量产合作,并获得长城汽车多款新车型定点。而根据此前公开信息,速腾聚创曾将零跑列为量产定点客户之一,且曾官宣获得长城汽车定点项目,为魏牌摩卡车型提供激光雷达。

众所周知,对于分秒必争的国内智能电动汽车市场而言,在一年不到的时间里更换供应商,尤其是类似激光雷达这样的核心配置,不仅需要重新适配从设计到生产的所有工作,还将消耗大量的时间、精力和成本,如果不是实在无法合作,车企轻易不会做出类似决定。

这也从侧面表明,速腾聚创此前宣告的ADAS激光雷达定点,其中相当一部分都没有成功维持到量产落地阶段。

一组数据可以佐证这一点——据盖世汽车发布的2022年全年ADAS激光雷达装机量市场报告显示,速腾聚创ADAS激光雷达装机量不足千台,与装机量最高的图达通、禾赛科技相差甚远,甚至低于华为技术,不得不被被列入了“其他”栏目里去。

这主要是因为,速腾聚创2022年投产的三款定点车型小鹏G9、埃安LX Plus、智己L7激光雷达均为选配,但因三款车型销量都不够理想,去年单车型总销量均未破万,由此导致速腾聚创的市占比也被迫大幅缩水。

在招股书中,速腾聚创也就经营风险特别提到:“在取得定点订单后,仍无法保证汽车整车厂客户将以任何特定数量或任何特定价格购买产品及解决方案,且产品设计到量产时间跨度长,公司面临合约取消或推迟或无法履行的风险。”

而最新消息称,速腾聚创已先后与小鹏、红旗、广汽埃安、极氪、威马、路特斯、长城、智己、领克、奇瑞、零跑、北汽、东风、丰田、等车企宣布达成合作,预期订单量超千万台。

但假设这一切都是真实的,想要完成这样的交付规模,对于亏损又缺钱的速腾聚创而言,也需要相当长的时间来兑现。

今年9月,全球最大的汽车供应链企业博世表示放弃自研激光雷达,除了博世之外,此前被公认为激光雷达的"鼻祖"的lbeo已经破产,而采埃孚也已经放弃了激光雷达的开发。

作为曾被车企视为智能驾驶能力"高档"象征的激光雷达,如今却被海外巨头们纷纷放弃,这无疑也给国内相关企业的生存赋予了更多的不确定性。

而对于速腾聚创来说,如何在资本与市场的双重“寒冬”中融来资金、如何以有限的资金支撑公司研发及运转,以及如何做好成本管控和落地量产工作,将是速腾聚创能否“苟”到下一个黎明的关键。

猜你喜欢

Guessyoulike