J·P·摩根创办的美国钢铁公司被日本制铁收购,全球钢铁产业格局生变

2023-12-19 06:58:48 发布人:hao333 阅读( 3311)

北京时间周一晚间,日本制铁和美国钢铁公司共同宣布,日本钢铁龙头将以55美元/股的价格对美国钢铁公司进行纯现金收购。这个报价较上周五的收盘价39.33美元溢价近4...

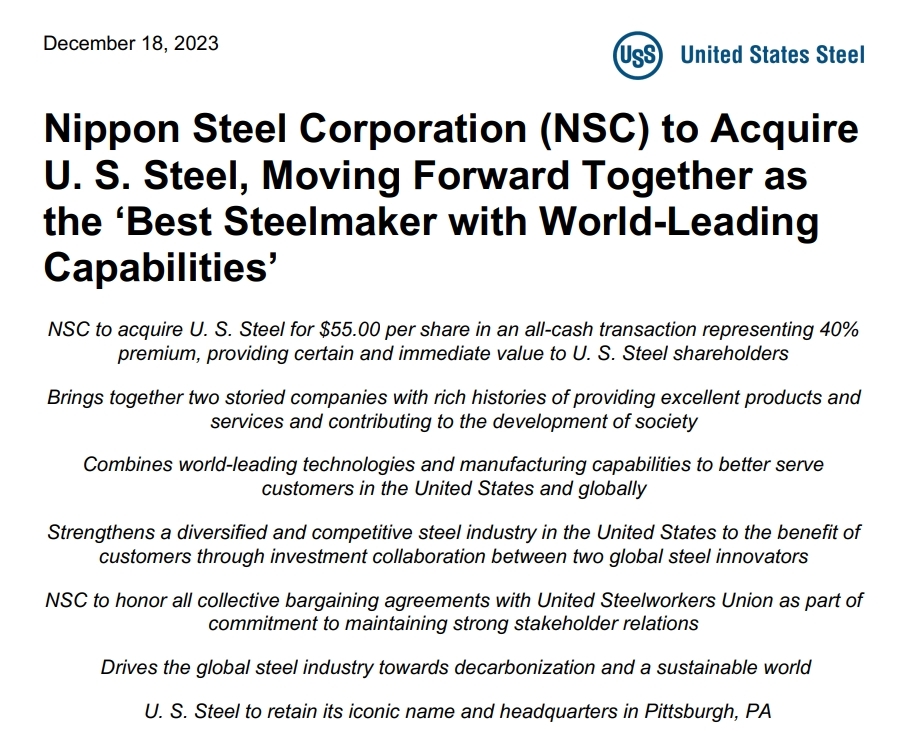

北京时间周一晚间,日本制铁和美国钢铁公司共同宣布,日本钢铁龙头将以55美元/股的价格对美国钢铁公司进行纯现金收购。这个报价较上周五的收盘价39.33美元溢价近40%。

美国钢铁公司介绍称,55美元的报价对应141亿美元的股权价值,再算上承担的债务,这笔收购对应的企业价值将达到149亿美元,折合超过2.1万亿日元。

事实上,美国钢铁公司近几个月的股价,一直在跟随收购传闻波动。从今年8月美国最大扁钢生产商克利夫兰-克利夫斯公司提出近73亿美元的收购报价以来,公司股价已经实现翻番。

今天的公告多少也有些出乎市场意料。在过去几个月里,与美国钢铁收购案扯上关系的大都是欧美企业,除了美国本土的几家钢铁厂外,还有加拿大的Stelco和全球第二、欧洲第一的钢铁企业赛乐米塔尔。

全球钢铁产业格局生变

当然,除了金额巨大外,这笔交易也将对全球钢铁产业的格局产生了深远的影响。

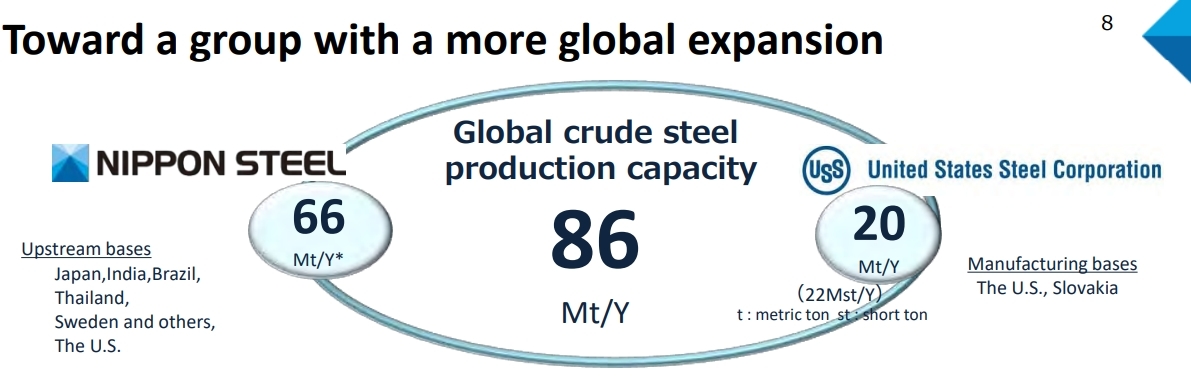

按照公开市场资料,这笔交易完成后,日本制铁理论上的粗钢产能很有可能已经冲到全球第二的位置——仅次于中国的宝武钢铁,同时实际粗钢产量也有望冲击前三。

在交易公告中,日本制铁表示完成收购后,预期年粗钢产能将达到8600万吨,距离公司“年产1亿吨”的战略目标更近一步。

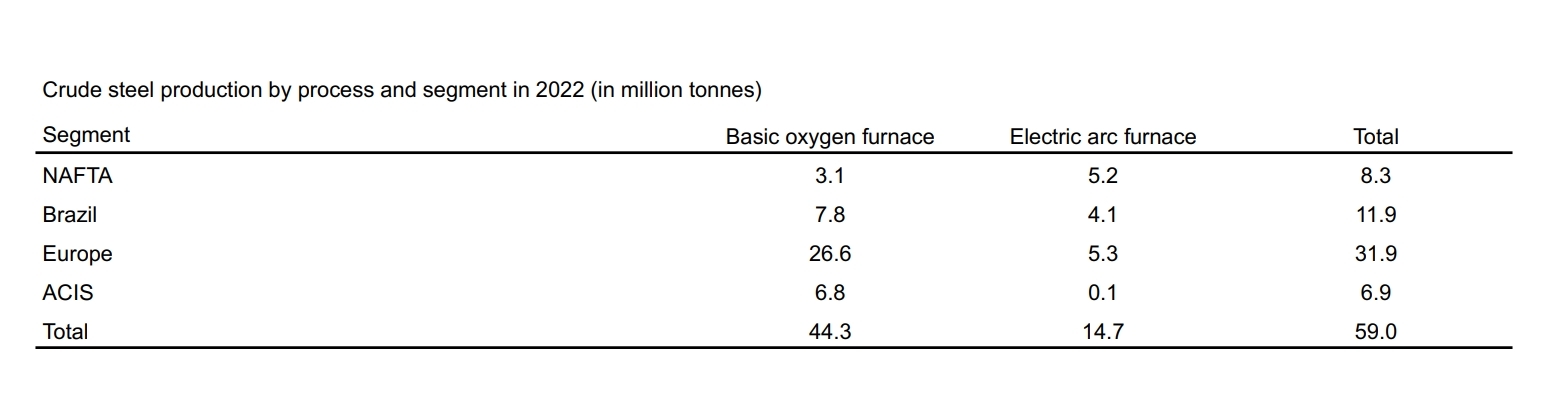

横向对比,全球第二大钢铁巨头安赛乐米塔尔在2022财年报告中提到,公司的可实现粗钢产能为8210万吨,但在2022年实际生产了5900万吨。

鉴于安赛乐米塔尔过去7年的钢产量一直处于快速下降的状态,以及产能势必将在四季度进一步恶化,之前市场就一直在猜测2022年世界粗钢产量排名第三的鞍山钢铁,有可能在今年上升到第二位。

考虑到日本制铁和美国钢铁在2022年产能合计也接近5900万吨,所以合并后的日本制铁与鞍钢,在实际产能方面可能会处在一个非常接近的位置上。

所以严谨地说,日本制铁在全球钢铁产业格局中,大致是“坐三望二”的状态。

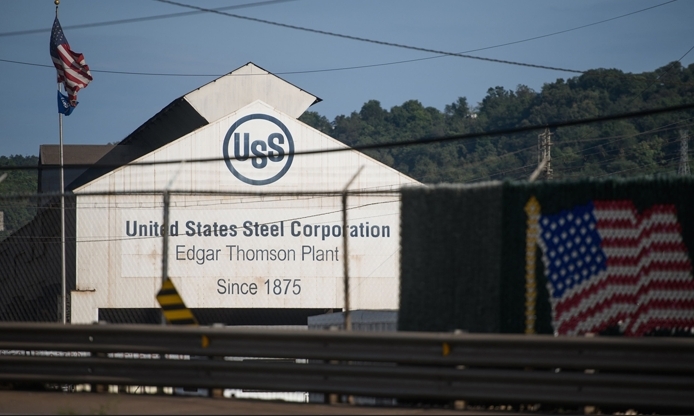

历史沿革:曾经的美国工业骄傲

美国钢铁公司诞生于1901年。在大名鼎鼎的美国金融家、实业家J·P·摩根操盘下,由“钢铁大王”卡内基的卡内基钢铁,以及埃尔伯特·加里的联邦钢铁公司、威廉·亨利的国家钢铁等公司合并而来。其中摩根收购卡内基钢铁的价格就高达4.92亿美元。

作为价值的参考,纽约霍夫斯特拉大学的商业历史学教授Robert Sobel介绍称:“在那一年,你花10美分就能在纽约吃一顿不错的大餐。”

在1901年4月1日,美国钢铁公司开始在纽约证券交易所挂牌交易,同日被纳入当时成立仅5年的道琼斯工业指数。那一年,美国钢铁公司的资产规模高达14亿美元,不仅是美国当时最大的钢铁公司,也是美国历史上第一家“十亿美元”公司。

美国钢铁公司的辉煌时刻发生在二战前后,鼎盛时期最多雇佣34万名工人,年产3500万吨钢铁。但从上世纪60年代开始,美国钢铁公司面对欧洲、日本的竞争丢掉了“世界最大钢铁厂”的名号,后续在美国市场也被Nucor公司和克利夫兰-克利夫斯超越。

按照日本制铁给出的并购计划,美国钢铁公司预计将在明年3月举行股东大会,基于公司股东和监管的批准,这笔交易有望在明年二季度或三季度完成。

猜你喜欢

Guessyoulike