2023-04-26 11:10:50 发布人:hao333 阅读( 4829)

杰美特2022年亏1 16亿 上市即巅峰募13亿东兴证券保荐

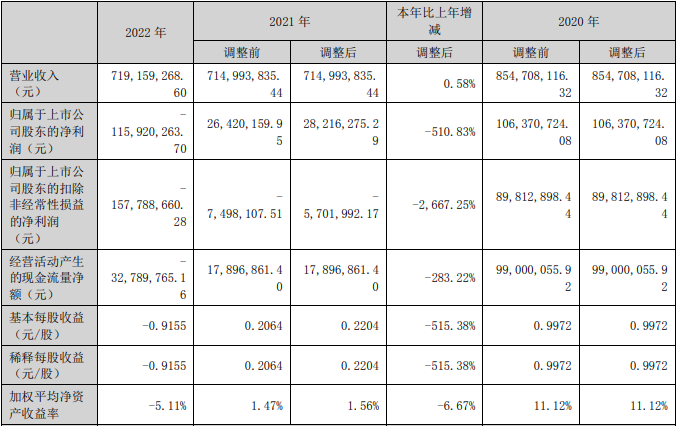

北京4月26日讯杰美特昨日晚间披露2022年年度报告。报告期内,杰美特实现营业收入7.19亿元,同比增长0.58%;实现归属于上市公司股东的净利润-1.16亿元,同比下降510.83%;实现归属于上市公司股东的扣除非经常性损益的净利润-1.58亿元,上年同期为-570.20万元;经营活动产生的现金流量净额为-3278.98万元,同比下降283.22%。

杰美特称,经过对公司截至2022年12月31日合并报表范围内的资产如应收账款、应收票据、其他应收款、存货等进行减值测试后,2022年度公司拟计提信用及资产减值损失合计105,452,323.43元、其中信用减值损失66,516,537.00元,资产减值损失38,935,786.43元。

根据公告,杰美特2022年度对计提信用减值损失和资产减值损失的合计为105,452,323.43元,计入杰美特2022年度损益,导致杰美特2022年度合并报表利润总额减少105,452,323.43元,本次计提的资产减值损失与信用减值损失已经大信会计师事务所审计确认。

杰美特表示,鉴于公司2022年度经营情况不佳,扣除非经常性损益后的净利润为负,且考虑到公司未来战略规划和资金需求,公司当期拟不派发现金红利,不送红股,不以公积金转增股本。

2022年,杰美特曾被中国证监会采取行政监管措施。公告显示,杰美特在公司治理、信息披露、财务核算等方面存在问题。根据《上市公司现场检查规则》第二十一条,《关于上市公司内幕信息知情人登记管理制度的规定》及《上市公司内幕信息知情人登记管理制度》第十六条第一款,《上市公司信息披露管理办法》第五十九条和《上市公司信息披露管理办法》第五十二条的规定,深圳证监局决定对杰美特采取责令改正的行政监管措施。

杰美特表示,公司在收悉上述《决定书》后,公司组织所有董监高认真学习,并对照《中华人民共和国公司法》、《中华人民共和国证券法》等法律法规,以及公司《章程》等规章制度,逐一对照《决定书》,查找问题根源,制定了整改方案,并明确了相关的责任负责人。

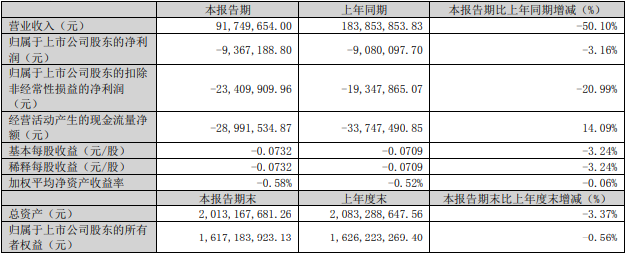

杰美特同日披露的2023年第一季度报告显示,2023年一季度,该公司实现营业收入9174.97万元,同比下降50.10%;实现归属于上市公司股东的净利润-936.72万元,上年同期为-908.01万元;实现归属于上市公司股东的扣除非经常性损益的净利润-2340.99万元,上年同期为-1934.79万元;经营活动产生的现金流量净额为-2899.15万元,上年同期为-3374.75万元。

此外,2023年3月9日晚间,杰美特发布关于公司提起重大诉讼事项的公告。杰美特作为原告,起诉VinciBrandsLLC,一家美国特拉华州公司、IncipioTechnologies,Inc.一家美国加州公司。涉案的金额为12,818,705.63美元。

杰美特于2016年12月12日与Incipio公司签订主供应商合同。自2019年以来Incipio公司开始拖欠杰美特公司货款,通过订单及发票可知,截至目前共欠杰美特5,120,944.16美元。因此,杰美特向Incipio公司提起诉讼要求支付逾期货款并赔偿损失。

杰美特于2022年6月15日与Vinci公司签订主供应商协议。通过订单及发票可知,截至目前,Vinci公司共计拖欠杰美特公司货款7,455,761.47美元。此外,在2022年12月-2023年1月期间,杰美特向Vinci公司发送催款函催款后,Vinci公司取消了数笔订单,造成杰美特材料等损失合计242,000.00美元。因此,杰美特向Vinci公司提起诉讼要求支付逾期货款并赔偿全部损失。

据每日经济新闻报道,按照杰美特3月9日晚公告所述,Incipio公司自2019年便开始拖欠公司货款。这样的表述与公司招股说明书的说法存在差异。

杰美特于2020年8月24日登陆创业板,公司于2020年8月14日发布了《首次公开发行股票并在创业板上市招股说明书》。其中披露,杰美特于2017年6月与Incipio公司签署了相关重大销售合同,但合同的生效日期却是2016年12月12日。杰美特还称:“上述销售合同均为框架合同,目前合同正在履行中,公司与上述客户合作情况良好。”

杰美特于2020年8月24日在深交所创业板上市,公开发行股份数量为3200万股,发行价格为41.26元/股,保荐机构为东兴证券股份有限公司,保荐代表人为彭丹、贾卫强。

上市次日即2020年8月25日,杰美特盘中创下上市以来最高点95.60元,随后该股震荡下跌。2021年1月7日,杰美特跌破发行价,截至当日收盘,该股报38.62元,跌幅7.47%。

杰美特首次公开发行股票募集资金总额为13.20亿元,扣除发行费用后,募集资金净额为11.90亿元。杰美特最终募集资金净额比原计划多7.44亿元。杰美特于2020年8月14日披露的招股说明书显示,该公司拟募集资金4.46亿元,拟分别用于移动智能终端配件产能扩充项目、技术研发中心建设项目和品牌建设及营销网络升级项目。

杰美特首次公开发行股票的发行费用总计1.31亿元,其中,东兴证券股份有限公司获得保荐、承销费用1.12亿元。

相关阅读

RelatedReading猜你喜欢

Guessyoulike