2023-05-18 15:30:25 发布人:hao333 阅读( 8792)

富瀚微拟收购眸芯科技余下49%股权 股价跌4 7%

北京5月18日讯富瀚微今日股价高开低走,开盘报60.72元,截至收盘报56.81元,下跌4.70%,总市值130.64亿元。

富瀚微公告显示,公司本次拟发行股份及支付现金购买资产并募集配套资金暨关联交易因有关事项尚存在不确定性,为保证公平信息披露,维护投资者利益,避免造成公司股价异常波动,经向深圳证券交易所申请,公司股票及其衍生品可转换公司债券自2023年5月4日开市起停牌。富瀚微于2023年5月18日开市起复牌。

富瀚微于昨日晚间发布发行股份及支付现金购买资产并募集配套资金暨关联交易预案,公司拟通过发行股份及支付现金的方式收购眸芯科技少数股东海风投资、上海灵芯、上海视擎及杨松涛分别持有的29.52%、13.32%、5.99%及0.17%股权。本次交易前,富瀚微持有眸芯科技51.00%股份,眸芯科技为富瀚微控股子公司。本次交易完成后,眸芯科技将成为富瀚微全资子公司。本次交易标的为眸芯科技49.00%的股权。

截至预案签署日,本次交易相关的审计、评估及尽职调查工作尚未完成,最终交易价格将参考上市公司聘请的符合《证券法》规定的资产评估机构出具的资产评估报告载明的评估值,由交易各方协商确定。

富瀚微本次发行股份购买资产所发行的股份种类为人民币普通股,每股面值为人民币1.00元,上市地点为深圳证券交易所。

富瀚微本次向特定投资者发行股份募集配套资金采取询价发行方式,发行对象不超过35名。

根据《重组管理办法》的规定,富瀚微发行股份的价格不得低于市场参考价的百分之八十。市场参考价为本次发行股份购买资产的董事会决议公告日前二十个交易日、六十个交易日或者一百二十个交易日的公司股票交易均价之一。董事会决议公告日前若干个交易日公司股票交易均价=决议公告日前若干个交易日公司股票交易总额/决议公告日前若干个交易日公司股票交易总量。

本次交易中,交易对方各自取得的股份对价和现金对价支付比例和支付金额待目标公司审计、评估完成后,由上市公司与交易对方另行签署补充协议最终确定。上市公司将于重组报告书中进一步披露发行股份购买资产的股票发行数量情况,最终以中国证监会注册的结果为准。

富瀚微本次发行股份购买资产的发行股份数量按照以下方式确定:发行股份数量=本次交易中股份支付部分的交易对价÷发行价格。根据上述公式计算得出的“发行股份数量”按照向下取整精确至股,不足一股的部分视为交易对方对上市公司的捐赠,直接计入上市公司资本公积。

在定价基准日至发行日期间,上市公司如有派息、送股、资本公积转增股本等除权、除息事项,发行数量将根据发行价格的变化按照中国证监会和深交所有关规定进行相应调整。

富瀚微本次募集配套资金总额不超过本次拟以发行股份方式购买资产交易价格的100%,募集配套资金发行股份的数量不超过上市公司本次发行前总股本的30%。本次募集配套资金发行股份数量按照以下方式确定:本次发行股份募集配套资金总额÷本次募集配套资金的股票发行价格。依据上述公式计算的发行数量应当精确至个位,不足一股的应当舍去取整。在定价基准日至股份发行完成日期间,公司如有派息、送股、资本公积金转增股本等除权、除息事项,本次募集配套资金的发行价格和发行数量将按照有关规定进行相应调整。

富瀚微本次交易募集配套资金在扣除交易税费及中介机构费用后,拟用于支付本次交易的现金对价和补充标的公司流动资金/偿还标的公司债务等,其中用于补充流动资金或偿还债务的比例将不超过交易作价的25%,或不超过募集配套资金总额的50%。募集资金具体用途及金额将在重组报告书中予以披露。本次发行实际募集资金若不能满足上述全部项目资金需要,资金缺口将由公司自筹解决。在本次配套募集资金到位之前,公司若根据实际情况自筹资金先行支出,在配套募集资金到位后,将使用配套募集资金置换已支出的自筹资金。

截至预案签署日,富瀚微本次交易标的资产的审计、评估工作尚未完成,本次交易标的资产的交易价格尚未最终确定。按照《上市公司重大资产重组管理办法》的规定,结合对本次交易规模的判断,本次交易预计不构成重大资产重组。同时,本次交易涉及发行股份购买资产,因此需提交深交所审核通过后报中国证监会注册。

富瀚微本次交易对方之一海风投资实际受SKHoldingsCo.,Ltd、SKTelecomCo.,Ltd、SKInnovationCo.,Ltd、陈浩、王能光、朱立南、李家庆共同控制,其中陈浩、王能光、朱立南、李家庆通过君联资本管理股份有限公司控制海风投资。陈浩、李蓬同时担任君联资本管理股份有限公司董事及公司董事。根据《深圳证券交易所创业板股票上市规则》等相关规定,本次交易构成关联交易。

富瀚微本次交易前,公司控股股东、实际控制人为杨小奇。本次交易作价以及交易对方于本次交易中取得的股份对价数量和现金对价金额尚未最终确定,因此本次交易后的股权变动情况尚无法准确计算。关于本次交易前后的股权变动具体情况,公司将在审计、评估等工作完成且本次交易的正式方案最终确定后,在重组报告书中详细测算并披露。本次交易完成后,公司控股股东、实际控制人预计仍为杨小奇。

本次交易完成前,富瀚微2022年末的总资产为344,759.93万元,上市公司2022年度的营业收入及归属于母公司股东的净利润分别为211,057.36万元和39,812.94万元。本次交易完成后,上市公司行业地位将进一步提升,财务状况预计将得到改善,持续盈利能力预计将得到增强。

由于与本次交易相关的审计、评估工作尚未最终完成,尚无法对本次交易完成后上市公司财务状况和盈利能力进行准确定量分析,具体财务数据将以审计、评估结果为准。上市公司将在预案公告后尽快完成审计、评估工作并再次召开董事会,对相关事项进行审议,并在重组报告书中详细分析本次交易对上市公司财务状况和盈利能力的具体影响。

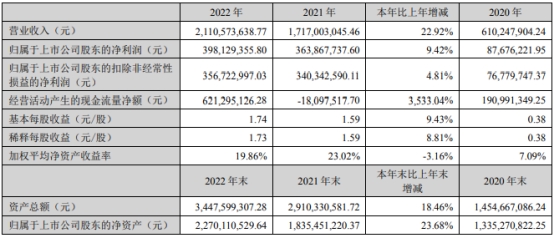

富瀚微2022年营业收入为21.11亿元,同比增长22.92%;归属于上市公司股东的净利润为3.98亿元,同比增长9.42%;归属于上市公司股东的扣除非经常性损益的净利润为3.57亿元,同比增长4.81%;经营活动产生的现金流量净额为6.21亿元,上年同期为-1809.75万元。

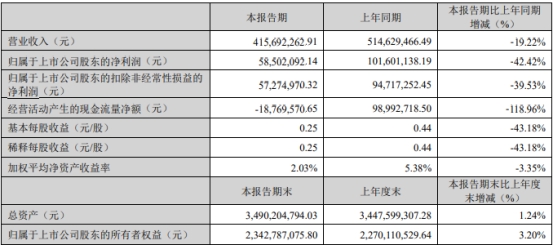

富瀚微2023年第一季度营业收入为4.16亿元,同比下降19.22%;归属于上市公司股东的净利润为5850.21万元,同比下降42.42%;归属于上市公司股东的扣除非经常性损益的净利润为5727.50万元,同比下降39.53%;经营活动产生的现金流量净额为-1876.96万元,同比下降118.96%。

富瀚微2021年2月6日发布关于收购眸芯科技有限公司32.43%股权暨关联交易的公告,公司于2021年2月5日与眸芯科技有限公司的股东拉萨君祺企业管理有限公司签署了《上海富瀚微电子股份有限公司与拉萨君祺企业管理有限公司关于眸芯科技有限公司之股权转让协议》,与眸芯科技的股东上海灵芯企业管理中心、上海视擎企业管理中心、杨松涛及湖州灵芯企业管理中心、湖州视擎企业管理中心签署了《上海富瀚微电子股份有限公司与上海灵芯企业管理中心、上海视擎企业管理中心、杨松涛及湖州灵芯企业管理中心、湖州视擎企业管理中心关于眸芯科技有限公司之股权转让协议》。

富瀚微将以现金支付的方式收购眸芯科技32.43%股权,本次交易金额合计为人民币33,046.37万元。本次交易完成后,公司持有的眸芯科技股权比例将由18.57%变更为51%,眸芯科技将成为公司的控股子公司。

富瀚微2022年年报显示,公司于2021年收购眸芯科技产生商誉271,837,092.68元。

相关阅读

RelatedReading猜你喜欢

Guessyoulike